Der Strukturwandel in der Energiebranche und die Folgen des Atomausstiegs haben in den letzten drei Jahren börsenkotierte und ausserbörslich gehandelte Stromaktien unter Druck gesetzt. In „Sippenhaft“ genommen wurden dabei auch die Titel von regionalen Versorgungsunternehmen wie die Elektrizitätswerke Jona-Rapperswil AG (EWJR). Der Aktienkurs des Unternehmens verlor in diesem Zeitraum um 15%. Dies, obwohl die Energiestrategie 2050 des Bundes bei EWJR keine grossen Investitionen auslösen dürfte, wie wir in einer am 8. August veröffentlichten Unternehmensanalyse feststellen.

Denn als regionaler Stromnetzbetreiber versorgt das Unternehmen die Stadt Rapperswil-Jona mit Energie und bietet Dienstleistungen in der Haustechnik an. Lediglich im Bereich der Solarenergie ist die Gesellschaft als Stromproduzent mit eigenen Anlagen tätig. Ansonsten konzentriert sich EWJR auf die Endverteilung der Energie an die Verbraucher und die lokale Kundenbetreuung. Durch das begrenzte regionale Marktgebiet kann das Versorgungsunternehmen allerdings keine grossen Wachstumssprünge machen. Generiert wird ein moderates Wachstum vor allen Dingen durch den Einwohnerzuwachs in der Zürichseegemeinde sowie durch die Sparte Haustechnik. Im Geschäftsjahr 2012 verbuchte EWJR einen Umsatzanstieg um 0.7 % auf 35.9 Mio. CHF. Der ausgewiesene Reingewinn stagnierte wie in den letzten Jahren bei 2.6 Mio. CHF, was allerdings auf die konservative Buchhaltung nach Obligationenrecht (OR) zurückzuführen ist. Ein Blick in die Bilanz zeigt teilweise, wo EWJR seine stillen Reserven gebildet hat. So sind die Immobilien deutlich unterbewertet. Gebäude und Betriebsanlagen stehen nur mit 2.1 Mio. CHF in der Bilanz, haben aber einen Brandversicherungswert von 54.2 Mio. CHF. Schliesslich sitzt das Unternehmen auch auf einer hohen Liquidität (inkl. Wertschriften) von 19.1 Mio. CHF (per Ende 2012). Diese wird auch in Zukunft attraktive Ausschüttungen ermöglichen.

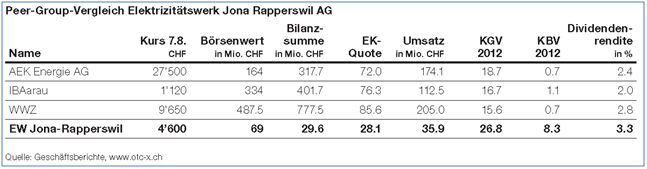

Mit einer Eigenkapitalquote von 28% und einem Kurs/Buchwert-Verhältnis von 8.3 fallen die ausgewiesenen Bilanzkennzahlen des Unternehmens im Branchenvergleich auf den ersten Blick hoch aus (siehe Tabelle). Das nach OR bilanzierende Unternehmen verfügt jedoch über eine ganze Reihe teils sehr hoher stiller Reserven, so dass der Titel unter dem effektiven Buchwert notieren dürfte. Zudem ist die Dividendenrendite bei Aktienkursen um die 4’600 CHF von mehr als 3% interessant, insbesondere, wenn in den kommenden Jahren die Dividende weiter angehoben wird.

Besten Dank für Ihren Beitrag und die Unternehmensanalyse! Erlauben Sie mir eine Ergänzung zu Ihren Ausführungen hinsichtlich der von Ihnen erwähnten „ganzen Reihe teils sehr hoher stiller Reserven“.

Die auch in der o.g. Unternehmensanalyse vom 8. August 2013 erwähnte 14.32%-Beteiligung an der in St. Gallen domizilierten Energieproduzentin SN Energie AG (http://www.snenergie.ch) steht etwa mit lediglich CHF 1.00 in der Bilanz! Ein Schweizerfranken!

Die SN Energie AG hat ihre Wurzeln in der bereits 1929 gegründeten Kraftwerke Sernf-Niederenbach AG im Kanton Glarus. Weitere Aktionärspartner neben dem EWJR sind die Stadt St. Gallen (34%), die Gemeinde Glarus Süd (17%), die Stadt Rorschach (13%), die Arbon Energie AG (9%), die Genossenschaft EW Romanshorn (6%) und das EW Wald AG (7%).

Neben vier eigenen Kraftwerksanlagen (Wasserkraft) mit einer durchschnittlichen Jahresenergiemenge von 135 GWh (2012: 146.1 GWh) hält die SN Energie AG auch noch verschiedene Beteiligungen, die 2012 für eine anteilige Produktion von 1’200 GWh sorgten. Die über Eigenproduktion und Beteiligungen/Energiebezugsverträge beschaffte Energie wurde grossmehrheitlich (ca. 80%) an die Aktionärspartner abgesetzt.

Im Beteiligungsportfolio der SN Energie AG befinden sich – Energiewende hin oder her – grossvolumige und durchaus lukrative Beteiligungen wie jene am Kraftwerk Zervreila AG (Grosswasserkraft), Vals GR, mit 28.8% (2012-Erzeugungsquote SN Energie AG anteilig: 264.1 GWh) oder an der AKEB Aktiengesellschaft für Kernenergie-Beteiligungen mit 6%, die 2012 für 294.3GWh der von der SN Energie AG beschafften Energie standen.

2012 stammten 33.9% der erzeugten SN-Energie aus Wasserkraft und anderen erneuerbaren Quellen, 49% aus nicht-erneuerbaren Energien, vorwiegend aus Kernenergie.

Das im Geschäftsbericht 2012 ausgewiesene Eigenkapital der SN Energie AG lag Ende 2012 – ohne Berücksichtigung allfälliger stiller Reserven – bei 49 Mio. CHF. Der aufgrund vieler spezifischer Faktoren sicherlich nicht zu hoch ermittelte Jahresgewinn bei 6 Mio. CHF. Nimmt man ein KGV von lediglich 10 zum Massstab, so läge der „Fair Value“ der SN Energie AG in einer solchen „Milchmädchenrechnung“ (die viele Faktoren unberücksichtigt lässt) auf dieser Basis bereits bei CHF 60 Mio.

Angesichts eines Bilanzwertes von CHF 1.00 sind auch in der SN Energie-Beteiligung von 14.32% aus den vorgängig genannten Gründen über die Immobilien hinaus zweifelsfrei hohe stille Reserven beim EWJR vorhanden, die sich nicht ohne Weiteres aus der Bilanz ablesen bzw. ableiten lassen und weitere „Gedankenspiele“ notwendig machen.

Der Spielraum für weitere Dividendenerhöhungen – wie von Ihnen angedacht – wäre aus bilanzieller Sicht sicherlich vorhanden.

Thorsten Grimm

Grisonia Consult GmbH, 18.08.2013

info@grisonia.ch