Das war ein Erdbeben! Völlig unerwartet zog die Schweizerische Notenbank SNB am Donnerstag die Reissleine und kappte die Verbindung zum Euro. Der Mindestkurs von 1.20 ist passé, der Franken darf sich wieder frei bewegen – und geht steil nach oben. Bis zu rund 30 Prozent Kursgewinn gab es kurz nach der Meldung auf bis 0,85 zum Euro. Damit war die heimische Devise kurzfristig mehr wert als Europas Gemeinschaftswährung. Inzwischen hat sich das Verhältnis in etwa auf die Parität 1:1 eingependelt. Zum Dollar dagegen liess der Franken die Parität weit hinter sich und zog um 15 Prozent an, ein Niveau, das er bisher gehalten hat. Aktuell liegt das Tauschverhältnis bei 0.87 – der Franken ist damit so teuer wie zuletzt im März 2014.

Teurer Franken – schlechte Exporte für Schweizer Unternehmen und damit fallende Gewinne der heimischen Valoren. So lautet die erste Schlussfolgerung der Anleger. Entsprechend stürzte der SMI ab. Das Minus am ersten Tag des SNB-Entscheids lag bei bis zu 15 Prozent. Vor allem exportorientierte Titel wie die beiden Maschinenbauer Rieter und Burckhardt Compression in unserem SPI-Musterdepot zählten zu den schwächsten Werten auf dem Kurszettel. Stabil zeigten sich dagegen eher Schweiz-orientierte Unternehmen wie der Telekomdienstleister Mobilezone oder das Gesundheitsunternehmen IVF Hartmann.

OTC: Krisenresistent…

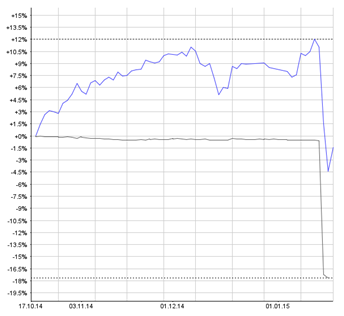

Ganz besonders stabil zeigten sich aber auch die Aktien im ausserbörslichen Handel. So gab es im OTC-X All Share der BEKB per Saldo kaum Verlust. Der Index mit den rund 300 nicht kotierten Firmen gab minimal nach und fiel nur von 3610 auf 3520 Punkte – ein Minus um 2.5 Prozent.

Stabilität kennen Anleger vom OTC-Markt jedoch schon aus anderen Krisenzeiten. Weder die Finanzmarktkrise noch Fukushima oder die Euro-Schuldenkrise konnten den OTC-X All Share wirklich drücken. So brachte der Ausbruch des Griechenland-Debakels im Sommer 2011 im SMI zwar einen Kurseinbruch um 20.0 Prozent innert 10 Tagen, im OTC-X All Share dagegen lag das Minus nur bei 8.2 Prozent.

… und Vorteile im Aktionariat

Die Gründe für den stabilen Lauf liegen insbesondere im Aktionariat der nicht kotierten Nebenwerte und an der Unternehmensgrösse. Ausserbörslich sind überwiegend kleinere Firmen gelistet, das Aktionariat sitzt in der Schweiz. Internationale und insbesondere institutionelle Investoren, die Milliarden Volumina bewegen, sind hier kaum anzutreffen. Entsprechend dürfte in dem Segment Leverage – also Aktienkauf auf Pump – kaum ein Thema sein. Das bedeutet: In Krisenzeiten oder Phasen der Unsicherheiten gibt es niemanden, der schnell und panisch umschichten und sein Geld ins vermeintlich sichere Ausland bringen muss.

Trotz dieser Absenz von Krisen ist der OTC-Markt kursmässig ein echter Dauerläufer. Denn während der SMI in den letzten zehn Jahren ein Plus von 40 Prozent bringt, gab es im ausserbörslichen Bereich die Kursverdopplung. Zwar konnte der SMI mit einer Performance von rund 10.0 Prozent die nicht kotierten Titel mit einem Wertzuwachs um etwa 7.0 Prozent im vergangenen Jahr leicht hinter sich lassen, doch nach dem Kursrutsch Ende letzter Woche liegen die OTC-Werte wieder klar in Front. Damit erweisen sich die ausserbörslichen Nebenwerte als ideales Anlageuniversum: Outperformance und geringe Volatilität – das heisst geringe Kursausschläge und damit niedrigeres Risiko.

Frankenstärke – Gewinner und Verlierer

Sicher leiden auch nicht kotierte Unternehmen unter der Frankenstärke. Bergbahnen oder der Tourismussektor dürften Probleme bekommen, die Anzahl der Gäste insbesondere aus den Nachbarländern zurückgehen. Wahrscheinlich werden auch heimische Skifahrer in der Grenzregion wie etwa in Graubünden ihrem Sport jetzt lieber im nahen Österreich mit Frankenrabatt nachgehen.

Positive Effekte dagegen sind bei Unternehmen zu erwarten, die im Einkauf stark vom Wechselkurs abhängen wie etwa Patiswiss. Der Confiseur und Röstexperte für Nüsse und Kerne importiert seine Rohstoffe – vor allem Haselnüsse und Mandeln – aus der Türkei, Italien, Spanien und den USA. Da nicht nur der Euro und Dollar zum Franken gefallen sind, sondern auch die türkische Lira um rund 20 Prozent an Wert verloren hat, dürfte das Unternehmen aus Gunzgen in Solothurn im Einkauf viel Geld sparen. Entweder sinken dann die Verkaufspreise, oder die Margen steigen. Wahrscheinlich ist ein Mix aus beidem. Bei der angestrebten verstärkten internationalen Expansion dürfte das dem Unternehmen auf jeden Fall zugutekommen.

Aufwertung der Währung – ein Fitnessprogramm für Unternehmen

Und die Frankenstärke generell? Was jetzt wie ein grosser Nachteil aussieht, dürfte sich spätestens mittelfristig auf Sicht von wenigen Jahren ins Gegenteil umkehren. Denn die starke Währung zwingt heimische Unternehmen, im Wettbewerb mehr Gas zu geben: entweder durch noch bessere Produkte und Innovation, noch mehr Qualität oder durch sonstige Effizienzmassnahmen. Immerhin sind schon jetzt Mehrarbeit oder Lohnkürzungen im Gespräch. Möglicherweise erfolgt auch die verstärkte Erschliessung neuer Märkte und Regionen ausserhalb des Euro- oder Dollarraums und damit eine Senkung des bisherigen stark negativen Frankeneffekts. Schlussendlich könnte die Frankenstärke dann zur Fitnesskur für Schweizer Firmen werden.

[…] Franken weiter? Die Unsicherheit hat den SMI bereits um 15 Prozent nach unten weggedrückt. Die auf OTC-X gehandelten Aktien haben sich trotz der neuen Situation bisher hingegen gut […]