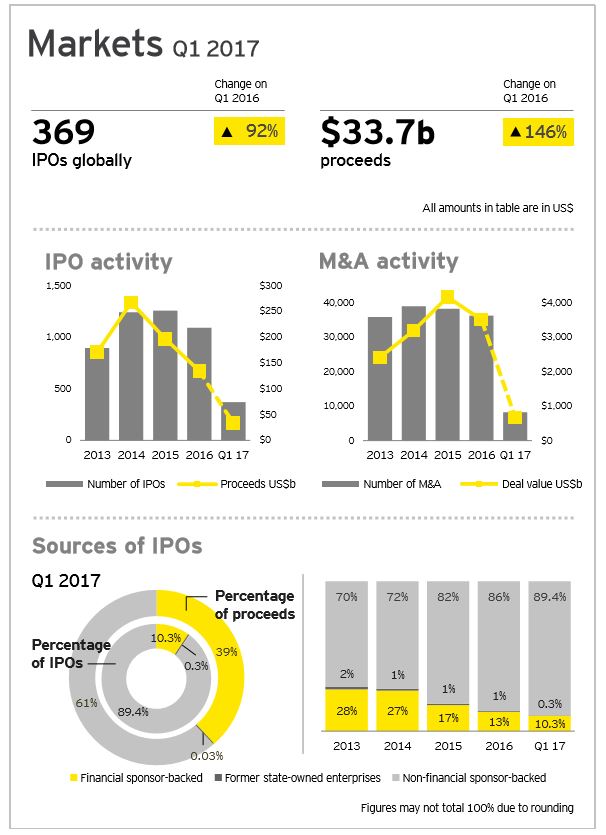

Steigen die Kurse an den Börsen wie in den letzten Monaten, so beleben sich auch die Primärmärkte. Der Jahresauftakt verlief dementsprechend stürmisch. Weltweit fanden 339 IPOs statt, 92% mehr als in Q1 2016. Das Emissionsvolumen kletterte sogar um 146% auf 33.7 Mrd. USD. Es war das stärkste erste Quartal seit 2007! Mit dem erfolgreichen IPO von Galenica Santé zu Beginn von Q2 kann jetzt auch die SIX Swiss Exchange glänzen. Es ist soweit der grösste Börsengang in Europa in diesem Jahr.

In der Schweiz brachte das erste Quartal kein echtes IPO, allerdings konnte die SIX mit dem britischen Life Science Unternehmen Rapid Nutrition per 29.März ein weiteres Listing verkünden.

Rapid Nutrition-Listing an der SIX

Eigentlich ist Rapid ein australisches Unternehmen, in London domiziliert. Geschäftsgegenstand sind Nahrungssupplemente aus natürlichen Bestandteilen sowie diätetische Produkte. Im letzten Geschäftsjahr lagen die Umsätze bei 3 Mio. AUD, der Gewinn bei 1.1 Mio. AUD. Der Aktienhandel erfolgt in Euro, der erster Kurs lag bei 2.29 Euro. Die Marktkapitalisierung am Ende des ersten Handelstages belief sich auf 46.5 Mio. Euro. Die Gesellschaft plant, die internationale Expansion durch Kapitalerhöhungen zu finanzieren. Deshalb, so Rapid Nutrition, war auch die Wahl auf die SIX gefallen, die 40% der Life Science Börsenkapitalisierung in Europa auf sich vereint.

Galenica Santé mit gutem Börsenstart

Das Galenica Santé IPO war mit relativ kurzer Vorankündigung am oberen Ende der Bookbuilding-Spanne erfolgt. Erster Handelstag war der 7. April. Mit Emissionserträgen von 1.9 Mrd. CHF war es das grösste Schweizer IPO seit Sunrise 2015. Die Aktie schloss am ersten Handelstag mit einem Plus von 10.3% bei 43 CHF. Der Streubesitz beträgt nun 97%. Galenica Santé betreibt über 500 Apotheken in der Schweiz und will sich auf den lukrativen Heimatmarkt konzentrieren. Nirgends in Europa sind die Arzneimittelpreise und damit die Gewinnmargen höher. Neue Börsenkandidaten in der Schweiz sind abgesehen von Gerüchten nicht bekannt geworden. Die Abspaltung von Teilaktivitäten bei Credit Suisse und dann einem IPO scheint angesichts der jüngsten Ermittlungen zumindest fragwürdig.

Snap und das Wall Street Comeback

In der globalen Betrachtung kamen die US-Börsen in New York mit 15 IPOs und 9.6 Mrd. USD Emissionsertrag aus der vorübergehenden Versenkung glorios zurück. Allein auf Snap entfielen 3.9 Mrd. USD, der grösste Börsengang in den USA seit Alibaba. Das erste IPO eines sogenannten Unicorns oder Decacorns lief sehr gut, womit die Bahn frei ist für weitere Börsengänge von hoch bewerteten Unternehmen der Digitalwirtschaft. Wie erwartet lag die Bewertung beim IPO bei 25 Mrd. USD. Inzwischen haben zahlreiche Banken und Broker trotz der überzogenen Bewertung und der Tatsache, dass die Gründer durch A-Aktien allein das Sagen haben, Kaufempfehlungen mit noch höheren Kurszielen ausgesprochen. Hierbei wird klar, dass die Investmentbanken als Industrie ein Interesse an boomenden IPO-Märkten haben. Wer zum Erfolg des Eisbrechers Snap beiträgt, empfiehlt sich für IPO-Mandate.

US IPO-Markt kommt in Fahrt

Laut dem Quartals-Report von Ernst & Young zum globalen IPO-Markt haben in den USA 148 Unternehmen in den letzten 12 Monaten einen Antrag auf Börsenzulassung gestellt. Davon sind 48 Unternehmen konkret mit der IPO-Planung beschäftigt, darunter zahlreiche Unicorns. Im ersten Quartal sind aber auch Konsumgüterhersteller, Immobiliengesellschaften und Energieunternehmen an die Börse gekommen. Mit 0.9 Mrd. USD Emissionsertrag war Becle, ein Konsumartikelproduzent, das drittgrösste IPO des ersten Quartals, das in Mexico stattfand. Zum ersten Mal seit 2013 belebte sich der Primärmarkt in Brasilien. Zwei IPOs warben 425 Mio. USD ein. In Kanada fanden 4 Börsengänge statt.

Asien-Pazifik-Primärmärkte boomen weiter

In einer Fortsetzung der Trends aus 2016 blieb die Region Asien-Pazifik auch im ersten Quartal 2017 trotz des Comebacks Amerikas mit 70% aller IPOs und 48% der weltweiten Emissionserträge die aktivste. Von den insgesamt 258 Börsengängen entfielen allein 182 auf Greater China (inkl. Hongkong, Taiwan). Aber auch Japan war mit 27 IPOs und Erträgen von 1.9 Mrd. USD aktiv. Schwerpunkt in Tokyo waren Media & Entertainment, Technologie und Industrie. 41% der IPOs waren Unternehmen mit Beteiligung von Private Equity oder Venture Capital Gesellschaften. Die Performance war jedoch mager, nur 0.9% seit IPO im Durchschnitt. Mit den nächsten Olympischen Spielen 2020 in Japan dürfte die Dynamik erhalten bleiben. Bedenkt man die geringe Bevölkerungszahl Australiens, so sind die wiederum 23 Börsengänge umso beeindruckender, auch wenn die Volumina zum Teil gering sind und viele Emittenten aus dem Rohstoffbereich kommen. In Süd-Korea fanden 12 Börsengänge statt. In den ASEAN-Ländern gingen 14 Unternehmen an die Börse.

Wealth Creation in China

Auf Shanghai, Shenzen und Hongkong entfielen in Q1 2017 zusammen 50% der globalen IPOs. Über 650 IPO-Kandidaten sind laut EY in der Pipeline der Börsen der Volksrepublik, in Hongkong sind es 42. In Hongkong fanden die Hälfte der Börsengänge am Growth Enterprise Market statt, diese lieferten am ersten Handelstag eine IPO-Performance von durchschnittlich 337%! Am Hongkong Main Market waren es 5.7%, in Shanghai und Shenzen 35.6%. Gewaltige Vermögen wurden in der Volksrepublik durch die exorbitante After-Markt Performance geschaffen, die 143 IPOs des ersten Quartals brachten durchschnittlich 216.2% Wertzuwachs bis Ende des Quartals. Die durchschnittliche Post-IPO Market Cap belief sich auf 195.2 Mio. USD. Überschlägig gerechnet belief sich die Wealth Creation allein durch den Kursanstieg auf über 40 Mrd. USD für die alten und neuen Aktionäre. In Hongkong soll ein drittes Segment mit geringerer Regulierung gestartet werden, um mehr Technologie-Unternehmen anzuziehen. Für Q2 sind für die bestehenden Segmente bereits zwei Fintech-Emissionen geplant.

Moskau, Bombay, Riyad

Vor dem Hintergrund eines weiterhin steigenden Aktienmarktes in Indien setzte sich auch die IPO-Aktivität auf hohem Niveau fort. Mit 14 Börsengängen und Emissionserträgen von 407 Mio. USD zählte Bombay zu den aktivsten Primärmärkten. In Russland fand mit dem Einzelhandelsunternehmen OAO Detsky Mir und Emissionserträgen von 324 Mio. USD eines der grösseren IPOs statt. In Saudi-Arabien wurde mit dem „Nomu – Parallel Market“ ein alternatives Börsensegment mit niedrigeren Anforderungen gestartet, was zu 7 Börsengängen führte. Gleichzeitig laufen bereits alle Weichenstellungen für das für 2018 geplante IPO eines noch nicht spezifizierten Anteils an Teilaktivitäten von Aramco, dem saudischen Ölmulti im Besitz der Königsfamilie.

Aramco IPO-Maschinerie angelaufen

Ähnlich wie bei dem Snap-IPO, nur sehr viel grösser, will fast jede Bank auf dem Globus möglichst ihren Anteil bei dem geplanten Aktienverkauf abbekommen. Als Lead Underwriter wurden bereits JP Morgan, Morgan Stanley und HSBC benannt. Aber dabei sein will jeder. Und deshalb tragen auch alle Interessenten zu der Legendenbildung bei: eine Bewertung von 2’000 Mrd. USD, so dass schon ein 5%-Anteil 100 Mrd. USD entsprechen. Das Gebührenvolumen, das zur Verteilung steht, dürfte mindestens 2 bis 3 Mrd. USD betragen. Im Vorfeld haben die Saudis mit Ölhändlern, Hedge Funds und weiteren relevanten Marktteilnehmern intensiv kommuniziert und dann mit ihren Beratern eine „Grand Strategy“ entworfen. Immerhin geht es um Wohl und Wehe der Königsfamilie. Seit dem Preiseinbruch am Ölmarkt 2014 schwinden die Reserven in den Sovereign Wealth Fonds rapide, die Budgetdefizite im Verhältnis zum BSP bewegen sich im zweistelligen Prozentbereich. Es bleibt allerdings fraglich, ob Saudi-Arabien bei der OPEC und darüber hinaus die Förderdisziplin durchsetzen kann, die erforderlich wäre, um einen wieder höheren Ölpreis zu bewirken, denn danach sieht es nicht aus. Ohne einen höheren Ölpreis im Vorfeld des geplanten Mega-IPOs und zum Zeitpunkt des Börsengangs ist die ganze Transaktion, unabhängig von der Bewertungsfrage und den politischen Risiken, fragwürdig, bei schwächeren Ölpreisen unwahrscheinlich.

Madrid und London aktiv

In Europa gab es mit Madrid und London immerhin zwei aktive Börsenplätze, aber sonst war die Aktivität mehr als verhalten. In Madrid sorgten zwei Börsengänge, Prosegur Cash und Neinor Homes, für Emissionserträge von 1.6 Mrd. USD. In London belebte sich der Markt mit immerhin wieder elf IPOs und Erträgen von 1.1 Mrd. USD nach der Schockstarre der letzten Monate. Deutschland, Italien, Frankreich und die sonstigen EU-Länder scheinen von den politischen Umwälzungen nach Brexit-Votum und Trump-Amtsantritt und den Verwerfungen um die Zukunft der NATO einigermassen paralysiert. Trotz dem leicht verbesserten konjunkturellen Umfeld und guter Börsenlage werden Risiken wie Börsengänge gemieden. Einen detaillierten Einblick in die europäische Primärmarktaktivität bietet der PWC-IPO Watch Europe Q1 17.

Europäische Primärmärkte abgehängt

In der EY-Statistik zu QI 2017 findet sich unter den ersten zwölf Börsenplätzen nach Anzahl nur London auf Rang 8, bei der Aufstellung nach Emissionserträgen liegt Madrid auf Rang 6 und London auf Rang 8. Da der saudische Nomu mit 7 IPOs auf Rang 12 einen Marktanteil von 1,9% repräsentiert und Bombay auf Rang 12 mit 0,4 Mrd. USD Emissionsertrag einen Marktanteil von 1.2%, bedeutet dies, dass die grossen Volkswirtschaften Europas jeweils weniger darstellen. Australien, dagegen, mit 23 Mio. Bevölkerung, was 0.33% der Weltbevölkerung entspricht, verbucht bei der Anzahl der IPOs einen Weltmarktanteil von 6.2%. Oder pro Million Bevölkerung einen Börsengang pro Quartal. Um gleichzuziehen müssten in der Schweiz acht Börsengänge pro Quartal und in Deutschland 80 stattfinden!

Top 12 Börsenplätze für IPOs in QI