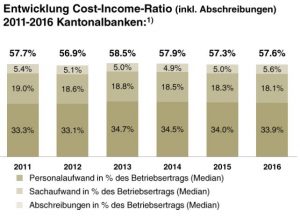

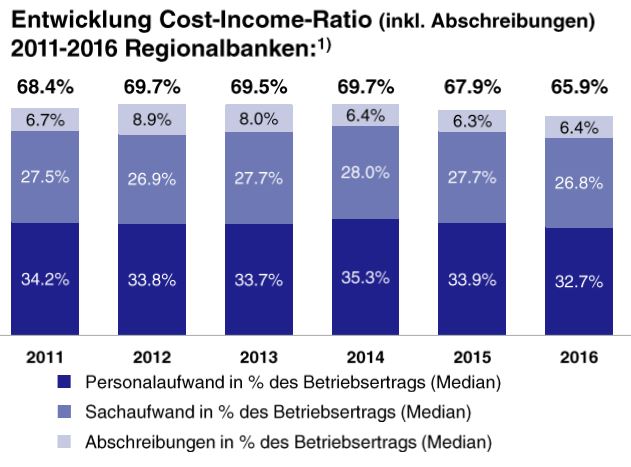

Die anlässlich des Branchentalks Regionalbanken vom Beratungsunternehmen IFBC erstellte Kennzahlenanalyse zu den schweizerischen Regionalbanken zeigt auf, dass die Finanzinstitute im 2016 eine deutliche Verbesserung der Cost/Income-Ratio (CIR) einschliesslich Abschreibungen um 2% erzielen konnten. Die CIR der Regionalbanken lag bei 65.9%. Mit 57.6% weisen die Kantonalbanken für 2016 eine deutlich höhere Profitabilität aus. Insgesamt gelang es im 2016, den positiven Trend des Vorjahres fortzusetzen.

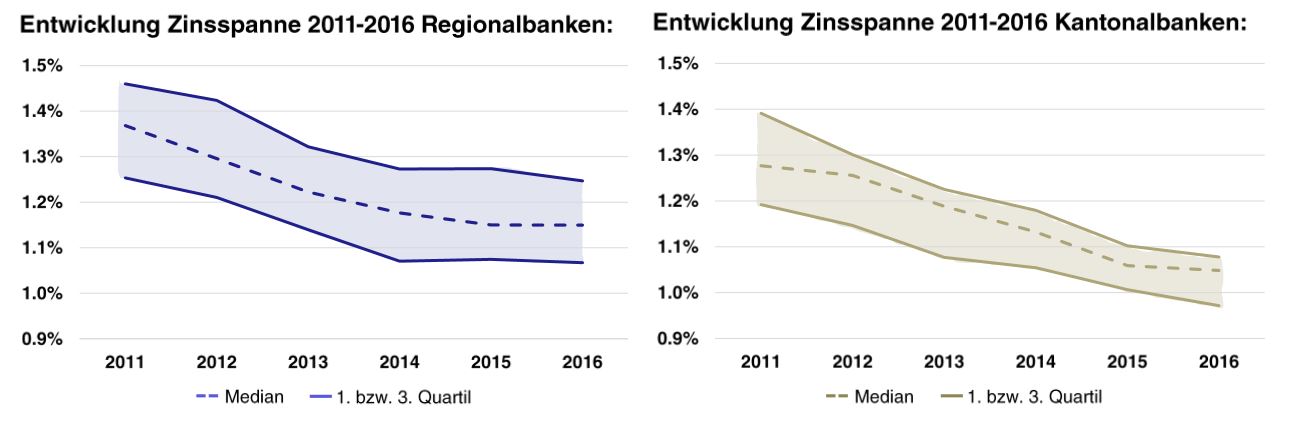

Zinsmargen bleiben unter Druck

Als Haupttreiber macht das IFBC das Zinsdifferenzgeschäft aus. Bemerkenswert hierbei ist, dass die Banken nach wie vor unter dem hohen Zinsmargendruck, der aus der Tiefzinsphase resultiert, leiden. Deutlich wird die Verbesserung der Profitabilität beim Vergleich der einzelnen Aufwandspositionen im Verhältnis zum Ertrag. Unterschiede zeigt die Studie zwischen den Kantonalbanken und den Regionalbanken auf. So ging der Anteil des Personalaufwands bei den Regionalbanken von 35.3% im Jahr 2014 auf noch 32.7% im vergangenen Jahr zurück. Etwas weniger Rückgang verzeichneten die Sachaufwendungen, die von 28% auf 26.8% der Erträge fielen. Die Sachabschreibungen verharrten hingegen auf dem Niveau von 6.4%. Bei den Kantonalbanken zogen indessen die Abschreibungen von 4.9% auf 5.6% an. Der Personalaufwand fiel von 34.5% auf 33.9% und lag damit deutlich über dem Wert der Regionalbanken. Deutlich günstiger stellt sich die Kostensituation bei den Sachkosten dar: Hier konnten die Kantonalbanken von einem tiefen Niveau von 18.5% auf 18.1% reduzieren. Trotz der prozentualen Verbesserung der beiden Kostenpositionen im Verhältnis zum Aufwand lagen die Sach- und die Personalkosten pro Mitarbeiter im 2016 auf absoluten Rekordwerten. Diese Entwicklung dürfte vor allem den massiv angestiegenen regulatorischen Anforderungen, gepaart mit den seit 2015 geltenden neuen Rechnungslegungsvorschriften für Banken geschuldet sein.

Ausleihungen steigen bei Stabilisierung der Zinsmarge weiter an

Im 2016 verbuchten die Banken eine weiterhin hohe Nachfrage nach Ausleihungen. Trotz der Verschärfung der Regelungen für die Vergabe von Krediten und der Einführung des antizyklischen Kapitalpuffers wuchsen die Ausleihungen bei den Regionalbanken im letzten Jahr um weitere 3.3% an. Allerdings zeichnet sich eine deutliche Abschwächung ab. Im Vorjahr waren es noch 4%. Etwas weniger stark fiel der Wachstumsrückgang bei den Kantonalbanken mit einem Rückgang von 4.3% auf 4.1% aus. Bei der Entwicklung der Kundengelder lässt sich ein deutliches Abflachen des Anstiegs bei den Kantonalbanken von 3.2% auf 2% beobachten. Hingegen konnten die Regionalbanken das Wachstum leicht von 3.4% auf 3.5% steigern. Wie das IFBC in seiner Studie festhält, fiel das Wachstum der Kundengelder meist tiefer aus als das Plus der Ausleihungen, was zu einer Reduktion des Refinanzierungsgrads der Ausleihungen durch eigene Kundengelder führte.

Zinsmarge der Regionalbanken im Schnitt bei 1.15%

Deutlich verflacht hat sich der Rückgang der Zinsmarge: So konnten die Regionalbanken im 2016 die Marge sogar auf dem Vorjahreswert von 1.15% halten, während die Kantonalbanken einen weiteren leichten Rückgang von 1.08% im 2015 auf 1.05% verbuchten. Die Marge der Regionalbanken übertrifft den Wert der Kantonalbanken. Allerdings sind nicht nur zwischen den beiden Bankengruppen, sondern auch zwischen den einzelnen Instituten erhebliche Unterschiede feststellbar.

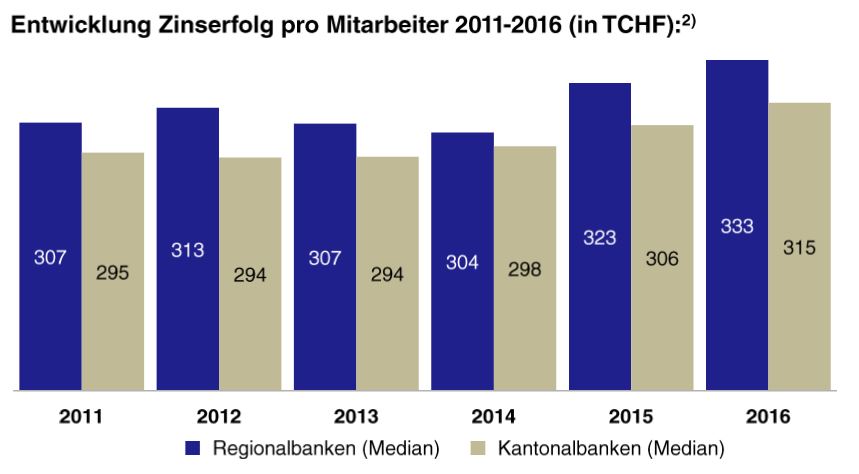

Trotz des anhaltenden Zinsmargendrucks gelang es den Banken, den Zinserfolg pro Mitarbeiter zu steigern. Hier profitieren die Regionalbanken von der Struktur der Institute, die weitaus weniger breit diversifiziert sind als die Kantonalbanken mit einem umfassenden Angebot. Insgesamt erreichten die Regionalbanken mit einem Wert von 333’000 CHF nach 323’000 CHF im Vorjahr und lediglich 304’000 CHF im 2014 einen ansprechenden Anstieg. Etwas weniger stark entwickelte sich der Wert bei den Kantonalbanken, der von 298’000 CHF im 2014 über 306’000 CHF im 2015 auf 315’000 CHF im letzten Jahr kletterte. Diese Werte reflektieren nur einen Teil der Entwicklung. Insbesondere die grossen Unterschiede zwischen den Instituten, die von einem Zinserfolg pro Mitarbeiter von 134’000 CHF bis 651’000 CHF reichen.

Bilanzrelationen übertreffen gesetzliche Anforderungen deutlich

In den letzten Jahren wurden die Anforderungen an die Eigenmittelausstattung bei den Banken stetig erhöht. Den Mindestwert der Kapitalquote übertrafen im 2016 die Regionalbanken mit 16.9% noch etwas deutlicher als die Kantonalbanken mit 16.7%. Ein Vergleich mit den Vorjahreswerten von 15.6% bei den Regional- und von 16.9% bei den Kantonalbanken zeigt die deutlich unterschiedliche Entwicklung auf. Bei einem Vergleich der beiden Gruppen dürfe aber nicht übersehen werden, dass die Kantonalbanken höhere Eigenmittelanforderungen erfüllen müssen. Die markante Verbesserung des Werts der Regionalbanken resultiert aus der Thesaurierung eines Grossteils der Gewinne. Dieser erlaubte es, das Wachstum zu finanzieren. Deutliche Unterschiede auszumachen sind auch bei der Entwicklung der Eigenmittelrendite (Return on Equity): Während die Kantonalbanken im 2016 einen Rückgang von 7% im Vorjahr auf 6.2% erlitten, stiegen die Werte der Regionalbanken von 4.6% auf 5.2% an. Trotz des Anstiegs bleiben die Regionalbanken noch weit hinter den Kantonalbanken zurück. Gemäss den Autoren der Studie deutet die tiefere Rendite der Regionalbanken auf eine schwächere operative Performance hin.

Marktbewertung unter innerem Wert – Aktien dennoch überteuert

Der Marktwert der Regionalbanken lag im 2016 mit durchschnittlich 67% des ausgewiesenen Buchwerts zwar erstmalig wieder höher als der Wert des Vorjahres von 64%. Indessen wurde der Discount, der sich in den letzten fünf Jahren kontinuierlich erhöhte – die Papiere notierten noch im 2011 auf einem Wert von 97% des Buchwerts – nur etwas geringer. Bei den Kantonalbanken setzte sich indessen der kontinuierliche Rückgang des Marktwerts im Vergleich zum Buchwert, wenn auch mit gebremster Tendenz, fort. Noch 2011 wurden die Kantonalbanken zu 130% des Buchwerts bewertet. Im letzten Jahr fiel der Wert im Vergleich zum Vorjahr von 93% auf 89%.

Regionalbanken verdienen Eigenkapitalkosten nicht

Diese Entwicklung impliziert gemäss der Studie, dass die Banken die Eigenkapitalkosten nicht verdienen. So erzielten 94% der vom IFBC untersuchten Regionalbanken einen negativen Ecomonic Profit. Ebenfalls ein Anzeichen für die ungenügende Ertragslage stellt die Entwicklung des KGV der Bankaktien dar. Dieses sei, so die Autoren, aktuell allerdings zu hoch, um die von den Investoren geforderten Kapitalkosten verdienen zu können. Das KGV per Jahresende 2016 lag für das Berichtsjahr bei den Kantonalbanken bei 14.1 nach 15.2 im Vorjahr. Bei den Regionalbanken fiel das Minus von 15.8 im Vorjahr auf 14.5 noch etwas stärker aus. Dieser Rückgang entspricht den Studienergebnissen zufolge einem implizierten Kostensatz der Eigenmittel von 7%.