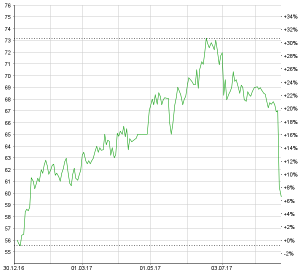

Anleger hatten mehr erwartet. Nach Präsentation der Zahlen zum ersten Halbjahr rauschte die Aktie von Huber + Suhner um rund 10% nach unten. Und auch heute ist der Titel erneut leicht im Minus.

Die Zahlen allerdings scheinen weniger enttäuschend als die Kursreaktion vermuten lässt. In den sechs Monaten steigerte der Anbieter von Komponenten und Systemen für die elektrische und optische Verbindungstechnik den Umsatz um 7.7% auf 410.7 Mio. CHF. Das Wachstum war damit stärker als im Vorjahreszeitraum mit 7.1% und im Gesamtjahr 2016 mit 4,4%.

Auftragseingang wächst stark …

Der Konzern aus Pfäffikon profitiert dabei derzeit insbesondere von starker Nachfrage aus seinen Zielmärkten Kommunikation und Industrie. Im ersten Halbjahr gab es beispielsweise ein grosses Projekt in Indien zum Ausbau des Mobilfunknetzes. Wachstumstreiber für das Unternehmen mit Produkten wie zum Beispiel technologisch anspruchsvolle Kabel, Antennen oder Netzwerkkomponenten sind dabei grundsätzlich unter anderem das starke Wachstum bei übertragenen und gespeicherten Datenvolumina, der Innovationsbedarf in Hightech-Nischen oder die steigende Nachfrage nach umweltfreundlicher Mobilität.

Neben dem Umsatzwachstum zwischen Januar und Juni war auch die Entwicklung im Auftragseingang vielversprechend. Denn das Ordervolumen legte in den sechs Monaten um 9.5% auf 425.1 Mio. CHF zu und damit stärker als der Umsatz. Dadurch stieg der Auftragsbestand per Ende Juni um 4.0% auf 186.5 Mio. CHF.

… aber die Gewinnspanne geht zurück

Börsianer waren wohl von der Gewinnentwicklung enttäuscht. Wegen Investitionen, dem Ausstieg aus einem Geschäftsfeld und einem ungünstigen Produktmix fiel die operative Gewinnspanne im Vergleich zum Vorjahreszeitraum von 11.0% auf 8.0%. Im Gesamtjahr 2016 waren es 8.8%.

Das Ergebnis vor Zinsen und Steuern ging dadurch um 21.8% auf 32.8 Mio. CHF zurück. Da zusätzlich das Finanzergebnis um 2.9 Mio. CHF unter dem Vorjahreswert lag, fiel der Periodenüberschuss sogar um 27.5% auf 23.9 Mio. CHF. Das Ergebnis je Aktie rutschte dadurch von 1.69 auf 1.23 CHF.

Umsatz in diesem Jahr soll deutlich steigen

Das Ergebnis scheint zwar auf den ersten Blick ein Dämpfer, doch die Perspektiven für das Gesamtjahr sind weniger trüb. So soll der Umsatz in 2017 um rund 5% zulegen und die operative Marge in der unteren Hälfte des mittelfristigen Zielbandes von 8 bis 10% liegen. Zwar scheint der von uns bei Aufnahme der Aktie ins SPI Musterdepot vor einem Monat erwartete Jahresgewinn im Bereich von bis zu etwa 3.0 CHF je Anteil damit kaum mehr erreichbar. Doch ein Ergebnis auf Vorjahresniveau könnte drin sein, und dann wäre Huber+Suhner mit einem KGV nur knapp über 20 nicht teuer.

Die Aktie notiert jetzt an der starken Unterstützung und psychologischen Marke von 60 CHF. Kurzfristig orientierte Trader setzen auf den Rebound nach oben. Wird die Hürde aber nach unten durchbrochen, wäre das für mittelfristig orientierte Anleger eine gute Gelegenheit zum Einstieg.