Vor wenigen Tagen teilte die seit Anfang 2015 auf der ausserbörslichen Handelsplattform OTC-X der Berner Kantonalbank (BEKB) gelistete Centralschweizerische Kraftwerke AG (CKW) mit, dass der Bereich Gebäudetechnik weiter ausgebaut werden soll. CKW übernimmt per Anfang 2018 im „Hinblick auf eine geordnete Nachfolgeregelung“ die Elektro-Fürst Holding AG mit Sitz in Hägendorf im Kanton Solothurn. Das 1956 gegründete Unternehmen ist in der Region Olten mit den Standorten Hägendorf SO und Lostorf SO sowie in Reiden LU und Niederwangen BE tätig. In Hägendorf, Lostorf und Reiden gehören drei Elektro-Installationsunternehmen zur Holding. Die Teltech GmbH mit Sitz in Niederwangen bei Bern bietet Lösungen für Telefonsysteme und EDV-Vernetzungen und ist gemäss Medienmitteilung auch im Bereich der Telematik positioniert.

CKW wächst und expandiert mit der Gebäudetechnik in Kantone Solothurn und Bern

Für die CKW bedeutet dieser Schritt insbesondere auch eine Ausweitung der geografischen Präsenz über die Kantone der Zentralschweiz hinaus. Schon bisher ist die CKW in den benachbarten Kantonen der Zentralschweiz (Nidwalden, Schwyz, Zug) mit Standorten vertreten. Neu kommen mit der Übernahme der Elektro-Fürst Holding AG nun auch noch Standorte in Solothurn und Bern hinzu.

Mit der geografischen Expansion in der Gebäudetechnik, die letztlich auch den anhaltend schwierigen Rahmenbedingungen im Strommarkt geschuldet ist, verschiebt sich das geografische Profil moderat, und auch in westlicher Richtung ist die Kantonsgrenze keine Hürde mehr, die von der CKW in einem noch immer fragmentierten, meist nach lokalen Massstäben funktionierenden Markt nicht genommen werden könnte Dabei dringt sie auch in Regionen vor, in denen heute schon – wie etwa die BKW – Wettbewerber der CKW aus der „Versorgerbranche“ tätig sind und ebenfalls Gebäudetechnik-Lösungen anbieten. Auf der anderen Seite: Auch die BKW ist heute schon kantonsübergreifend, seit 2016 sogar im Kanton Luzern im „CKW-Stammland“, mit Standorten in der Gebäudetechnik tätig.

Der Markt scheint insgesamt, auch aus einer „regionalpolitischen Brille“, durchlässiger und offener für marktliche Veränderungen geworden zu sein, was grundsätzlich ein gutes Zeichen ist.

Es sieht mit Blick auf den Markt allerdings auch so aus, als ob heute praktisch alle Energieversorger ihr Heil – da das Kerngeschäft bis auf Weiteres schwierig bleibt – in der Gebäudetechnik suchen. Auf den ersten Blick hat die „Gebäudetechnik“ – ein breit gefasstes Feld – mit der klassischen Stromversorgung alter Schule nicht viel gemeinsam.

Allerdings wird „Gebäudetechnik“ in einer zunehmend dezentralisierten, intelligenten (oder auch „smarten“) Energiewelt der Zukunft erheblich an Bedeutung gewinnen. Nicht nur in Gebäuden wird – künftig verstärkt – eine intelligente Verbindung von Produktion und Konsum stattfinden. Man denke hier beispielsweise an die Felder der Elektromobilität oder autonome Verkehrssysteme. Insofern ist es aus unserer Perspektive sehr gut nachvollziehbar, dass die „alten Strombarone“ wie CKW, BKW oder Repower zunehmend in Infrastrukturspezialisten – und dazu zählen wir auch die „Gebäudetechnik“ – investieren und ihr bisheriges Kerngeschäft auf diese Weise komplementär ergänzen.

Mit weiteren Übernahmen, etwa im Rahmen von Nachfolgelösungen, und einer forcierten geografischen Expansion über die jeweiligen „historischen Kantonsgrenzen“ ist im Fall von BKW, CKW, Repower etc. zu rechnen. Allerdings kann „Gebäudetechnik“ das Kerngeschäft Stromproduktion und Netze heute noch nicht ersetzen, sondern bestenfalls ergänzen. Im Fall der CKW machte das vergleichsweise junge Geschäftsfeld Gebäudetechnik zum Ende des 1. Halbjahres 2017 gerade einmal knapp 15% vom Gesamtumsatz aus.

Luzerner FDP-Kantonsrat fordert Luzerner Regierung auf, Verkauf des CKW-Aktienpakets zu prüfen – breit abgestütztes Postulat

Vor dem Hintergrund einer im Kern veränderten Strategie des „Heimatversorgers“ ist das vor wenigen Tagen öffentlich gewordene Postulat des Luzerner FDP-Kantonsrats Ruedi Burkard inhaltlich gleichwohl sehr gut nachvollziehbar und verständlich. Burkard fordert, dass der Luzerner Regierungsrat den Verkauf seiner im Finanzvermögen gehaltenen „9.6%-Beteiligung“ an der Centralschweizerische Kraftwerke AG (CKW) prüfen soll. Nach anderen Quellen (CKW-Geschäftsbericht 2015/2016, S. 73) liegt die Beteiligung des Kantons Luzern sogar bei 9.9%.

Der Verkaufsertrg könnte der geplanten kantonseigenen Immobilien AG zur Finanzierung von grossen Bauvorhaben – etwa zur Finanzierung des Campus Horw (vgl. Luzerner Zeitung vom 6. Juli 2017) oder zur Vorfinanzierung eines Luzerner Tiefbahnhofs – zufliessen. FDP-Kantonsrat Burkard begründet seinen breit abgestützten politischen Vorstoss zur Veräusserung des Aktienpakets an der CKW, der von 19 weiteren Kantonsräten von FDP, SVP und CVP mitunterzeichnet wurde und gemäss Informationen der Luzerner Zeitung auch Sympathien der (nicht unterzeichnenden) SP geniesst, wie folgt:

„Die CKW hat mit ihrer Geschäftsstrategie den regionalen Bezug aufgegeben. Sie hat sich entschieden, ein nationaler Player in der Gebäudetechnik zu werden.“ (…) „Damit betätigt sich die CKW neben dem Versorgungsauftrag im Rahmen der Konzession auch im freien Markt, in Branchen ausserhalb des Kerngeschäfts und konkurrenziert damit die privatwirtschlich organisierten KMU. Das kann nicht im Sinne der Regierung sein. Das Aktienpaket befindet sich im Finanzvermögen und hat offenbar keine strategische Zielsetzung und erscheint somit auch nicht in der Beteiligungsstrategie.“ (…) „Es hat sich mehrmals gezeigt, dass der Einfluss des Kantons Luzern auf die Entscheidungen der Unternehmung praktisch bei null ist und eine Beteiligung an diesem Energieversorger absolut keinen Einfluss auf die Versorgungssicherheit im Kanton Luzern hat. Die Marktsituation der nationalen Energieversorger hat sich in den letzten 5 Jahren massiv verändert. (…)“

Verkauf könnte Kanton Luzern bei Verkauf dreistelligen Millionenertrag einbringen

Ausgehend von insgesamt ausstehenden 5’940’252 CKW-Namenaktien – die Axpo hält 81% – läge der „Marktwert“ eines 9.6%-Pakets an der CKW auf Basis der zuletzt auf OTC-X gezahlten Preise von 210 CHF bei etwa 120 Mio. CHF, was gemäss lokalen Medieninformationen (vgl. Luzerner Zeitung vom 4. November 2017, S. 21) in etwa dem Buchwert der Aktien beim Kanton entsprechen soll (118 Mio. CHF).

Im Geschäftsjahr 2015/2016 erwirtschaftete die CKW-Gruppe aufgrund verschiedener Sonderfaktoren einen hohen Reinverlust, und das bilanzielle Eigenkapital je Aktie reduzierte sich von etwa 235 CHF auf knapp 220 CHF. Zum Ende des 1. Halbjahres 2017 (30. März 2017) kletterte das anteilige bilanzielle Eigenkapital wieder in den Bereich um 230 CHF. Am Ende dürfte das im Dezember 2017 vorgestellte Ergebnis für das am 30. September 2017 beendete Geschäftsjahr 2016/2017 einmal mehr vor allem von etwaigen Wertanpassungen und „Sonderfaktoren“ abhängig sein, so dass es heute noch zu früh ist, um über Ganzjahreswerte für 2016/2017 zu spekulieren.

Davon unabhängig: Die Luzerner Regierung ist im Interesse der Kantonsfinanzen mit Blick auf eine Maximierung des Verkaufsertrags gut beraten, einen etwaigen Verkauf des „historischen“ CKW-Aktienpakets offen zu diskutieren und ohne Zeitdruck abzuwägen, insbesondere auch vom „Timing“ nach der sehr schlechten Wertentwicklung der CKW-Aktie und vielen operativen Enttäuschungen in den zurückliegenden Jahren. Diese „Enttäuschungen“ scheinen uns heute jedoch in den Aktienkursen reflektiert. Man sollte meinen, dass es – mit Blick auf die Aktienkurse im Bereich von 200 CHF – und die Substanz des Unternehmens „kaum noch schlimmer“ kommen kann.

Aus unserer Aussenperspektive besteht für den Kanton – so sinnvoll eine offene Überprüfung des Postulats in jedem Fall ist – deshalb heute kein Zeitdruck, die Aktien möglichst „schnell“ zu verkaufen. Es könnte sein, dass die Strompreise ihren Boden gesehen haben und längerfristig somit auch Spielraum für eine (deutliche) Höherbewertung der CKW-Aktien besteht, was dann wiederum zum Vorteil des Kantons sein könnte.

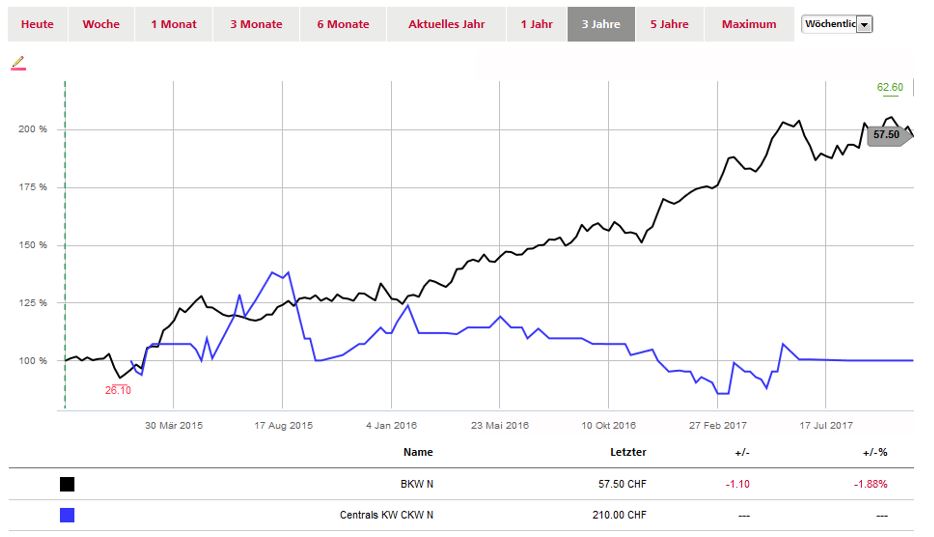

Hier lohnt auch ein Blick auf den Wettbewerb: Andere börsennotierte Stromkonzerne wie z.B. die bernische BKW oder die ebenfalls ausserbörslich gelistete, aber nach einer Kapitalerhöhung mit einer anderen Struktur im Aktionariat positionierte Bündner Repower haben sich von ihren historischen Tiefstständen bereits kräftig erholen können. Auch in Deutschland erleben Energievaloren – so etwa die Versorger E.On oder RWE – seit einiger Zeit, von tiefer Basis aus, eine Renaissance an der Börse mit dem Charakter eines Turnaround.

Bei der nach dem Börsenrückzug 2015 nur noch sporadisch ausserbörslich gehandelten und insgesamt – nicht zuletzt aufgrund der Verhältnisse im Aktionariat – wenig liquiden CKW AG konnte bisher noch kaum eine Erholung bei den Aktienkursen beobachtet werden, wenn man von kurzfristigen Schwankungen unter vergleichsweise kleinen Umsätzen – immer in Relation zum Unternehmenswert – absieht.

Für einen theoretisch denkbaren Verkauf des 10%-Pakets des Kantons Luzern – wenn sich der Kanton Luzern überhaupt dafür entscheiden sollte – gibt es aus Aktionärssicht drei Varianten: Möglich wäre ein Verkauf des Aktienpakets an den bisherigen 81%-Aktionär Axpo, der dann auf über 90% der CKW-Aktien käme und damit zumindest in der Theorie die Möglichkeit hätte, die restlichen Aktionäre im Rahmen eines „Squeeze Out-Mergers“ auszuschliessen („Variante 1“). Die Axpo geniesst nach unseren Informationen ein Vorkaufsrecht auf das vom Kanton Luzern gehaltene Aktienpaket. Ob die Axpo einen solchen Schritt überhaupt anstrebt, kann aus heutiger Perspektive nicht seriös beurteilt werden. Im Fall der ehemals börsenkotierten Schwestergesellschaft EGL AG, an der die Axpo zuletzt mit etwa 91% beteiligt war, unterbreitete die Axpo den Streubesitzaktionären im Juni 2011 ein Kaufangebot zur Übernahme ihrer restlichen Inhaberaktien der EGL AG. Allerdings ist dieser EGL-Fall nicht 1:1 vergleichbar, da es sich bei der EGL um eine börsenkotierte Gesellschaft und in der Folge um einen Börsenrückzug handelte, während die CKW AG ihrerseits nur noch ausserbörslich gehandelt wird und eine Dekotierung hier Anfang 2015 mit dem Wechsel in den ausserbörslichen Aktienhandel erfolgt ist.

Realistischerweise würde sich der Verkaufspreis des Kantons kaum an den OTC-Kursen orientieren, sondern eine wie auch immer ermittelte „strategische Prämie“ enthalten. Ob auch die freien Aktionäre in einem etwaigen „Zwangsszenario“ bei einem Squeeze Out bereits in einem ersten Schritt ihre Anteile zum gleichen Preis verkaufen könnten wie der Kanton Luzern, steht dagegen auf einem anderen Blatt und ist mit Blick auf andere Fälle der Vergangenheit (leider) nicht gesichert. In jedem Fall müsste in einem solchen Szenario eine Fairness Opinion mit einer zugrundeliegenden Unternehmensbewertung erstellt werden, und das Abfindungsangebot muss „angemessen“ sein (mit Möglichkeit zur Überprüfung, falls begründete Zweifel an der Angemessenheit bestehen).

Die zweite Variante, nicht minder realistisch, ist, dass sich auch nach einem Verkauf des Kantonspakets an die Axpo für die freien CKW-Aktionäre nichts verändert, solange der Titel weiterhin – wie beim Fall der AEK Energie nach dem Rückkauf der Alpiq-Anteile sowie weiterer Aktien durch die BKW – auf OTC-X gelistet ist. Im Fall AEK erhielten einige wenige Aktionäre, darunter die Alpiq als abgebende Grossaktionärin, einen deutlich höheren Preis, als er schliesslich den freien Aktionären im Rahmen eines freiwilligen Angebots offeriert wurde. Über diese nicht gerade aktionärsfreundliche Ungleichbehandlung der Aktionäre hatten wir am 23. Dezember 2016 auf schweizeraktien.net berichtet. Dabei ist allerdings zu berücksichtigen, dass es sich hier um ein freiwilliges Angebot ohne folgenden Zwangsauschluss handelte und es den AEK-Aktionären freigestellt blieb, diese Offerte anzunehmen oder an der weiterhin auf OTC-X gelisteten AEK Energie AG – mit dann nochmals tieferer Liquidität – beteiligt zu bleiben.

Das Szenario mit der geringsten Wahrscheinlichkeit – quasi „Variante 3“ – ist aus unserer Sicht aufgrund der Strukturen der Axpo und der jüngeren Historie mit Going Private der EGL und Dekotierung der CKW der Verkauf des 10%-Pakets im Rahmen einer Aktienplazierung unter privaten wie institutionellen Investoren, wie es bei der Repower passiert ist. Dies würde zugleich voraussetzen, dass die Axpo von ihrem Vorkaufsrecht auf die Anteile des Kantons keinen Gebrauch macht und sich der Kanton Luzern deshalb anderweitig nach Käufern in einem strukturell illiquiden Titel umschauen muss.

Daneben müsste auch der Mehrheitsaktionär Axpo ein Signal aussenden, das ihm ein solches Szenario mit einem erweiterten Streubesitz und Finanzinvestoren an Bord auf Stufe CKW willkommen ist. Ein solches Szenario können wir heute nicht erkennen. Deshalb erscheint uns eine solche Platzierung bei einem 81%-Mehrheitsaktionär wie der Axpo in einer nicht börsenkotierten, mit einer zuletzt „mageren“ Dividendenrendite um 1% nur mässig attraktiv, weshalb wir an ein solches Szenario – ohne erkennbare Hinweise auf z.B. Dividendenerhöhungen oder eine Rückkehr an die Börse (SIX) – heute auch nicht glauben wollen.

Die CKW-Aktien werden zu 210 CHF gesucht und zu 223 CHF angeboten. Die letzten Aktien wurden Mitte Oktober 2017 zu Kursen von 210 CHF umgesetzt (Kurse vom 16. Oktober 2017). Der Geschäftsbericht für das Geschäftsjahr 2016/17 wird am 14. Dezember 2017 publiziert.

Transparenzhinweis: Dem Autor nahestehende Personen sind Aktionäre der CKW AG.