Die im Jahr 2012 aus der Abspaltung der Liegenschaften der Metall Zug AG hervorgegangene Zug Estates Holdung AG konzipiert, entwickelt, vermarktet und bewirtschaftet Liegenschaften in der wirtschaftsstarken Region Zug. Die Zug Estates-Gruppe konzentriert sich dabei auf zentral gelegene Areale mit vielfältigen, gemischten Nutzungskonzepten für Wohnen, Büroflächen und Gewerbe. Der grösste Teil des Immobilienportfolios befindet sich in zwei Arealen in Zug (Zentrumsareal Metalli) und Risch Rotkreuz (Areal Suurstoffi).

Zur Zentrumsüberbauung Metalli gegenüber des Zuger Bahnhofs gehören über 50 Geschäfte, Büro- und Wohnflächen, die beiden Businesshotels Parkhotel Zug und Hotel City Garden einschliesslich Gastronomie sowie weitere Wohn- und Geschäftsliegenschaften.

Auf dem nur wenige Kilometer Luftlinie entfernten Areal Suurstoffi in Risch Rotkreuz entsteht seit 2010 ein „integriertes und verkehrsfreies Quartier, in dem wohnen, arbeiten und Freizeitaktivitäten miteinander verbunden sind„. Das Suurstoffi-Areal soll im Endausbau Raum für rund 1’500 Bewohner, gegen 2’000 Studierende und über 2’500 Arbeitsplätze bieten.

Komplizierte Aktienstruktur analog Metall Zug

Die heutige Immobiliengesellschaft verfügt aus ihrer eng mit der Metall Zug AG verbundenen Historie – die Metall Zug-Aktien sind sowohl an der SIX Swiss Exchange (Namenaktien Serie B) als auch ausserbörslich auf OTC-X (Namenaktien Serie A; Stimmrechtsaktien mit Faktor 10) gelistet – ebenfalls über eine ungewöhnliche Kapitalstruktur, die nun allerdings vor bedeutenden Veränderungen steht.

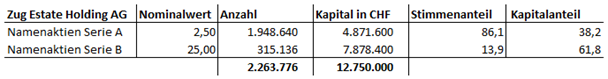

Aktuell ist das Zug Estates-Aktienkapital in Höhe von 12.75 Mio. CHF – analog zur Metall Zug-Gruppe – noch eingeteilt in 1’948’640 vinkulierte Namenaktien zu CHF 2.50 nominal (Stimmrechtsaktien Serie A, OTC-X) sowie 315’136 vinkulierte Namenaktien zu CHF 25.00 nominal (Serie B, SIX Swiss Exchange).

Die folgende Tabelle veranschaulicht die Kapitalstruktur und den Stimmenanteil der beiden Gattungen A und B. Auf die A-Aktien mit ihrem faktischen Mehrfachstimmrecht („Stimmrechtsaktien“) entfallen 86.1% der Stimmen, aber nur 38.2% des Kapitals. Umgekehrt sieht es bei den „grossen“ Namenaktien der Serie B aus: Während der Kapitalanteil stolze 61.8% beträgt, liegt der Stimmrechtsanteil dieser Gattung nur bei knapp 14%. Oder anders: Obwohl diese Gattung die Kapitalmehrheit stellt, haben die B-Aktionäre faktisch „nichts zu melden“ mit einem Stimmenanteil unter 14%.

Der Verwaltungsrat der Zug Estates Holding AG hat nun beschlossen, den Aktionären mit Namenaktien der Serie A (Stimmrechtsaktien, OTC-X) anzubieten, ihre nur ausserbörslich gehandelten A-Aktien in SIX-kotierte B-Aktien im Verhältnis 10:1 (10 A-Aktien zu 1 B-Aktie) bei einem unveränderten Aktienkapital von 12.75 Mio. CHF zu wandeln. Voraussetzung für die Umwandlung ist die Zustimmung der Generalversammlung vom 10. April 2018, wovon angesichts der Mehrheitsverhältnisse auszugehen ist.

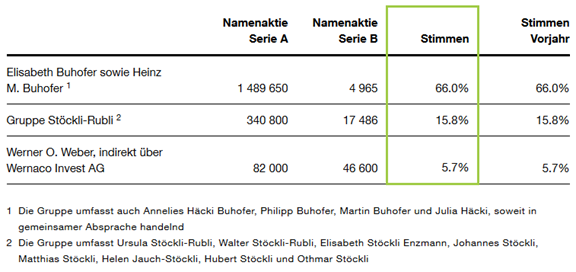

Gruppe Buhofer grösster Aktionär bei Zug Estates

Grösster Aktionär mit einem Stimmrechtsanteil von rund 66.0% bei einem Kapitalanteil von rund 30% ist aktuell die aus mehreren Personen bestehende „Gruppe Buhofer“. Die drei bedeutendsten Aktionäre – neben der „Gruppe Buhofer“ ist dies die „Gruppe Stöckli“ und Werner O. Weber über die Wernaco Invest AG – kontrollieren die Zug Estates AG mit zusammen 87.5% der Stimmen über die Namenaktien der Serie A. Die „Gruppe Buhofer“ verfügt bislang nur über vergleichsweise sehr wenige Namenaktien der liquiden Serie B (siehe Grafik), während die „Gruppe Stöckli“ und insbesondere die Wernaco Invest AG relativ einen deutlich höheren Anteil an B-Aktien besitzen als die auf die illiquiden A-Aktien konzentrierte „Gruppe Buhofer“. Zum 31. Dezember 2017 stellte sich die Aktionärsstruktur wie folgt dar:

Die vorgesehene Umwandlung von A-Namenaktien steht in engem Zusammenhang mit dem bereits im März 2017 – also vor einem Jahr – kommunizierten Rücktritt des langjährigen Verwaltungsratspräsidenten und Grossaktionärs Heinz M. Buhofer aus dem Verwaltungsrat auf die Generalversammlung 2018, wie die Gesellschaft am 9. März 2018 im Rahmen einer Medienmitteilung nochmals klargestellt hat.

Im Zusammenhang mit dem Rücktritt hatte Heinz M. Buhofer die Prüfung eines freiwilligen Umtauschangebots der nicht kotierten Namenaktien Serie A (Stimmrechtsaktien) in kotierte Namenaktien Serie B vorgeschlagen, sofern die Restriktionen der Lex Koller weiterhin erfüllt sind und innerfamiliäre Nachfolgelösungen ermöglicht werden. Beide Voraussetzungen konnten erfüllt werden, weshalb es nun eben zu diesem Umtauschangebot kommt.

Wie die Zug Estates Holding AG weiter kommuniziert, ist es Zweck des Umtauschangebots, „die Vergrösserung des frei handelbaren Anteils an B-Aktien sowie den Vollzug eines Generationenwechsels innerhalb der bedeutenden Aktionäre zu ermöglichen„.

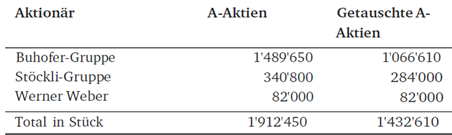

Vor diesem Hintergrund haben sich die bedeutendsten Aktionärsgruppen und Aktionäre – in nachfolgendem Verhältnis – bereit erklärt, insgesamt 1’434’130 ihrer nicht kotierten A-Aktien in kotierte B-Aktien zu wandeln, entsprechend einer Quote von rund 75%.

Das Angebot bezieht sich jedoch auf sämtliche ausstehenden 1’948’640 A-Aktien, also auch die im Streubesitz gehaltenen A-Aktien. Insgesamt gibt es unter Abzug sonstiger, der Familie Buhofer (ausserhalb der Gruppe) nahestehender A-Aktien nach der Verfügung 684/01 der Übernahmekommission vom 7. März 2018 lediglich 22’600 OTC-X-gehandelte A-Aktien im Publikum, entsprechend nur rund 1% aller ausstehenden A-Aktien.

Umtauschfrist läuft vom 22. März bis 6. April

Die Umtauschfrist ist für den Zeitraum vom 22. März 2018 bis zum 6. April 2018, 14.00 Uhr, vorgesehen. Aktionäre mit A-Aktien können das Angebot zur Umwandlung von A-Aktien in B-Aktien im Verhältnis 10 A-Aktien zu 1 B-Aktie annehmen. Die A-Aktionäre werden vor Beginn der Umtauschfrist von ihrer Depotbank informiert.

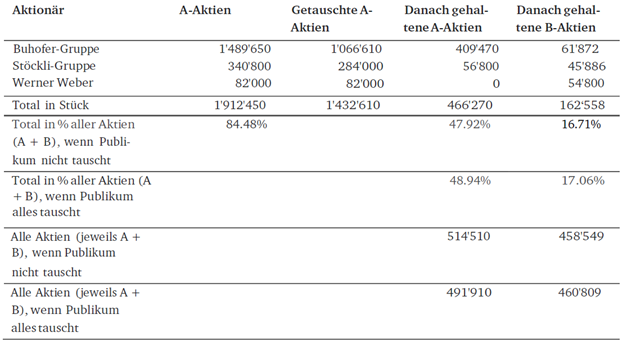

Auf Basis der an die Übernahmekommission gemeldeten Angaben würde der Umtausch der grössten Aktionäre schliesslich zu folgenden Beteiligungen in Zug Estates führen:

Während die Situation bei Werner Weber und der Stöckli-Gruppe leicht nachvollziehbar ist, ist der Nachvollzug der Zahlen für Aussenstehende in den Details insbesondere in der „Gruppe Buhofer“ nicht trivial und auf den ersten Blick auch etwas „unübersichtlich“.

So „müssten“ 1’066’610 getauschte A-Aktien bei einem A-Aktienbestand von zuvor 1’489’650 Aktien „nach Adam Riese“ zu einem neuen A-Aktienbestand von 423’040 führen. Tatsächlich weist die o.g. Tabelle jedoch nur 409’470 A-Aktien „danach“ aus. Bei den „danach gehaltenen B-Aktien“ zeigt die Übersicht für die „Buhofer-Gruppe“ lediglich 61’872 B-Aktien an, während der Umtausch von 1’066’610 A-Aktien „eigentlich“ bei einem 10:1-Verhältnis zu 106’610 B-Aktien führt.

Allerdings indiziert „Buchstabe G“ der erwähnten Verfügung 684/01 der Übernahmekommission vom 7. März 2018, dass zu berücksichtigen ist, dass Heinz M. Buhofer und Philipp Buhofer aus der Buhofer-Gruppe i.S.v. Art. 12 Abs. 1 FinfraV-FINMA ausscheiden werden und sich die Gruppe „dann aus den verbleibenden Gruppenmitgliedern zusammensetzen soll„. Es ist anzunehmen, dass die Aufstellung bei der Übernahmekommission diese Konstellation bereits antizipiert – und die Darstellung deshalb auch „verkompliziert“.

Verkompliziert werden die Beteiligungsrechnungen ferner dadurch, dass es schon bisher – ausserhalb der „Gruppe Buhofer“ – weitere Mitglieder der Familie Buhofer gibt, die sowohl A- als auch B-Aktien halten. Nach „Buchstabe C“ der Verfügung 684/01 der Übernahmekommission vom 7. März 2018 werden weitere 13’590 A-Aktien und 12’732 B-Aktien von Mitgliedern der Familie Buhofer schon bisher ausserhalb der „Gruppe Buhofer“ gehalten – und sind in den Darstellungen zur „Gruppe Buhofer“ nicht erfasst. Von den ausserhalb der „Gruppe Buhofer“ gehaltenen 13’590 A-Aktien sollen jedoch weitere 1’520 A-Aktien in B-Aktien gewandelt werden.

Stimmrechtsmehrheit bleibt wohl bei Familie Buhofer

Alles in allem ist davon auszugehen, dass die Familie Buhofer in der „Gruppe Buhofer“ und mit Familienmitgliedern ausserhalb der „Gruppe Buhofer“ – alt wie neu – gemeinsam auch nach Umtausch weiterhin mit A- und B-Aktien zumindest die Stimmrechtsmehrheit an der Zug Estates AG halten wird, wenn auch im Vergleich zur heutigen Situation mit einem deutlich tieferen Stimmrechtsanteil. Die grösseren Aktionäre fungibilisieren jedoch ihren A-lastigen Aktienbestand zugunsten einer höheren Liquidität in den B-Aktien. Das relative Gewicht der A-Aktien wird mit einer künftig (deutlich) tieferen A-Aktienstückzahl von maximal etwa 516’000 A-Aktien (davon knapp 410’000 bei der „Gruppe Buhofer“) insgesamt rückläufig sein. Werner Weber hält nach der Umwandlung keine einzige A-Aktie mehr, und auch die Stöckli-Gruppe trennt sich vom überwiegenden Teil ihrer A-Aktien. Es verbleibt ein Rest von 56’800 A-Aktien in der „Gruppe Stöckli“, nur rund 17% des Ausgangsbestands.

Was bedeuten all diese Veränderungen jetzt für Streubesitzaktionäre der Zug Estates AG?

Vorweg: Mit dem vorliegenden freiwilligen Umtauschangebot wird die erhöhte Stimmkraft der A-Aktien von 10:1 gegenüber den B-Aktien monetär nicht abgegolten. Es findet praktisch ein Tausch von Illiquidität in Liquidität statt. Im Grundsatz hat ein freier A-Aktionär auf dieser Basis zwei bzw. drei sich teilweise ausschliessende Handlungsmöglichkeiten:

-

Annahme des Umtauschangebots im Verhältnis 10:1 und Tausch in liquide B-Aktien

Liquiditätsorientierte Aktionäre können ihre selten gehandelten, illiquiden A-Aktien unter Aufgabe ihres letztlich nur theoretischen „Stimmrechtsvorteils“ analog zu einem Teil der Grossaktionäre in vergleichsweise sehr liquide, SIX-kotierte B-Aktien tauschen. Bei den aktuellen Marktverhältnissen ist das „Pricing“ zwischen den Gattungen sehr effizient: 10 Serie A-Aktien der Zug Estates Holding AG auf OTC-X entsprechen praktisch einer (1) B-Aktie an der SIX Swiss Exchange (Stand: 13.03.2018).

-

Zukauf von OTC-X-Aktien der Serie A und Umtausch in Aktien der Serie B

Ist der eigene Bestand in der A-Gattung nicht „durch 10“ teilbar und möchte der heutige Zug Estates-Aktionär der Serie A für seinen Gesamtbestand am Umtausch in Aktien der Gattung B teilnehmen, so muss er innerhalb der Frist – unter Berücksichtigung der Banklaufzeiten – weitere A-Aktien via OTC-X zukaufen, um auf einen durch 10 teilbaren Gesamtbestand zu kommen. Allerdings sind zusätzliche Bankspesen mit dieser Variante verbunden.

-

„Nichtstun“

Da es sich in diesem Stadium „nur“ um ein freiwilliges Umtauschangebot handelt, ist es jedem A-Aktionär freigestellt, ob er dieses annimmt oder nicht. Die Einführung einer Einheitsaktie unter Aufgabe aller Stimmrechtsvorteile auch der Grossaktionäre ist zu diesem Zeitpunkt nicht vorgesehen. Insofern kann auch das „Nichtstun“ – also das Beibehalten des Status Quo – eine valable Handlungsalternative sein, insbesondere für kleinere Streubesitzaktionäre, die mit der tiefen Handelsliquidität in den A-Aktien der Zug Estates AG umgehen und leben können.

Die zuletzt auf OTC-X bezahlten Kurse von 175 CHF je A-Aktie auf OTC-X sind praktisch eine nennwertadjustierte „Ableitung“ im Verhältnis 1:10 zu dem zuletzt an der SIX Swiss Exchange bezahlten Preis von 1’760 CHF (Kurse vom 13.03.2018). Ungeachtet der insgesamt tiefen Liquidität im OTC-X-Titel ist die beobachtbare „Markteffizienz“ angesichts der neuen Ausgangslage mit dem vorliegenden Umtauschangebot nicht überraschend. Die Marktkapitalisierung der Gruppe beträgt aktuell knapp 900 Mio. CHF.

Die Umtauschfrist ist für den Zeitraum vom 22. März 2018 bis zum 6. April 2018, 14.00 Uhr, vorgesehen. Die A-Aktionäre werden vor Beginn der Umtauschfrist von ihrer Depotbank informiert. Falls nicht (und ein Interesse an einem Umtausch besteht), sollten A-Aktionäre ihre Depotbank auf das Umtauschangebot ansprechen. Letztlich muss sich jeder A-Aktionär in Abhängigkeit seiner eigenen Risikotoleranz und „Liquiditätsorientierung“ ein eigenständiges Urteil bilden, wie mit dem aktuell vorliegenden Umtauschangebot umzugehen ist.

Grundsätzlich gilt: Je mehr Streubesitzaktionäre das vorliegende Umtauschangebot annehmen (es gibt nur noch 22’600 freie A-Aktien im Gegenwert von rund 4 Mio. CHF), desto illiquider dürfte der Handel auf der OTC-X-Plattform in der A-Gattung werden.

Die kommende Generalversammlung der Zug Estates Holding AG, die über diese Kapitalstrukturmassnahmen zu beschliessen hat, findet am 10. April 2018 im Theater Casino Zug statt.

Transparenzhinweis: Der Verfasser ist an der Gesellschaft beteiligt.