Oerlikon, das ist ein Stück Schweizer Industriegeschichte! Allerdings hat die heutige Oerlikon nur mehr wenig mit der 1906 gegründeten Werkzeugmaschinenfabrik Oerlikon zu tun. Geplant ist im Zuge des weiteren Konzernumbaus die vollständige Trennung vom Antriebs- und Getriebegeschäft, das nun als Graziano Fairfield möglichst zu 100% an das interessierte Anlegerpublikum verkauft werden soll. Aber sollten Investoren auch an der Neuemission interessiert sein?

Von der einstigen Oerlikon-Bührle Holding mit zahlreichen Aktivitäten in High-Tech-Bereichen ist heute nicht viel geblieben. Der Aktienkurs hatte 2007 sein absolutes Hoch bei 109 CHF erreicht, nur um dann rapide bis auf 2,88 CHF abzustürzen. Bereits davor hatten sich die wechselnden Hauptaktionäre von etlichen Bereichen getrennt; nach der Finanzkrise musste jedoch Oerlikon die Bilanz restrukturieren, um die Überlebensfähigkeit wiederzuerlangen, und die Firmenverkäufe gewannen an Fahrt.

Vollplatzierung der Antriebssparte

Inzwischen sind nur noch drei Bereiche geblieben, von denen nun die Getriebe- und Antriebssparte über die Börse veräussert wird. Der Anteil, der beim IPO bei Anlegern platziert werden soll, beträgt 87%. Sollte die Aktien-Nachfrage hoch sein und die Mehrzuteilungsoption ausgeübt werden, wären 100% der Aktien im Free-Float. Der aus den operativen Gesellschaften in den USA und Italien geformten neuen Graziano Fairfield fliesst keinerlei Ertrag aus dem Börsengang zu; es handelt sich um eine reine Umplatzierung auf dem Weg eines IPOs.

Ertrag fliesst an Altaktionäre

Das Platzierungsvolumen liegt somit, unter Annahme der Ausübung der Mehrzuteilungsoption, bei 480 Mio. CHF bis 620 Mio. CHF, je nach Preis. Die Bookbuilding-Spanne beträgt 48 CHF bis 62 CHF. Erster Handelstag soll der 11. Juli sein. Es handelt sich also, ähnlich wie bei CEVA Logistics und Landis + Gyr, um einen Börsengang, bei dem die Altaktionäre ihre Aktien vollständig oder weitgehend via IPO an das Anlegerpublikum verkaufen. Laut Oerlikon soll der Verkaufsertrag in die beiden verbleibenden Geschäftsbereiche Manmade Fibers und Surface Solutions reinvestiert werden.

Allein in den letzten 10 Jahren hat sich Oerlikon von den Aktivitäten in den Bereichen Halbleiter, Raumfahrt, Optik, Solar, Vacuum und Textilien getrennt. Der Aktienkurs hat sich vor diesem Hintergrund langsam vom Tief bei 2,88 CHF in 2009 auf 18 CHF vorgearbeitet, liegt aktuell jedoch bei 15 CHF. Der Grossteil des Kursanstiegs ereignete sich seit 2016.

Global Player

Graziano Fairfield ist auf Antriebe und Getriebe für den Off-Road-Markt spezialisiert, d.h. Landwirtschaft, Bau, Transport, Bergbau. Auf den Massenmarkt Automobile entfallen nur ca. 18% des Umsatzes. Die grössten Kunden sind Caterpillar und Deere in den USA. Auch geografisch ist das Unternehmen gut diversifiziert. 32% des Umsatzes entfallen im ersten Quartal 2018 auf Nordamerika, 21% auf Asien und 44% auf Europa. Auftragseingänge und Umsätze weisen im ersten Quartal gegenüber der Vorjahresperiode mit 19,2% und 22,9% deutlich zweistellige Wachstumsraten auf. Das EBITDA erreichte 26 Mio. CHF oder 12,4% vom Umsatz in Höhe von 209 Mio. CHF. Das EBIT belief sich auf 14 Mio. CHF, eine Marge von 6,6%.

Nachfragebelebung in den Zielmärkten

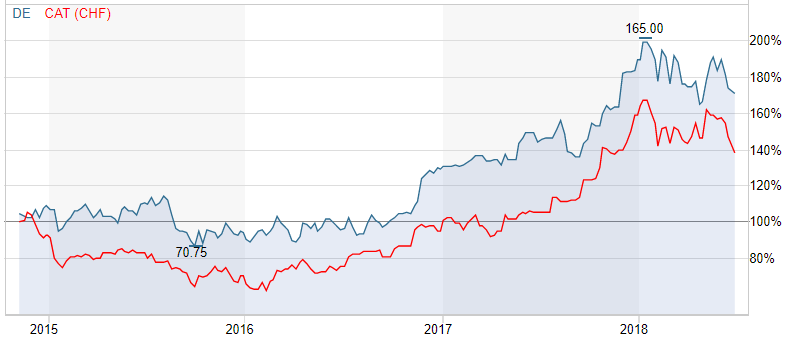

Der Ausblick ist zum gegenwärtigen Zeitpunkt durchaus günstig. Insbesondere China und Indien weisen starke Wachstumsraten im Agrar- und Transportbereich auf. In Nordamerika ist Bau der Wachstumsträger, in Europa ist die Nachfrage breit abgestützt – alle Regionen trugen im ersten Quartal 2018 zum Wachstum bei. Aufgrund der hohen Preisvolatilität bei Erzen und Metallen während der letzten Jahre haben die Bergbau-Konzerne ihre Investitionspolitik den Marktbedingungen angepasst. Inzwischen hat sich dabei ein regelrechter Investitionsstau gebildet. Bei Caterpillar sind für viele Maschinen Wartezeiten bis zu einem Jahr in Kauf zu nehmen. Ähnlich zyklisch ist die Nachfrageentwicklung aus der Agrarwirtschaft. Beispielsweise sorgt der überraschend deutliche Preisanstieg bei Baumwolle nach jahrelang gedrücktem Preisniveau nun erstmals für die Mittel bei den Farmern, um neue Investitionen tätigen zu können. Beide Bereiche befinden sich vor einem Nachfrageschub; die Aktien der Marktführer Deere und Caterpillar zählen zu den besten Performern an der NYSE, liegen auf Rekordniveau und antizipieren damit die Gewinnerholung. Weitere bekannte Kunden von Graziano Fairfield mit wohlklingenden Namen sind Ferrari und Lamborghini in Italien.

Bewertung erscheint realistisch

Anfang Mai prognostizierte das Management von Oerlikon, dass Auftragseingang und Umsatz in 2018 beim Segment Drive Systems auf 800 Mio. CHF ansteigen werden, da sich die Endmärkte weiter erholen. Die EBITDA-Marge soll sich durch die bessere Auslastung um 100 Basispunkte (oder einen Prozentpunkt) verbessern. Das ist durchaus realistisch, da sich die Margen 2017 Quartal für Quartal sukzessive ausgeweitet haben. Somit errechnet sich eine IPO-Bewertung mit einem KUV auf Basis der Zahlen von 2017 im Bereich 0,65 bis 0,85 Mal. Das EBITDA-Multiple liegt bei 6,1 bis 7,9 Mal. Das ist nicht überzogen und lässt angesichts des Aufschwungs noch Spielraum für weitere Verbesserungen und damit Kurssteigerungen. Allerdings sollten sich Erstzeichner über die hochgradig zyklische Natur der Geschäftsbereiche im Klaren sein.

Politik und Börse

In den Verlautbarungen zum geplanten Börsengang heisst es, dass die Trennung vom Bereich Drive Systems immer wieder vom Verwaltungsrat diskutiert worden sei und jetzt die Gelegenheit genutzt wird, die durch die aufnahmebereite Börsenverfassung geschaffen ist. Es gibt aber auch Faktoren, die möglicherweise eine Rolle spielen und in der Berichterstattung vernachlässigt werden. So hat sich ab 2006, also zunächst auf hohem Kursniveau, der russische Oligarch und Multi-Milliardär Viktor Vekselberg über seine Beteiligungsgesellschaft Renova bei Oerlikon eingekauft. Die Beteiligungsquote ging bis nahe 50%, wurde aber im Mai von 43% auf 19,9% reduziert. Vekselberg ist einerseits nahe an Putin, hatte aber auch für Trump und dessen Wahlkampf gespendet und sieht sich nun als Ziel der Untersuchungen des US-Special Counsels Mueller bezüglich der Verstrickungen Russlands in den US-Wahlkampf und die Wahlen. Im Zuge dessen sind Vekselberg und seine Firmen auch Ziel von Sanktionen. Pikantes Detail am Rande: Vekselberg und der US-Milliardär Wilbur Ross, der jetzt in der Trump Administration Handelsminister ist, hatten Berührungspunkte bei der Bank of Cyprus, die während der europäischen Staatsschuldenkrise 2013 in den Schlagzeilen war. Ross war im Aufsichtsrat der grössten Bank der Inselrepublik, Vekselbergs Renova ging 2014 eine Kooperation mit der Bank of Cyprus ein und ist heute der grösste Einzelaktionär.

Weiterhin ist die international ausgerichtete Graziano Fairfield ein wirklicher Global Player und als solcher von Protektionismus, Handelskriegen und Verstaatlichungen von Rohstoff-Ressourcen potenziell stark betroffen. Gerade in den letzten Wochen sind die Börsen aufgewacht und haben die neuen Risiken für die Weltwirtschaft zum ersten Mal ernsthaft wahrgenommen.

Fazit

Die Gründe für den Börsengang klingen zwar plausibel, dennoch mögen Faktoren eine Rolle spielen, die nicht erkennbar sind. Aus Anlegersicht stellt die Aktie eine Bereicherung der Investment-Optionen an der SIX dar. Graziano Fairfield vereint zyklische Charakteristika mit denen des strukturellen Wachstums, beispielsweise durch den Vormarsch energieeffizienter Technologien und Elektromobilität. Zudem ist die Digitalisierung auch in der Landwirtschaft, im Bau und beim Bergbau inzwischen Realität, was den technologischen Marktführern höhere Marktanteile beschert. Allerdings entstehen auch neue Wettbewerber, denn insbesondere China und Indien entwickeln eigene Industrien.

Der Zeitpunkt für den Börsengang ist durch die Entscheidungsträger sehr opportun gewählt, die Bewertung erscheint auch gerade noch akzeptabel, allerdings ist es auch wissenswert, dass Oerlikon eine Dual-Track Verkaufsstrategie verfolgt. Die Verhandlungen mit Private Equity Käufern haben offensichtlich nicht den Preis gebracht, den Oerlikon anstrebt.

Die Zeichnung ist somit nur risikobereiten und spekulativen Investoren zu empfehlen, die, wenn erforderlich, auch schnelle Verkaufsentscheidungen treffen können. Vorsichtshalber sollte der Zeichnungspreis im unteren Bereich der Spanne liegen, also 52 CHF nicht übersteigen. Die Börsenstimmung könnte kippen und IPOs sind dann oft in der ersten Reihe der Verlierer zu finden. Auch die Zuspitzung der Handelskonflikte könnten schnell einen hohen Tribut fordern.