Der 3V Invest Swiss Small & Mid Cap Fonds investiert in Schweizer Nebenwerte und misst sich am SPI Small & Middle Companies Index. Maximal 20% des Fondsvermögens werden in grosskapitalisierte Werte aus dem Swiss Market Index (SMI) investiert. Bei der Auswahl der Unternehmen fokussiert sich 3V Invest auf Markt-, Technologie- und Kostenführer in den jeweiligen Märkten. Das Fondsvermögen ist in einem Mix aus Value- und Growth-Aktien in 25 bis 30 Gesellschaften angelegt (High Conviction Portfolio).

Martin Lehmann, 37, managt seit 2016 den 3V Invest Swiss Small & Mid Cap Fonds mit einem Volumen von ca. 100 Mio. CHF. Er arbeitet seit 2008 bei 3V Asset Management, davor war er bei der UBS im Bereich Equity Sales tätig.

Herr Lehmann, was ist das Spezielle an Ihrem Fonds?

Wir haben einen Bottom-up-Ansatz, wir beachten also überhaupt nicht die Gewichtung in der Benchmark. Wenn Lindt & Sprüngli eine der grössten Positionen in der Benchmark ist, heisst das noch lange nicht, dass wir sie in unserem Portfolio haben. Es gibt also keine Korrelation von unserem Fonds zur Benchmark.

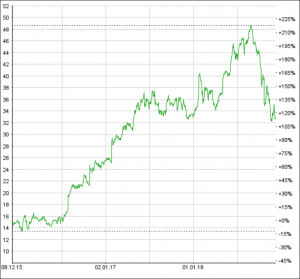

Ihr Fonds hat in den Monaten Oktober und November um 8% bzw. 6% verloren. Auf was führen Sie die schlechte Performance zurück?

Zunächst muss ich sagen, dass die beiden von Ihnen angesprochenen Monate nicht nur unserem Fonds, sondern auch dem Small- und Midcap-Markt insgesamt überdurchschnittliche Verluste gebracht haben. In dieser Woche sind die Kurse von Airopack und Implenia implodiert, zwei Werte, die wir glücklicherweise nicht in unserem Portfolio haben. Aber klar, es sind keine guten Monate. Wobei ich betonen möchte, dass ich mich nicht aufgrund einer Monatsbetrachtung leiten lassen möchte. Wir haben einen mittel- bis langfristigen Horizont, es gibt überhaupt keinen Grund, jetzt in Aktionismus auszubrechen.

Warum ist der 3V Invest Swiss Small & Mid Cap Fonds mit über 25% Portfolioanteil so stark in Technologie-Aktien investiert?

Wir möchten einen guten Mix zwischen Value und Growth in unserem Portfolio abbilden. Wachstum finden Sie vor allem im Medtech- bzw. im Techbereich. Unsere Sektor-Allokation ist das Resultat von Bottom-up. Es gibt Werte, wie zum Beispiel Logitech, unsere grösste Position im Portfolio, die uns nach wie vor sehr gut gefällt.

Von welcher Entwicklung gehen Sie bei den Tech-Aktien aus?

Das hängt natürlich davon ab, wie der Gesamtmarkt performt. Zurzeit erleben wir eine politisch geprägte Börse. Ich gehe davon aus, dass mit der Korrektur im Bereich Technologieaktien, die von den FAANG-Aktien geprägt wurde, sehr viel Negatives bereits eingepreist ist. Nochmals Logitech: Ende Oktober hat das Unternehmen sehr gute Zahlen veröffentlicht. Die Perspektiven sind unglaublich spannend, gerade mit Blick auf den Bereich eSports-Gaming, wo ein schönes Wachstum zu erwarten ist und Logitech sozusagen eine Wildcard hat.

Es ist ein sehr gut geführtes Unternehmen mit einer grundsoliden Bilanz, auf dem jetzigen Level ist die Aktie äusserst attraktiv.

Welche Kursfantasie haben Sie bezüglich Logitech?

Es hängt jetzt vieles vom grossen Ganzen ab. Wir waren schon nahe an einem Kurs von 50 CHF, ich denke, wir werden die alten Tops wieder erreichen. Das vierte Quartal ist das wichtigste für das Unternehmen, und wenn sich dann der Fokus wieder auf den Nachrichtenfluss der Firma richtet, werden wir ein Re-Rating sehen. Nach dem Minus von 10% im November ist hier wieder eine klare Kaufgelegenheit gegeben.

Eine grosse Position in Ihrem Portfolio ist mit einem Anteil von 3,5% ams. Das wird Sie nicht glücklich machen?

ams ist definitiv ein Sorgenkind in unserem Portfolio. Der Nachrichtenfluss war unerfreulich, das Unternehmen schafft es nicht, die Profitabilität zu erreichen, die in Aussicht gestellt worden ist. Da wurde jahrelang ein Blue-Sky-Szenario gemalt. Die Probleme sind klar: die Bilanz-Qualität mit 1,65 Mrd. EUR Nettoverschuldung, der Verlust der Glaubwürdigkeit des Managements und die ungenügende Kommunikation. Auf dem jetzigen Kurs-Level ist viel Negatives eingepreist. Dazu kommt als weiterer Faktor Short-Selling, wir wissen, dass über 20% der Titel Leerverkauf sind.

Wie geht es weiter mit der ams-Aktie?

Jetzt muss das Management erstmal Vertrauen zurückgewinnen. Wenn im Q1 und Q2 die Profitabilität so eintritt wie prognostiziert, dann haben wir da einen sehr grossen Hebel. Ich bin auf dem jetzigen Level nicht negativ eingestellt. Ich erwarte aber auch keinen unmittelbaren Rebound.

Optimistisch stimmt mich die angestrebte Kotierung in Singapur im ersten Halbjahr 2019. Das sollte der Firma helfen, denn gerade mit Heptagon, das einen starken Fussabdruck in Singapur und Ostasien hinterlässt, wird ams wieder anders und vor allem stärker wahrgenommen.

Welche Tech-Aktien in Ihrem Portfolio machen Ihnen Freude?

Mir gefällt nach wie vor VAT gut, auch wenn hier ein Kursrückgang ebenfalls eingesetzt hat. Aber wir sind hier auf der sicheren Seite, mit einer sehr soliden Bilanz. Dazu kommt eine steuerfreie Dividendenrendite von über 4%. Wo ich eher skeptisch bin, ist Comet, die wir lange in unserem Portfolio hatten, aber von denen wir uns jetzt verabschiedet haben.

Lassen Sie uns zum Schluss noch auf andere Titel in Ihrem Portfolio zu sprechen kommen. Welche sind Ihre Favoriten?

In den letzten paar Monaten hat man gesehen, dass alles, was zyklisch ist, über eine Leiste gebrochen worden ist. An dieser Stelle möchte ich Georg Fischer hervorheben, ein Unternehmen, das längst nicht mehr so zyklisch ist, wie es mal war. Heute besteht das Geschäft aus 40% Röhrengeschäft. Aber es geht bei Anlageentscheidungen vieles über den Sektor, es wird verkauft, und dann rennen alle in sichere Häfen wie Novartis, Nestlé und Roche.

Georg Fischer wurde neben den Tech-Aktien und dem Luxusgüterbereich meines Erachtens viel zu stark abgestraft.

Wie sieht es mit Ihren Investitionen im Luxusgüterbereich aus?

Bei Swatch und Richemont ist die grosse Abhängigkeit von China das Thema. Operativ sieht man allerdings keinen Einbruch der Kauflust der Chinesen. Es wird jetzt alles davon abhängen, wie es mit dem Handelsstreit zwischen den USA und China weitergeht. Ich bin, was Swatch anbelangt, optimistisch, der Kurs um 300 CHF ist interessant, weil das Unternehmen durch Analysteneinschätzungen bereits deutlich Prügel bezogen hat.

Können Sie uns noch eine Empfehlung im Industriebereich geben?

Da möchte ich noch Sika erwähnen, was zwar kein Midcap mehr ist, aber doch lange einer war. Der Oktober war der beste Monat in der Geschichte des Unternehmens, die Streitigkeiten mit Saint Gobain und der Familie Burkhard sind vom Tisch, und auch wenn der Aktienkurs etwas korrigiert hat, so denke ich doch, dass man mit dieser Position sehr gut schlafen kann.

Herr Lehmann, wir danken Ihnen für dieses Gespräch.