„In großen Krisen zerbricht das Herz oder wird zu Stahl.“ Honoré de Balzac, 1799-1850, Schriftsteller und Philosoph

Das „T“ in QT steht für „Tightening“, also Straffung. Das verheisst nichts Gutes für die Märkte, und deshalb wohl taucht QT bislang kaum in den Fachmedien oder Bank-Studien auf. Das steht in krassem Gegensatz zu der frenetischen Berichterstattung über QE, die Öffnung der Liquiditätsschleusen, seit die Fed die unkonventionelle Notenbankpolitik im November 2008 startete und weltweit Nachahmer fand.

Liquidität ohne Ende und tiefe bis negative Zinsen erfüllten ihren Zweck, die Börsen drehten ab März 2009 wieder nach oben, und der befürchtete „Melt-Down“ blieb aus. Zum Kalkül der Notenbanken zählte auch eine Steigerung der Kreditnachfrage und dementsprechend steigende Investitionen und Konsumausgaben. So weit, so gut.

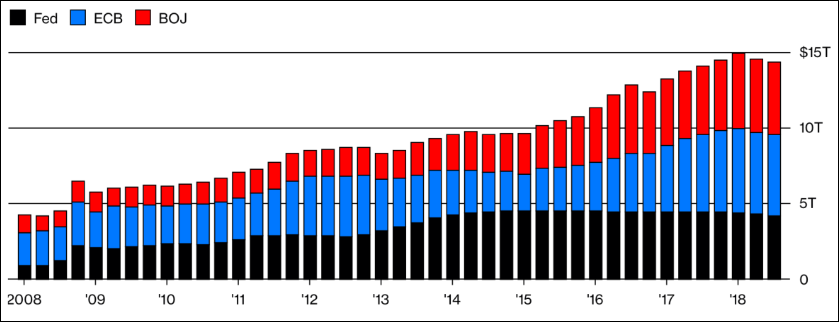

Im Resultat haben sich die Bilanzsummen der drei grössten Akteure, Fed, EZB und BoJ, von zusammen unter 5 Billionen USD in 2008 auf 15 Billionen USD Anfang 2018 entwickelt. Im ersten Quartal 2018 erreichten auch die meisten Weltbörsen ihr Hoch, was besonders markant beim Dax-Index zu sehen ist.

An der Leitbörse in New York brauchte es viele Versuche, bis es schliesslich Anfang Oktober doch noch zu einem neuen Hoch kam. Ein letztes Aufbäumen vor der Talfahrt im vierten Quartal. Der Hintergrund für die leicht abweichende Entwicklung in den USA ist zweifellos, dass die Unternehmensgewinne in den USA durch die Steuerreduzierung einen gewaltigen Schub bekommen haben sowie die rekordhohen Aktienrückkaufprogramme, die aus repatriierten Auslandsgewinnen gespeist wurden.

Schuldenorgie wirft Schatten

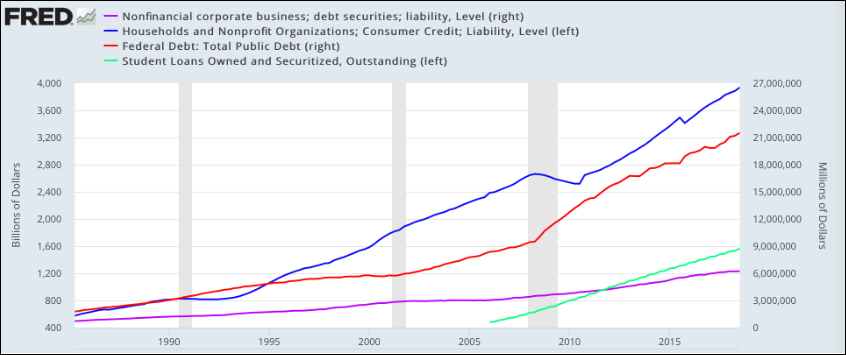

Doch nicht nur die Bilanzen der Notenbanken sind aufgebläht, sondern das „billige Geld“ löste auch eine Verschuldungsorgie aus – bei Unternehmen, Autokäufern, Privathaushalten, Studenten, also eigentlich allen inklusive dem Staat USA. Allein seit Trumps Amtsantritt stiegen die US-Staatsschulden um 2 Billionen USD. Das ist nicht zuletzt eine Folge der Steuergeschenke an die Vermögenden. Und der aktuelle Government Shutdown ist wiederum eine Folge der überbordenden Staatsverschuldung.

Niedrige Zinsen als Normalität?

Angesichts der in den USA nach wie vor günstigen Zinssätze und der immer noch guten Wirtschaftsentwicklung mit positiven Zuwachsraten sieht darin bisher kaum jemand ein Problem. Und genau darin könnte das grösste Problem in 2019 und danach bestehen. Dabei sind in der Marktwirtschaft lineare Entwicklungen eher die Ausnahme als die Regel. Und mögliche Belastungsfaktoren für die langfristigen Zinsen gibt es nach den für lange Zeit künstlichen monetären Bedingungen reichlich. Zu beachten ist auch, dass die langfristigen Zinsen nicht von den Notenbanken gemacht, im Sinne von festgesetzt, sondern am Markt aus Angebot und Nachfrage gebildet werden – im Gegensatz zu den kurzfristigen Zinsen. Obwohl die Fed die kurzfristigen Sätze kontinuierlich angehoben hat, sind die Renditen der 10-jährigen Government Bonds zuletzt deutlich von 3,2% auf 2,6% zurückgegangen.

Zollkrieg fordert Tribut

Darin drückt sich die allerorts zu beobachtende Wachstumsabschwächung der letzten Monate aus. Vor wenigen Tagen wurde die Wachstumsprognose in China für 2019 auf 6% festgesetzt. Für 2018 war die Erwartung noch bei 6%-6,5% gewesen. Am Ende werden es 6,5% oder 6,6% sein, die schwächste Zuwachsrate seit 1990! Die Zeiten mit 10% Wachstum erscheinen mittlerweile doch sehr fern. Im Dezember fiel die Konsumenteninflation auf 1,9% von 2,2% im November. Die Zölle Trumps bremsen nun die ohnehin abgeschwächte Wirtschaft weiter ab. Die Frage ist, ob es China gelingen kann, den Wandel von dem vom Export getriebenen Wirtschaftsmodell hin zu einer von der Nachfrage der eigenen Bevölkerung getragenen Volkswirtschaft zu vollziehen. Und auch in Deutschland und weiten Teilen der EU ist eine spürbare Nachfrageabschwächung im vierten Quartal 2018 aufgetreten.

Von der Export- zur Binnenwirtschaft?

Die entsprechenden Beispiele aus der jüngeren Geschichte sind nicht gerade ermutigend. Japan war eine so erfolgreiche Exportnation, dass die hohen Überschüsse in den USA in den 1980er Jahren die Befürchtung auslösten, dass die Japaner alles aufkaufen. Tatsächlich jedoch befindet sich Japan seit 30 Jahren in einer grossen Stagnation, und über weite Strecken Deflation. Die Bevölkerung schrumpft und altert und ist wenig an Konsum interessiert. Stattdessen wird gespart. Deutschland, der andere Exportweltmeister, hängt weiter von der Automobilindustrie ab, und die Binnennachfrage kann die Schwächen im Export kaum ausgleichen. Auch hier wird gern gespart.

Börsen Frankfurt und Shanghai mit schlechter Performance

Und so überrascht es nicht wirklich, dass die Börsen in Frankfurt und Shanghai im internationalen Vergleich zu den schwächsten des Jahres 2018 zählen. Auch der japanische Nikkei Index verlor deutlich. In der globalen Betrachtung bedeutet das nichts Gutes für Südost-Asien und die EU, die jeweils unter der Schwäche der Wirtschaftslokomotive leiden. Die EU steht somit unter dem Einfluss von mehreren Belastungsfaktoren, darunter: der Abschwächung der Automobilnachfrage, der Überschreitung der Defizitgrenzen für die Budgets in Italien und Frankreich, dem immer noch ungeklärten Brexit und dem virulenten Bankenproblem, wie es zuletzt bei der italienischen Banca Carige offensichtlich wurde, die dann unter die Aufsicht der EZB gestellt wurde.

China-Risiken für US-Unternehmen

Die offensichtlichen Risiken für 2019 und danach sind vielfältig und miteinander verwoben. Auslöser könnte der von Trump betriebene Handelskrieg sein, denn eine signifikante Wachstumsabschwächung in China hat weitreichende Konsequenzen, auch für amerikanische Unternehmen, die dort fertigen, ein- und verkaufen. Die überfällige Gewinnrezession der US-Unternehmen könnte somit einen schärferen Verlauf nehmen und eine heftige Korrekturphase an der Börse begründen, die sich, wie schon so oft, dann von der Leitbörse New York schnell über den Rest der Welt ausbreitet.

Kommt es in China zu einer japanischen Entwicklung?

In China könnte es zu einer ähnlichen Entwicklung wie seinerzeit in Japan kommen. Nach dem Überinvestment und der Erreichung der Grenzen bei der Aufnahmefähigkeit der Exporte bei den Empfängerländern richtet sich der Fokus auf den Binnenmarkt. Aber auch hier sind in China vielleicht die Grenzen bereits überschritten. Haus- und Städtebau sind Schwerpunkte der Investitionen, und vielfach überwiegen Leerstände, weil Käufer auf dem hohen Preisniveau fehlen. Ganze „Geisterstädte“ stehen leer. Massiver Abschreibungsbedarf könnte Banken und Investoren überfordern. Eine Normalisierung der Wachstumsraten könnte nach dem Platzen der Blase in den folgenden Jahren auch auf sehr viel tieferem Niveau stattfinden, beispielsweise bei 3%. Denn das Bevölkerungswachstum in China liegt mittlerweile bei nur noch 0,6% (2017) und damit tiefer als in den USA mit 1,1%.

Gefahr des synchronen Abschwungs

Realisieren die Investoren, dass es zu einem synchronen Abschwung in den wichtigsten Volkswirtschaften kommt, wird es einen Anpassungsprozess bei der Asset Allocation kommen. Die Risikoprämien werden steigen, und dies wird nicht nur Aktien betreffen, sondern, vielleicht mehr noch, auch Anleihen. Bisher sind Staatsanleihen so gepreist, als ob die Inflation tot ist und bleibt und, darüber hinaus, auch keine Ausfallrisiken bestehen.

EU und China mit deutlicher Wachstumsabschwächung

Sollte es jedoch zu gravierenden Krisen in China und der EU kommen, so werden letztlich, wie immer, die Steuerzahler herhalten müssen. Denn die Staaten sind in der Pflicht, sollte es in China und der EU zu Bankenkrisen kommen, die zwar jeweils in einem unterschiedlichen Kontext stehen, jedoch in beiden Fällen durch Überinvestment, Klumpenrisiken und Wertberichtigungsbedarf gekennzeichnet sind. Letzterer könnte im schlimmsten Fall die dünnen Eigenkapitaldecken aufzehren.

Die Kursverläufe von Aktien wie Deutsche Bank, die auf ein mehr als 25-Jahres-Tief abgestürzt ist, zeigen, dass etwas in der Bankindustrie nicht stimmt! Per Ende 2017 belief sich die Bilanzsumme immer noch auf 1,5 Billionen Euro, doch das wirtschaftliche Eigenkapital lag nur bei 67.8 Mrd. Euro, das ist also eine Eigenkapitalquote von 4,52%. Zum Vergleich: JP Morgan hat eine Bilanzsumme von 2.54 Billionen USD und eine Eigenkapitalquote von 10%. (She. Macro Perspective vom Juni 2018).

Repricing of Risk steht bevor

Wenn es durch die Überschuldung von Unternehmen und Banken dann zu Ausfällen kommt, die sich nicht weiter verstecken lassen, müssen die Schutzschirme greifen, um eine systemische Krise wie 2008/2009 zu vermeiden. In einem Umfeld, in dem Schlimmeres zu befürchten ist, werden die Investoren neu rechnen und sehen, dass es angesichts der schieren Höhe der Schulden nicht ausgeschlossen werden kann, dass auch bisher als solide eingestufte Staaten überfordert sein werden. Bei einem „Repricing of Risk“ kann es dann zu einem dramatischen und im Moment für unmöglich gehaltenen Anstieg der Renditen kommen, die Investoren für das Verleihen von Kapital selbst von den als stabil eingeschätzten Staaten verlangen.

Populistische Politik ohne ökonomische Kompetenz

Überfällig wäre auch die Erkenntnis, dass die politischen Tendenzen der letzten Jahre nicht gut für Wirtschaft und Börse sind. Populistische Politik wie der Bau der Mauer an der mexikanischen Grenze bringt nichts und kostet viel. Auf der anderen Seite sind die Aufkündigung und Zerstörung von über Jahrzehnte gewachsenen Handelsverträgen und -beziehungen, wie von Trump und anderen Populisten betrieben, zutiefst schädlich für den Welthandel und die weiteren wirtschaftlichen Perspektiven. Wo aber die Wachstumspotenziale durch protektionistische Politik gemindert werden, ist auch die Schuldentragfähigkeit sowie die Fähigkeit zur Tilgung grundsätzlich infrage gestellt. Die Geschichte lehrt, dass Populisten aller Couleur stets nur Krisen, Krieg und Chaos herbeiführen. Phasen von Wachstum und Wohlstand sind dagegen mit besonnener, ausgewogen liberaler Politik assoziiert, die das Wohl der Volkswirtschaften und damit der Weltwirtschaft im Ganzen als Leitgedanken verfolgen. Welche Beweggründe für „America First“ oder „Italy First“ auschlaggebend sind und wohin das führt, wird ja täglich offensichtlicher.

Liquidität allein löst keine Probleme

Es ist eigentlich ein Problem der Wahrnehmung. Die meisten haben sich daran gewöhnt, dass wir in einer risikolosen Welt leben, in der aufkommende Probleme mit Liquidität gelöst, oder vielmehr überdeckt, werden. Mehr Schulden sind für Staaten, Unternehmen und Private unproblematisch, weil ja oft die Zinsen bei 0% liegen oder wenig darüber.

Expect the Unexpected

Was aber, wenn externe Schocks auftreten, wie ein Ausfall der Elektrizitätsnetzwerke oder eine Pandemie oder der Ausbruch eines Supervulkans? Jedes Phänomen, das nicht kontrollierbar ist, kann die Wirtschaft dauerhaft beeinträchtigen, wie ein Erliegen des Luftverkehrs.

Die Gelbwesten und die Orthodoxen an der Konfliktlinie

Nicht auszuschliessen sind auch soziale Unruhen wie zuletzt um die Gelbwesten in Frankreich. In etlichen Ländern ist die gesellschaftliche Polarisierung soweit fortgeschritten, dass alte Feindbilder entlang ethnischer und religiöser Bruchlinien aus den vergangenen Jahrhunderten wiederbelebt werden und sich die Gruppen dann feindselig gegenüberstehen. Nicht nur auf dem Balkan und im Nahen Osten. Ein Beispiel ist die Loslösung der Ukrainisch-Orthodoxen Kirche von der Russisch-Orthodoxen. Die Entscheidung hierüber lag in Istanbul, dem ehemaligen Konstantinopel, beim Oberhaupt der Orthodoxen Kirche. Russland protestiert, schmälert es doch den indirekten Einfluss beim Nachbarn.

Autoritäre Herrscher führen gerne Krieg

Und weiterhin nicht auszuschliessen sind letztlich auch grössere militärische Auseinandersetzungen, sind doch wirtschaftliche Krisen häufig der Hintergrund, um autoritäre Regimes an die Macht zu bringen oder sie dort zu halten. Um die Macht zu konsolidieren, sind kriegerische Aktivitäten zur Wiederbelebung alter Grossmachts-Fantasien oder zur Ablenkung von hausgemachten Krisen, wie etwa durch Erdogan in der Türkei, ein beliebtes Mittel. Auch die beiden Weltkriege des letzten Jahrhunderts wollte hinterher angeblich keiner der Beteiligten!

Problemlösungen aufgeschoben

Wie passt das nun alles zusammen? Bestehende Risiken wurden zumeist nicht gelöst, sondern mit Liquidität und tiefen Zinsen überdeckt. Das wiederum hat zur Schaffung neuer Probleme geführt und die alten noch verstärkt. Wie können beispielsweise 2019 noch Non-Performing Loans aus der Krise von 2008/2009 die Bankbilanzen „vergiften“? Und sind nicht die fortgesetzten Verstösse der Banken und das Weitermachen wie zuvor ein Zeichen für den „Moral Hazard“, der entsteht, wenn Fehlverhalten nicht nur nicht sanktioniert, sondern sogar belohnt wird? Und führt nicht gerade das dazu, dass die Glaubwürdigkeit von Politik, Justiz, Banken verspielt ist, was wiederum populistischen Kräften mit einfachen Parolen Auftrieb verleiht?

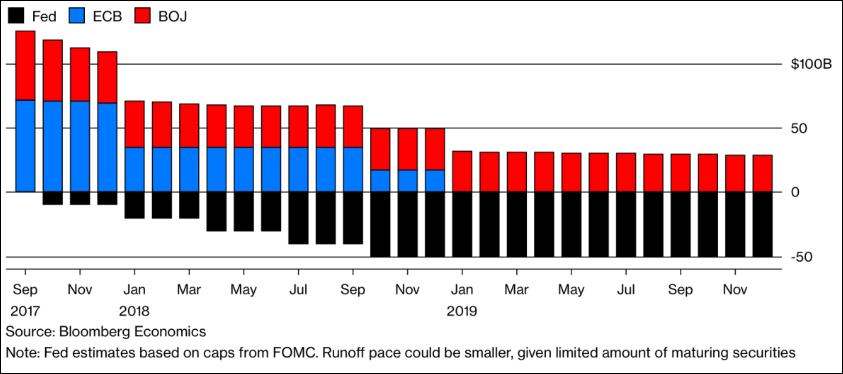

Notenbanken zwischen QE und QT

Das langsame Abschöpfen der zuvor geschaffenen Liquidität durch die Notenbanken hat im ersten Quartal 2018 begonnen. Bisher ist es nur die Fed. Die EZB hat das Kaufprogramm zwar eingestellt, reduziert die Bilanz aber noch nicht. Fällige Anleihen werden durch die EZB weiterhin durch gleichartige Zukäufe ersetzt. Die Abschöpfung oder QT findet vorläufig nicht statt. Die BoJ setzt ihr Endlos-QE Programm voraussichtlich weiter fort.

Beginn von QT reduziert Weltbörsenkapitalisierung

Aber schon das Ende von QE und die bisher geringfügige Straffung durch die Fed hat zeitgleich die Weltbörsenkapitalisierung verringert. In den USA am wenigsten, aber an der Peripherie, d.h. in den Emerging Markets, beträchtlich und bei den hauptsächlich vom schädlichen Handelsklima betroffenen Exportnationen ebenso heftig. Wirtschaftlich binnenorientierte Länder sind bisher noch weniger betroffen.

Beschränkter Spielraum für Interventionen

Es ist mehr als fraglich, ob im Falle eines synchronen Abschwungs wegen einer globalen Nachfrageschwäche angesichts des hohen Schuldenniveaus eine Verlängerung oder Wiederaufnahme der Liquiditätsschöpfung durch die Notenbanken einen nennenswerten Effekt auf die Anlegerpsyche haben wird. Ein ernsthaftes Bemühen, die Staatsfinanzen und die Bankbilanzen zu konsolidieren, ist nur vereinzelt festzustellen. Investoren sollten sich klar darüber sein, dass bei der nächsten Krise die Spielräume zur Intervention und Wiederbelebung der Weltwirtschaft denkbar gering sind. Und am Anfang von allen grossen Spekulationsblasen stehen nun mal immer Kreditblasen.

Angesichts der gleichförmigen und konformistischen Berichterstattung auch und gerade in Krisenzeiten empfiehlt es sich auf jeden Fall, Balzacs Erkenntnis zu beherzigen: „Es gibt zwei Arten von Weltgeschichte: die eine ist die offizielle, verlogene, für den Schulunterricht bestimmte; die andere ist die geheime Geschichte, welche die wahren Ursachen der Ereignisse birgt.“