Nach Vorlage des Geschäftsberichts 2018 erreichte die Aktie bei allerdings geringen Umsätzen mit 698 CHF ein neues Hoch. im operativen Geschäft zeigen sich nach einem starken ersten Halbjahr jedoch Bremsspuren in der zweiten Jahreshälfte. Bleibt die Rapid Holding dank neuer Produkte und strategischer Veränderungen trotz abflauender Konjunktur weiter auf Wachstumskurs?

Nach der jüngsten Kursavance beträgt die Marktkapitalisierung von Rapid Holding 75 Mio. CHF. Die Nettoerträge waren im Geschäftsjahr 2018 um 6,1% auf 45 Mio. CHF angestiegen. Das Kurs-Umsatz-Verhältnis stellt sich somit auf 1,67, nicht unbedingt wenig bei Industrieaktien. Während das EBIT von 3.1 Mio. CHF im Vorjahr auf 3.4 Mio. CHF anstieg, gab der Reingewinn von 3 Mio. CHF auf 2.6 Mio. CHF nach. Der Grund liegt in deutlich höheren Steuerzahlungen, wobei allerdings der grösste Teil auf latente Steuern entfällt.

Gewinn 2018 fällt

Der Gewinn je Aktie ging von 26.72 CHF in 2017 auf 23.54 CHF zurück. Daraus errechnet sich auf dem aktuellen Kursniveau der Rapid-Aktie ein KGV von 25,9. Die Dividende soll unverändert bei 50 CHF je Aktie liegen, entsprechend der Unternehmenspolitik, überschüssiges Kapital auf diesem Weg an die Aktionäre zurückfliessen zu lassen. Die jährliche Ausschüttungssumme beträgt 5.6 Mio. CHF. Die Gewinnreserven von 44 Mio. CHF lassen bei der gegenwärtigen Praxis noch viele Jahre Ausschüttungen zu, die über dem tatsächlich erzielten operativen Gewinn liegen. Die aktuelle Dividendenrendite beträgt 7,1%.

Gründe für das schwächere zweite Halbjahr

Einen besonderen Blick verdient der zweigeteilte Jahresverlauf. Während das erste Halbjahr in beiden Geschäftsbereichen Land- und Kommunaltechnik sowie Contract Manufacturing von geradezu stürmischem Wachstum gekennzeichnet war, verlief das das zweite Halbjahr abgeschwächt. Lag die Wachstumsrate per 30. Juni bei 22,2%, so waren es im Gesamtjahr 6,1%. EBIT und Reingewinn lagen jeweils nach dem ersten Halbjahr höher als im Gesamtjahr. Dafür sind vier spezifische Gründe auszumachen:

- Das ganz normale saisonale Bestellmuster in der Landwirtschaft mit einem Schwerpunkt im ersten Halbjahr.

- Verunsicherung bei den Landwirten, da als Folge der langen Trockenheit die Preise für Futtermittel deutlich angestiegen sind.

- Die Einstellung von Import und Vertrieb der Maschinen der bisherigen Kooperationspartner Nilfisk zur Jahresmitte und Iseki zum Jahresende 2018.

- Eine Auftragsflut des ersten Halbjahres aus der Halbleiterzulieferindustrie für das Contract Manufacturing im Bereich Rührreibschweissen, die in der zweiten Jahreshälfte abflachte.

Während sich am saisonalen Bestellmuster der Landwirte nichts ändern wird, sind klimabedingte Preisänderungen als neuer Faktor wohl als „New Normal“ zu akzeptieren, was wie im vergangenen Jahr zu einer zyklischen Verstärkung der üblichen saisonalen Schwankungen führen kann.

Die Vertretungen für ausländische Spezialanbieter von Maschinen, die Rapids Angebotspalette ergänzen, sind unwirtschaftlich geworden und wurden deshalb beendet. Jetzt sind nur noch die Raupentransporter von Canycom im Sortiment von Rapid.

Aufschwung im Contract Manufacturing

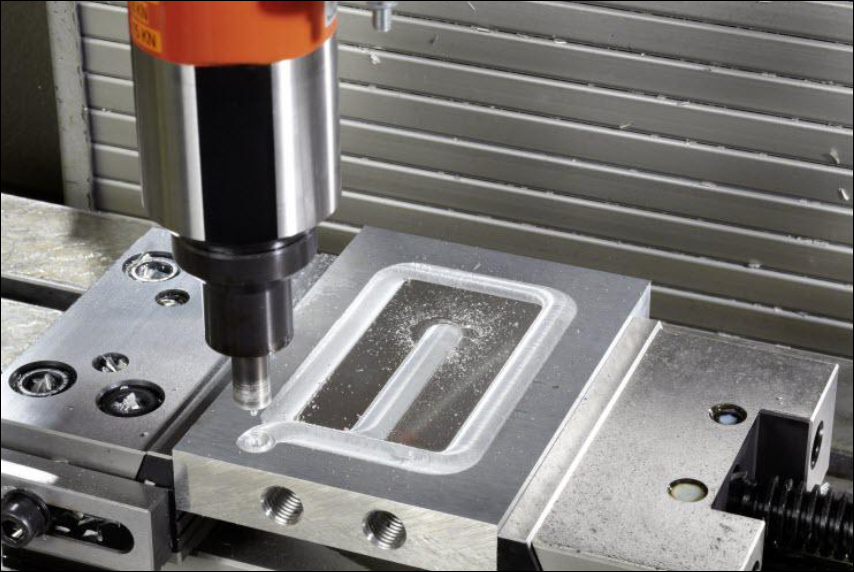

Das Rührreibschweissen ist eine fortschrittliche Technologie, die jedoch Expertise erfordert, wie sie Rapid auch für Auftraggeber bieten kann. Kundengruppen sind die Elektronik- und Halbleiterindustrie, die Elektromobilität, sowie nun, nach einer erfolgten Zertifizierung von Rapid, auch die Bahnindustrie. Rapid hat die Wachstumschancen dieser anspruchsvollen Technologie früh erkannt und entsprechende Kapazitäten aufgebaut. Dies hat sich trotz des Abschwungs im zweiten Halbjahr in einer Zuwachsrate von 15,5% auf 7.8 Mio. CHF Nettoerträge im Jahr 2018 niedergeschlagen. Dass die Zulieferer der Halbleiterhersteller extrem prozyklisch handeln, ist bei Investoren wohlbekannt. Daher sollte der Umschwung von überbordender Bestelltätigkeit zu Stillstand nicht überbewertet werden, denn es liegt in der Natur der Halbleiterindustrie, extremen Schwankungen zu unterliegen.

Auslandsanteil steigt

Um die weiteren Perspektiven einschätzen zu könne, empfiehlt sich ein Blick auf die Änderungen, mit denen die Weichen weiterhin auf Wachstum gestellt werden. So fällt bei der Betrachtung der Geschäftsergebnisse nach Segmenten auf, dass sich der Auslandsanteil 2018 signifikant von 13.8 Mio. CHF im Vorjahr auf 17.6 Mio. CHF gesteigert hat. In der Schweiz gingen die Umsätze dagegen leicht von 28.3 Mio. CHF auf 27.9 Mio. CHF zurück. Der Umsatzanteil der Schweiz ist damit auf 62% gefallen. Die Steigerung der Exporte war in den Vorjahren als Ziel definiert worden.

Starke Veränderungen bei der Umsatzverteilung

Beim Vergleich mit dem Geschäftsjahr 2016 treten die Verschiebungen bei der Zusammensetzung des Umsatzkuchens noch klarer hervor. Während das Rührreibschweissen 10 Jahre nach der Einführung bei Rapid 2018 auf einen im Vergleich zu 2016 um 47,2% gesteigerten Umsatz von 7.8 Mio. CHF kommt, ist das Handelsgeschäft von noch 6.4 Mio. CHF in 2016 in Richtung null gegangen. Als Folge einer veränderten Nachfragestruktur in der Land- und Kommunaltechnik waren die Maschinen der vertretenen Marken Nilfisk und Iseki immer weniger gefragt. Bereits 2014 war die Vertretung von Lindner beendet worden. Durch die Beendigung der nicht mehr wirtschaftlichen Kooperationen werden bei Rapid Ressourcen frei, die nun besser eingesetzt werden können.

Innovationen und Plattformkonzept

Kontinuierlich hohe Investitionen sowie Aufwendungen für Forschung und Entwicklung führen auch zu neuen Produkten, die am Markt auf Nachfrage stossen. 2017 war der Multitwister Heuschieber lanciert worden, 2018 wurden sieben neue Grundmaschinenmodelle und zwei Anbaugeräte neu auf den Markt gebracht. Rapid hat die Fertigung von Land- und Kommunalmaschinen auf ein Plattformkonzept umgestellt, bei dem Plattformmaschinen wie Monta und Varea auf vielfältige Weise an spezifische Anforderungen angepasst werden. Damit verbunden ist eine Vereinfachung. So sinkt die Anzahl der Bauteile, was wiederum Auswirkungen auf Einkauf und Verkauf sowie Dokumentation und Produktschulungen hat. Die Kosten fallen, Effizienz und Rentabilität steigen.

Personalentwicklung wird wichtiger

Das ist auch die Zielsetzung bei der Aufwertung der Personalentwicklung, die nun laut Aktionärsbrief ein Element in der 5-Jahres-Planung sei. Zum einen soll dem zunehmenden Fachkräftemangel durch das eigene Entwicklungsprogramm Paroli geboten werden, zum anderen soll durch die Stärkung der Human Resources auch eine höhere Bindung von Lieferanten und Kunden erreicht werden. Wachstumspotenziale für Land- und Kommunaltechnik liegen weiterhin in der Bearbeitung der Auslandsmärkte sowie in der Erschliessung neuer Kunden und Einsatzgebiete. Im Contract Manufacturing kommen Impulse nun auch von der Elektromobilität, wobei insbesondere die Zertifizierung von Rapid zur Verarbeitung von Strukturbauteilen für die Bahnindustrie langfristig vielversprechend ist.

Bewertung ausgereizt?

Wie sind nun die weiteren Perspektiven der Aktie, die in den letzten beiden Jahren für die meisten Marktteilnehmer überraschend deutlich von 440 CHF auf fast 700 CHF angestiegen ist? Die aktuellen Bewertungskennzahlen KGV und KUV fallen relativ hoch aus, doch ist dabei zu berücksichtigen, dass ein nicht unbedeutender Teil der Marktkapitalisierung auf die Liquidität entfällt. Wird diese herausgerechnet, erscheint die KGV-Bewertung moderater. Dennoch hat gerade das Geschäftsjahr 2018 eindrücklich gezeigt, dass Rapid als Industrieunternehmen auch den zyklischen Marktkräften unterworfen ist. In aller Regel fallen die Bewertungen von zyklischen Industrieaktien in einer Rezession überproportional.

Noch wäre es mit Blick auf die Konjunktur in Europa und der Welt verfrüht, von einer Rezession zu sprechen, doch ein Abschwung ist definitiv im Gang. So sind die Aussichten für Rapid aufgrund der veränderten Positionierung zwar weiterhin gut, doch der Zeitpunkt für ein neues Investment in die Aktie erscheint unpassend. Wer die Aktie jedoch schon länger hält, kann die Gewinne laufen lassen, doch bei über 700 CHF ist auch eine teilweise Realisierung der erzielten Gewinne durchaus angemessen. Wissenswert ist in diesem Zusammenhang auch, dass Rapid zum Jahresende 2018 rund 10’000 eigene Aktien hält, immerhin 8,9% des Grundkapitals.