Einmal im Jahr trifft sich in Winterthur die Crowdlending-Szene zum Peer-Event. Gemeint sind mit der «Szene» aber nicht die zahlreichen Fintech-Start-ups, die sich hierzulande und im europäischen Ausland mit der neuen Finanzierungsform beschäftigen. Es sind vielmehr private Investoren und Vermögensverwalter, welche die Anlageklasse für sich entdeckt haben. Und es sind Unternehmen, die sich bereits über die Plattform von swisspeers finanzieren oder planen, auf diesem Weg Fremdkapital zu beschaffen.

Unternehmer treffen auf Investoren

Allgemeiner Tenor bei den anwesenden KMU: Banken brauche man erst gar nicht zu fragen, denn sie würden ohnehin keine Kredite mehr geben. Somit bieten Plattformen wie swisspeers eine echte Alternative gerade bei sehr kleinen Kreditvolumen. Auch die Investorenseite hat Gefallen an dem sogenannten «Peer-to-peer-lending» gefunden. Seitdem es auf Spargelder kaum noch Zinsen gibt und die Finanzberater bei Banken ihre Kunden mit teuren und teilweise intransparenten Produkten verärgert haben, investieren sie einen Teil ihres Kapitals lieber in diese «alternative Anlageklasse». Der Tenor lautet auf Investorenseite: Hier weiss ich wenigstens, wo mein Geld hingeht. Kein Wunder, hat es swisspeers geschafft, in den letzten drei Jahren seit der Gründung Kredite mit einem Volumen von über 30 Mio. CHF zu vermitteln.

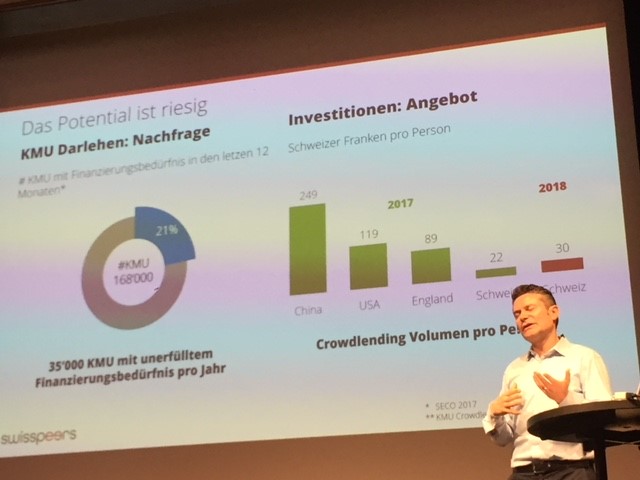

Alwin Meyer, Mitgründer von swisspeers, zeigte am 4. Peer-Event die Erfolgszahlen auf. Die bisherige Bilanz kann sich sehen lassen: Insgesamt wurden 202 KMU-Kredite an Unternehmen in 27 verschiedenen Branchen vergeben. Der durchschnittliche Bruttozins erreichte 5,44%. Auch die Kreditausfälle verschweigt das Fintech-Start-up nicht: 4% der in 2017 gewährten Kreditsumme konnte nicht zurückbezahlt werden. swisspeers informiert seine Kunden auch auf der eigenen Website stets transparent über sämtliche statistischen Angaben.

Unternehmensnachfolge über swisspeers finanzieren

Highlights der Peer-Events sind die Interviews, welche Alwin Meyer mit den Unternehmern führt. Während in den letzten Jahren Firmen aus dem konsumnahen Bereich dominierten, erläuterte in diesem Jahr Florian Christen von der Christenguss AG die Finanzierung einer Ablösung von Lieferantenkrediten für das Unternehmen, das in der sehr traditionellen Giessereibranche tätig ist. Er sei überrascht gewesen, wie schnell die Finanzierung in Höhe von 500’000 CHF zustande gekommen sei, erklärte Florian Christen vor den rund 150 Besuchern. Auch dass er im Zusammenhang mit dem Kreditantrag vertrauliche Firmeninformationen offenlegen musste, störte ihn nicht.

Das Beispiel von Christenguss veranlasste swisspeers auch, das Thema Nachfolgeregelung in den Fokus der Veranstaltung zu rücken. Denn unter den Kreditprojekten auf der Plattform von swisspeers finden sich auch Management-Buy-outs, welche über Peer-to-peer-lending finanziert werden sollen. Eine zweite Erfolgsstory präsentierte an dem Peer-Event Raoul Stöckle vom e-Bike-Verleih smide. Das Unternehmen finanzierte über swisspeers die Expansion von Zürich nach Bern. Ein grosser Teil der Kreditgeber sind auch Kunden von smide.

Innovative Services auf der Plattform

Dass swisspeers mit seiner Plattform im Trend liegt, zeigen auch die Zahlen einer Studie von der Hochschule Luzern. Insgesamt sind in 2018 KMU-Kredite in Höhe von 134.4 Mio. CHF durch Direct Lending unter Ausschluss der Banken vergeben worden. Gesamthaft wuchs der Markt für Crowdlending in 2018 um 40%. Doch allein auf das Marktpotenzial verlassen sich die Gründer von swisspeers nicht. Sie entwickeln ihre Plattform laufend weiter. Neue Services, beispielsweise der Support von Buchhaltungssystemen wie Abacus und bexio gehören ebenso dazu wie die qualifizierte elektronische Unterschrift.

Für die Investoren interessant ist das Angebot «Autoinvest»: Hier können sie regelmässig und nach bestimmten Vorgaben in neue Kreditprojekte investieren und erhalten so ein breit diversifiziertes Portfolio. Eine professionelle Portfolioübersicht gibt ihnen eine tagesgenaue Übersicht über die Kredite, Rückzahlungen, Verzinsungen und mögliche Ausfälle.

In den kommenden Monaten will swisspeers weiter in das eigene Wachstum investieren. Nach einer ersten Finanzierungsrunde, an der sich 65 externe Investoren über Partizipationskapital an der swisspeers AG beteiligt haben, ist nun eine zweite in Vorbereitung. Interessierte Investoren können sich bei swisspeers melden. Es wäre allerdings wenig überraschend, wenn diese Finanzierungsrunde ebenso schnell überzeichnet wäre wie viele der Kreditprojekte auf der Plattform. Zeichnen dürfen übrigens nur Kunden von swisspeers.

schweizeraktien.net unterstützt swisspeers und den Peer-Event als Medienpartner.