Die Cendres + Métaux SA (CMSA) setzte im zweiten Semester 2019 die positive Umsatzentwicklung des ersten Semesters fort. Bis zum Jahresende legten die Umsätze auf Konzernebene um 12% zu, wie das Unternehmen in einem Aktionärsbrief schreibt. Die nur in französischer Sprache verfügbare Mitteilung ist für alle Interessierten barrierefrei auf der Homepage von CMSA zu finden.

Trotz der höheren Verkäufe litt CMSA im 2019 unter den Restrukturierungskosten, die sich negativ auf die Rentabilität auswirkten. Weiter informiert die Gesellschaft, dass auf operativer Stufe schwarze Zahlen geschrieben wurden. Als belastende Faktoren erwähnt werden starke Marktverschiebungen in der Form des Ersatzes von Edelmetallen durch Kunststoffe der Hauptkunden in der Medizinaltechniksparte. Diese Umstellung drücke auf die Preise und die Margen.

Einstellung des Projekts Diavantis

Das als grosser Hoffnungsträger vom zurückgetretenen Verwaltungsrat Arne-Christian Faisst bezeichnete Projekt Diavantis erwies sich als fehlerhaft. So war die Produktentwicklung des BAP/VIVAXS weit weniger fortgeschritten, als dies von den Projektverantwortlichen dargestellt wurde. Grosse Lücken in der Projektumsetzung wurden zudem von Swissmedic bei einem Audit entdeckt. Eine Genehmigung zur Weiterführung hätte erhebliche Anpassungen erfordert, die Entwicklung eines neuen Implantats im Einklang mit den Erfordernissen von Swissmedic eine mehrjährige Investitionsphase mit ungewissem Ausgang nötig gemacht. C+M hat entschieden, kein weiteres Risikokapital mehr für das Projekt zur Verfügung zu stellen. DieGelder zur Weiterführung der Tests an den fünf Patienten mit dem BAP/VIVAXS und für die notwendigen Systemanpassungen wurden zurückgestellt. Die gute Nachricht sei, dass es den Patienten gut geht, betont CMSA.

Erfolgreicher Umzug nach Lyss

Das Geschäftsfeld Luxury + Industry erzielte im 2019 ein solides Umsatzplus von 11,3% in den Bereichen Halbfertig- und Fertigprodukte. Erfolgreich habe sich auch die Queloz, an der CMSA eine 90%-Beteiligung besitzt, entwickelt. Durch Queloz konnten neue Kunden gewonnen werden. Das wichtigste Ereignis und gleichzeitig die grösste Investition war der Neubau eines Produktionsgebäudes in Lyss. Die Inbetriebnahme erfolgte im September 2019. Die modernen Maschinen besitzen grosses Kapazitätspotenzial und erlauben deutlich kürzere Durchlaufzeiten und damit einen verringerten Bedarf an Edelmetall-Lagerbeständen. Plangemäss verlief der Abbau der alten Anlagen am bisherigen Standort in Biel. Bei der Sanierung des Areals von den Altlasten wurden die budgetierten Kosten eingehalten. Im Januar 2020 wurde das Gelände dem neuen Besitzer übergeben.

In der Medtechsparte stiegen 2019 die Umsätze im Bereich der Lohnfertigungen für Dritte um 11,5% an. Etwas tiefer fiel das Plus bei den internationalen Verkäufen im eigenen Distributionskanal mit 7,8% aus. Weiterhin negativ hat sich das Geschäft in den eigenen Filialen entwickelt. Dies veranlasste CMSA zu einer Anpassung der Organisation, über die wir im November berichteten.

Kostensenkungen ab 2020 wirksam

CMSA setzt die Fokussierung auf das Kerngeschäft mit Investitionen in Produktionsanlagen und Prozessoptimierungen fort. Die seit dem ersten Semester 2019 eingeleiteten Kostensenkungen werden sich in der Rechnung 2020 widerspiegeln. Insgesamt rechnet die Geschäftsleitung damit, dass die Talsohle erreicht ist. So werden die Zukunftsaussichten vorsichtig optimistisch beurteilt. Die eingeleiteten Massnahmen bilden eine gute Basis für die Rückkehr in die Gewinnzone und ermöglichen es, eine nachhaltige Rentabilität zu erzielen.

Fazit

Die ersten Indikationen von CMSA für 2019 bestätigen die im Sommer 2019 gemachten Prognosen. Offenbar wurden auf operativer Ebene schwarze Zahlen erwirtschaftet, was gegenüber dem letzten Jahr eine deutliche Verbesserung darstellt. Die Angaben im Aktionärsbrief lassen indessen erkennen, dass unter dem Strich erneut ein Verlustausweis zu erwarten ist. Wie hoch dieser ausfällt, kann zum aktuellen Zeitpunkt nicht abgeschätzt werden. Nicht beurteilt werden können auch die Auswirkungen möglicher Wertveränderungen auf die Bilanz. Diese dürfte allerdings weiterhin grundsolide ausfallen.

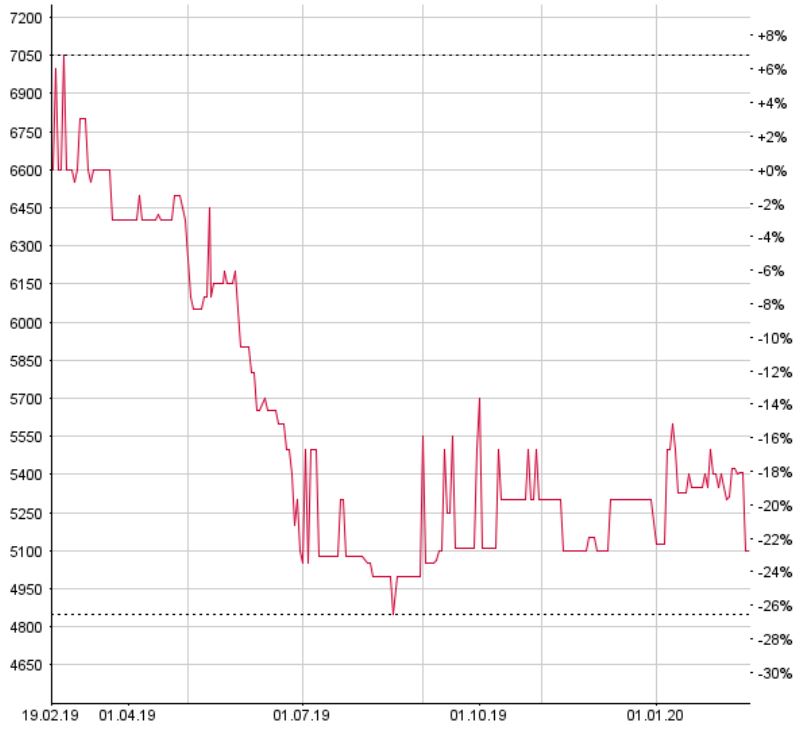

Die Aktien der Gesellschaft werden auf der ausserbörslichen Handelsplattform OTC-X der Berner Kantonalbank (BEKB) gehandelt. Nach der Publikation des Aktionärsbriefs ist der Kurs der Aktien bis auf den letztbezahlten Preis von 5’100 CHF abgesackt, was nur unwesentlich über dem Tiefstkurs der letzten zwölf Monate von 5’000 CHF liegt. Auf dem aktuellen Niveau zeichnet sich eine Bodenbildung ab; weitere Rückgänge sind kaum mehr zu erwarten. Die Ermittlung eines fairen Werts ist erst nach der Vorlage der definitiven Zahlen für 2019 möglich.

Transparenzhinweis: Der Autor ist Aktionär des Unternehmens.