Die Verwerfungen an den Finanzmärkten vor einem Jahr haben sich gelegt. Dies zeigt sich auch im Jahresabschluss der Lienhardt & Partner Privatbank Zürich. Mit Kommissionen aus dem Wertschriften- und Anlagegeschäft verdiente die Bank im letzten Jahr 23,3% mehr. Auch der Handel florierte mit einem Plus von 9,2%. Lediglich das Zinsengeschäft stagnierte, und der Geschäftsaufwand erhöhte sich vor allem durch die Fusion mit einer Tochtergesellschaft. Unter dem Strich verblieb dennoch ein um 4,6% höherer Jahresgewinn von 7.2 Mio. CHF. Die Aktionäre sollen eine unveränderte Dividende von 42 CHF je Aktie erhalten.

60% der Erträge stammen aus Kommissionen und Dienstleistungen

Der Gesamtertrag der Lienhardt & Partner Privatbank legte um 12,3% auf 34.2 Mio. CHF zu. Dabei wirkte sich die Diversifikation der Erträge weiterhin positiv aus. 20.7 Mio. CHF oder 60,1% der gesamten Erträge werden mittlerweile im Kommissions- und Dienstleistungsgeschäft erzielt. Vor drei Jahren waren dies nur knapp 55% oder 15.9 Mio. CHF. «Dank eines starken Wachstums der verwalteten Vermögen konnten die Kommissionen aus dem Wertschriften- und Anlagegeschäft auf 17.1 Mio. CHF gesteigert werden», schreibt die Bank in einer Mitteilung. Ein Wachstumstreiber dürfte der Ausbau des Vorsorgegeschäfts gewesen sein, den Firmenchef Duri Prader in den letzten Jahren vorangetrieben hat. Im Handel verdiente die Lienhardt & Partner Privatbank mit 2.7 Mio. CHF zwar 9,2% mehr als im Vorjahr. Der Anteil an den gesamten Erträgen hat sich jedoch weiter auf 7,7% reduziert.

Bedeutung des Zinsengeschäfts sinkt

Das Zinsengeschäft bleibt weiterhin das zweitwichtigste Standbein. Gemessen am Netto-Erfolg von 6.2 Mio. CHF hat es gegenüber dem Vorjahr um 0,4% abgenommen und steuert nur noch 18% zum Gesamtertrag der Bank bei. Allerdings ist der Rückgang beim Netto-Ertrag auf höhere Wertberichtigungen zurückzuführen. Der Brutto-Erfolg aus dem Zinsengeschäft fiel wegen einer Ausweitung der Ausleihungen und dem geringeren Zinsaufwand mit 6.6 Mio. CHF um 5,2% höher als im Vorjahr aus. Bei den Ausleihungen konnten sowohl die Hypothekarkredite (+ 8,6%) als auch die übrigen Forderungen (+ 14,9%) stark zulegen.

Fusion beeinflusst Geschäftsergebnis

Das dritte Standbein der Privatbank ist mit einem Anteil von 10,5% das Immobiliengeschäft. Mit der Bewirtschaftung und Vermarktung von Immobilien wurden vergangenes Jahr 3.6 Mio. CHF (+ 4,0 %) verdient. In den übrigen Erträgen von 4.9 Mio. CHF (+ 4,4%) ist zudem die letztmalige Ausschüttung der Tochtergesellschaft Lienhardt & Partner Investments AG mit 1.1 Mio. CHF enthalten. Im Jahresabschluss seien nun auch Aufwendungen und Erträge enthalten, welche durch die Fusion der Tochtergesellschaft Lienhardt & Partner Investment AG mit der Muttergesellschaft Lienhardt & Partner Privatbank Zürich AG entstanden sind, heisst es in der Medienmitteilung.

Dies führte auch zum Anstieg des Geschäftsaufwands, der mit 21.7 Mio. CHF um 16,5% über dem Vorjahreswert lag. Positiv beeinflussten hingegen um 9,8% geringere Abschreibungen auf Sachanlagen und immaterielle Werte die Aufwandseite der Erfolgsrechnung. Mit 11.1 Mio. CHF fiel der Geschäftserfolg um 9,2% höher als 2019 aus. Dank des Jahresgewinns von 7.2 Mio. CHF ist es der Zürcher Privatbank möglich, das ausgewiesene Eigenkapital um 4,0% auf 123.1 Mio. CHF zu erhöhen und der Generalversammlung am 16. März die Ausschüttung einer gleichbleibenden Dividende von 42 CHF je Aktie zu beantragen.

Fazit

Mit dem starken Geschäftsergebnis für 2020 unterstreicht die Lienhardt & Partner Privatbank Zürich einmal mehr, dass der Einstieg in das professionelle Vorsorgegeschäft ein richtiger Schritt war. So konnte der Anteil der Erträge im zinsindifferenten Geschäft weiter gesteigert werden. Auch die Erträge aus dem Immobiliengeschäft leisten weiterhin einen wichtigen Beitrag zur Ertragsdiversifikation.

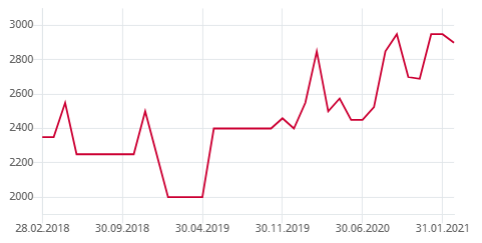

Per Ende 2020 lag das ausgewiesene Eigenkapital bei 123.1 Mio. CHF und die Gesamtkapitalquote bei soliden 22,8%. Bei Kursen um die 3’100 CHF, die zuletzt auf OTC-X für eine Aktie bezahlt wurden, beträgt das Kurs-/Gewinn-Verhältnis knapp 22. Die Dividendenrendite liegt allerdings nur noch bei 1,4%. Insgesamt ist die Bank gut aufgestellt, um auch in Zukunft weiter moderat wachsen zu können. Dies dürfte sich in weiter steigenden Kursen zeigen, auch wenn kurzfristig das Potenzial ausgeschöpft ist. Die Aktien werden auch bei der Gesellschaft direkt gehandelt.