Kurt Bobst, Fabio Bocchiola, Samuel Bontadelli, Brigitte Krapf (von links). Bild: repower.ch

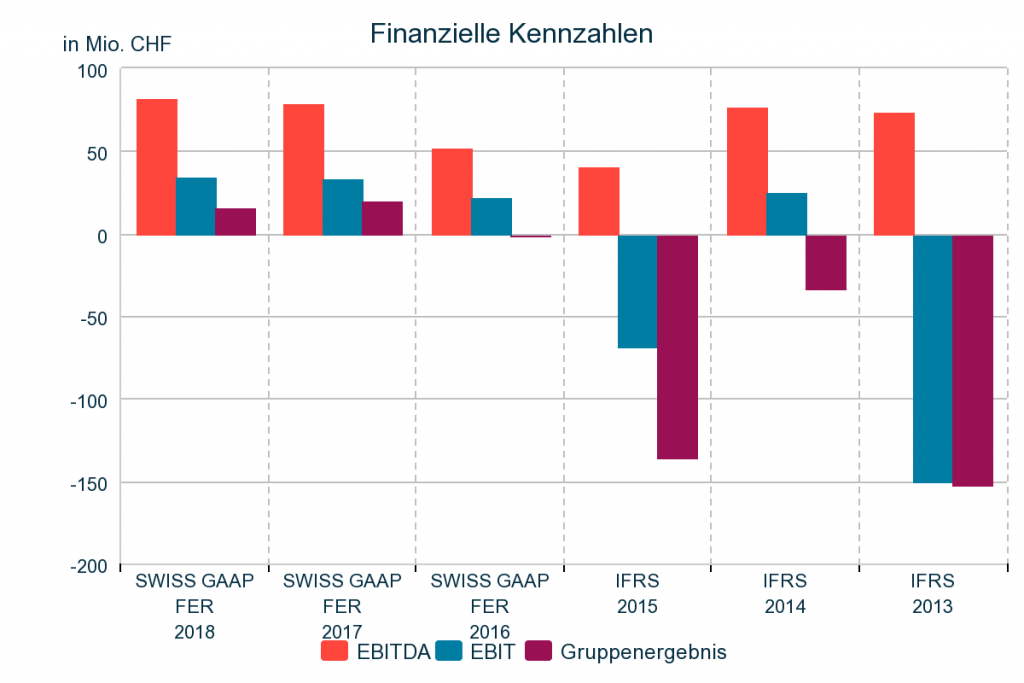

Die Durstrecke dauerte mehr als fünf Jahre: Von 2012 bis Anfang 2017 gingen die Grosshandelspreise für Strom stetig zurück. Für Stromproduzenten wie den Bündner Energiekonzern Repower hatte der Preiszerfall massive Auswirkungen auf die Bilanzen und Erfolgsrechnungen in diesen Jahren. Wertberichtigungen und Abschreibungen führten regelmässig zu hohen Verlusten. Doch damit scheint es nun vorbei zu sein. Seit Mitte 2017 steigen die Preise wieder. «Wir befinden uns jetzt wieder auf dem Niveau von 2012», sagte Kurt Bobst, CEO der Repower-Gruppe, vor Analysten. Allerdings macht er auch deutlich, dass man von den früheren Preisniveaus noch weit entfernt sei. Für eine Entwarnung sei es daher noch zu früh. Das Umfeld und die Bedingungen würden herausfordernd bleiben, so Bobst.

Dynamische Entwicklung im Markt Italien

Die Erfolgsrechnung für 2018 zeigt jedenfalls die ersten positiven Effekte der steigenden Marktpreise. So erhöhte sich die Gesamtleistung des in der Produktion und dem Handel von Energie sowie Dienstleistungen für die Energiewirtschaft tätigen Unternehmens um 13,2% auf 2.09 Mrd. CHF. 715.3 Mio. CHF steuerte der Markt Schweiz zu den Nettoerträgen bei, 1.42 Mrd. CHF der italienische Markt. Die gestiegenen Preise und höhere Volatilitäten hatten einen positiven Effekt auf die Bruttomargen. Das operative Ergebnis auf Stufe EBIT erreichte im Schweizer Markt 17.5 Mio. CHF.

Wesentlich dynamischer zeigte sich der italienische Markt, in dem Repower u.a. das Gaskombikraftwerk in Teverola bei Neapel und Windkraftwerke betreibt. Hier stieg die Bruttomarge dank der guten Leistungen des Kraftwerks Teverola auf 105 Mio. CHF, der Ergebnisbeitrag (EBIT) erreichte sogar 29.3 Mio. CHF. Profitieren konnte Repower in Italien zudem von Versicherungszahlungen in Höhe von 3.2 Mio. CHF, die im Zusammenhang mit dem Ausfall des Kraftwerks in Teverola erfolgten. Höhere Kosten auf Gruppenstufe von 11.4 Mio. CHF, welche Repower u.a. mit dem Aufbau von neuen Geschäftsaktivitäten und fehlenden Ergebnisbeiträgen nach dem Verkauf von Liegenschaften begründet, führten zu einem Konzern-EBIT von 35.3 Mio. CHF. Dass der Gruppengewinn mit 16.3 Mio. CHF unter dem Vorjahresergebnis von knapp 20 Mio. CHF lag, soll an den volatilen Wechselkursen EUR/CHF liegen. Der operative Cashflow erreichte 55.0 Mio. CHF und lag damit um fast 30% über dem Vorjahreswert.

Die Aktionäre werden dank der nachhaltigen Rückkehr in die Gewinnzone von einer Wiederaufnahme der Dividendenzahlung profitieren. Der Generalversammlung am 15. Mai wird die Ausschüttung einer Dividende in Höhe von 50 Rappen beantragt.

Wachstum im Nicht-Energiegeschäft

Eines der strategischen Ziele von Repower ist es, die Erträge aus dem Nicht-Energiegeschäft zu steigern. Hier ist die Gesellschaft mit Dienstleistungen für regionale Versorgungsunternehmen (EVU), Gemeinden und Industriekunden tätig. Zudem werden unter der Marke «Plug’n roll» komplette Lösungen für e-Mobilty angeboten. Insgesamt erreichten die Erträge aus dem Nicht-Energiegeschäft in 2018 einen Wert von 23.4 Mio. CHF. Der grösste Anteil stammt mit 15.1 Mio. CHF aus den Dienstleistungen für Dritte. Nur 3 Mio. CHF steuern bisher die «Neuen Produkte» bei.

Kurt Bobst zeigte an der Analystenkonferenz auf, dass diese Angebote zwar eine grosse Akzeptanz finden, aber noch ganz am Anfang stehen. So erhielt Repower für das unter dem Label «Sun@Home» vermarktete Komplettpaket für die Planung und Installation von Photovoltaik-Anlagen für Privathaushalte im letzten Jahr bereits Aufträge und Zusagen im Wert von 410’000 CHF. «Plug’n roll» verfügt mittlerweile über 200 öffentliche und halböffentliche Ladepunkte in der Schweiz. Auch in Italien ist Repower mit Angeboten für Elektromobilität unterwegs. Für Aufsehen sorgte dort ein rein elektrisch betriebenes Boot, das an einer Bootsmesse vorgestellt wurde. In Italien ist das Unternehmen mit «Repower Renewable» auch in der Produktion von erneuerbaren Energien unterwegs. Dazu wurde 2018 ein Portfolio mit erneuerbarer Energieproduktion von rund 60 Megawatt übernommen.

Höheres operatives Ergebnis in 2019 erwartet

Die steigenden Marktpreise stimmen Repower zuversichtlich, dass auch künftig positive Zahlen erwirtschaftet werden können. Für 2019 erwartet das Unternehmen ein höheres operatives Ergebnis als in 2018. Kurt Bobst weist allerdings auch auf die Risiken hin, die nicht nur im Bereich der Strompreisentwicklung und der Wechselkurse EUR/CHF liegen. Sorgen bereitet ihm das Stromabkommen mit der EU, sofern es nicht abgeschlossen werden könnte. Mittel- bis langfristig wären die Auswirkungen nicht positiv, auch wenn Repower dank der Produktion in der Schweiz nicht ganz so stark davon betroffen wäre.

Fazit

Repower hat die schwierige Phase mit den sinken Strompreisen, auch dank der zwischenzeitlich durchgeführten Kapitalerhöhung, gut überstanden. Heute steht das Unternehmen mit einer Eigenkapitalquote von 43% wieder gut da. Auch ist die Nettoverschuldung mit 0,5 Mal des EBITDA überschaubar. Jetzt gilt es, in den kommenden Jahren wieder in den Wachstumsmodus zu schalten. Die Voraussetzungen sind dank der steigenden Strompreise intakt. Diese könnten, sofern sich der Anstieg in den kommenden Jahren fortsetzt, als Hebel wirken. Angesichts der Trends in Europa, wie einerseits dem Ausstieg aus Atom- sowie (in Deutschland) Kohlestrom und der steigenden Nachfrage nach Elektromobilität, ist dies ein realistisches Szenario. Schafft es Repower zudem, im Nicht-Energiegeschäft weiter zu wachsen und die neuen Produkte in die Rentabilität zu führen, würde dies ebenfalls zu Ergebnisverbesserungen führen.

Der Aktienkurs von Repower hat im letzten Jahr bereits um knapp 11% zugelegt. Zuletzt wurden Kurse von 77.60 CHF auf OTC-X für eine Aktie gezahlt. Damit dürfte das positive Jahresergebnis im Kurs bereits eskomptiert sein. Denn mit einem KGV von knapp 40 und einer Dividendenrendite von 0,6% ist die Aktie nicht mehr günstig bewertet. Sofern das Ergebnis in den kommenden Jahren weiter gesteigert werden kann – für 2019 deuten die Aussagen des Unternehmens jedenfalls darauf hin – sollten sich auch die Kennzahlen verbessern. Des weiteren ist ein kontinuierlicher Anstieg der Ausschüttung nicht auszuschliessen. Für langfristig denkende Investoren, die auch von weiter steigenden Strompreisen ausgehen, bleiben die Aktien weiterhin interessant. Der Abschlag auf den Buchwert von 98.20 CHF pro Aktie beträgt immerhin noch rund 20%.