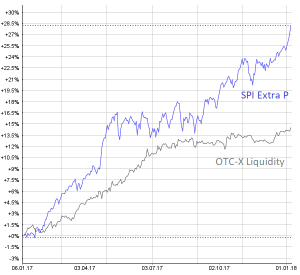

Ein weiteres gutes Jahr ging für das OTC-Musterdepot von schweizeraktien.net zu Ende. Gemessen am Portfolio-Wert Anfang des Jahres lag die Performance mit 29% genau beim Doppelten des Benchmark-Index OTC-X Liquidity, der um 14.5% zulegte.

Die Performance des OTC-Musterdepots seit Auflegung im Januar 2015 ist nach drei Jahren auf 92.6% angestiegen. Vor einem Jahr hatte sie noch bei 49.4% gelegen. Der gesamte Anstieg im Musterdepot erfolgte jedoch im ersten Halbjahr 2017. Anfang Juli hatte die Performance bereits bei 93.9% gelegen – und pendelt seitdem knapp unter der High-Water-Mark von 96%.

OTC-X-Indizes drehen auf

Unterdessen hat der OTC-X seine Erfolgsserie beschleunigt fortgesetzt. Hatte die Jahresperformance des OTC-X Liquidity Index 2016 noch 7.3% betragen, so verdoppelte sich der Anstieg 2017 auf 14.5%. Gegenüber den 49.4% Performance des Musterdepots per Anfang 2017 hatte der Liquidity Index lediglich 7.6% Anstieg in den ersten zwei Jahren verzeichnet. Aber inzwischen liegt die Benchmark-Performance mit 23.1% in den drei Jahren seit Start des Musterdepots zwar noch lange nicht gleichauf, aber doch deutlich verbessert. Die Outperformancerate des Musterdepots ist somit insbesondere im letzten Halbjahr deutlich geschmälert worden. Zuletzt ist sogar eine Underperformance festzustellen.

Die Strahlkraft der Zur-Rose-Aktienperformance (vor dem IPO)

Ein Grund zur Beunruhigung ist das allerdings nicht. Ein substanzieller Anteil an der Wertsteigerung des Portfolios entfällt nüchtern betrachtet auf den phänomenalen Anstieg der Zur-Rose-Aktie in 2016 und 2017 bis zum Börsengang an der SIX und die Beendigung des Handels auf OTC-X. Viele Marktteilnehmer sind sich einig, dass die Erfolgsgeschichte von Zur Rose und die hohe erzielte Wertsteigerung für Aktionäre „das Ereignis des Jahres“ im ausserbörslichen Aktienmarkt war, weil es die Aufmerksamkeit breiter Anlegerkreise auf die Aktien lenkte, die auf OTC-X gehandelt werden. Sogar institutionelle Adressen wie von UBS und CS verwaltete Fonds haben nennenswert in ausserbörslich gehandelte Aktien investiert. Gerade bei Zur Rose hatten sich auch zwei Family Offices im Vorfeld des IPOs bei Kapitalerhöhungen via Private Placements beteiligt, was zeigt, dass der ausserbörsliche Handel auch bei professionellen Anlegern inzwischen eine sehr viel höhere Akzeptanz erfährt.

Rekordjahr für OTC-X

Mit 247 Mio. CHF Jahresumsatz auf OTC-X wurde ein neuer Rekordwert erreicht. 2017 war das mit Abstand beste Jahr seit dem Start der Plattform OTC-X durch die BEKB im Jahr 2004! Während der Umsatz gegenüber 2016 um 77.9% in die Höhe schoss, stieg auch die Anzahl der Transaktionen um stattliche 43.7% auf über 10’500 Trades. Auf Zur Rose entfielen nach Angaben der BEKB rund 40 Mio. CHF. Hohe Umsätze verzeichneten 2017 auch die Musterdepotwerte WWZ und Holdigaz mit jeweils über 10 Mio. CHF. Mehr Informationen zum OTC-X Jahrgang 2017 findet sich hier.

Portfoliodispositionen 2017

Sehr viel Umschlag gab es im vergangenen Jahr im Portfolio nicht. Sechs der nun 10 Titel waren auch schon vor einem Jahr im Portfolio, wenngleich bei Thurella, Biella und C+M die Positionen im Jahresverlauf um jeweils rund 50% aufgestockt worden sind, was sich gemessen an der Performance seitdem auch als richtig erwiesen hat. Verkauft worden sind die Positionen NZZ und Zur Rose, letztere in drei Schritten. Am 5. Januar 2018 erfolgte zudem die Trennung von Bernexpo. Neu hinzugekommen im Jahresverlauf sind der Immobilienwert Espace Real Estate, der dividendenstarke Industrietitel Rapid Holding, die Energieaktie Holdigaz sowie nun der Finanztitel Bondpartners.

Verkauf Bernexpo

Der Verkauf von Bernexpo ist opportunistisch. Es wurden 28.4% Kursgewinn realisiert. Die Aktie mag weiteres Kurspotenzial bis zu einer Annäherung an den ausgewiesenen Buchwert von 566 CHF (Ende 2016) haben: Trotz der Serie von positiven Nachrichten zu neuen Rekordbesucherzahlen hat sie jedoch in letzter Zeit eher an Wert verloren. 21 Aktien wurden entsprechend der Geldseite zu 510 CHF und vier Aktien zu 500 CHF veräussert. Der Mischkurs beträgt 508.40 CHF – oder 12’710 CHF als Gesamtsumme.

Kauf Bondpartners

Bei Bondpartners haben verschiedene Überlegungen zu der Kaufentscheidung beigetragen. Zum einen ist der Bondhändler ein „Pure Play“ auf die spätzyklische Outperformance von zinsreagiblen Finanztiteln, wie etwa bei den US-Bankaktien zu beobachten. Dabei spielt es eine untergeordnete Rolle, dass die Normalisierung der Zinslandschaft in der Schweiz länger als in den USA und im Euroraum dauern wird, da Bondpartners Anleihen in über 20 Währungen handelt bzw. im Eigenbestand hält. Zudem funktionieren die globalen Märkte heute mehr als früher nach dem Prinzip der kommunizierenden Röhren, steigen Finanztitel in New York, London, Frankfurt, dann werden sie auch in Zürich steigen! Und steigen sie an der SIX, dann steigen sie auch auf OTC-X!

KGV 2018 (estimate) wahrscheinlich einstellig

Dabei ist die Bilanz ausserordentlich stark; per Ende 2016 lag die Eigenkapitalquote bei fast 63%. Die Zahlen für das erste Halbjahr waren schon sehr überzeugend, und es ist zu erwarten, dass das zweite Halbjahr noch besser gelaufen ist. Eine Erhöhung der Dividende sehen wir daher als sehr wahrscheinlich an. Auf aktueller Kursbasis beträgt die Dividendenrendite bereits 3.9%. Das Kursrisiko ist als sehr beschränkt anzusehen, der Buchwert der Aktie liegt bei 1’510 CHF, das KBV beträgt somit 0.6x. Das auf Basis der Gewinnzahlen von 2016 hoch scheinende KGV 19 könnte für 2018 deutlich in den einstelligen Bereich fallen, womit die Aktie wenigstens ein Kurspotenzial von 40% aufweist.

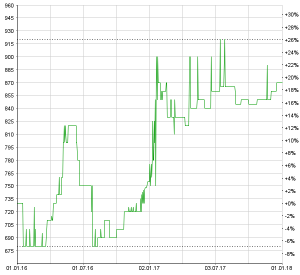

Chartbild vor Ausbruch

10 Aktien konnten am 5. Januar 2018 auf OTC-X mit 915 CHF und weitere fünf Aktien mit 920 CHF gekauft werden. Mischkurs: 916.67 CHF, der Kaufpreis beträgt somit 13’750 CHF. Die Betrachtung des Chartbildes offenbart darüber hinaus ein weiteres Argument für Bondpartners: Die Aktie hat über das gesamte Jahr 2017 ein tragfähiges Plateau gebildet und scheint nun reif für den Vorstoss in neue Höhen und damit Rekordwerte für die Aktie.

Medtech-News von C+M

Beim Musterdepotwert Cendres+Métaux (C+M) konkretisiert sich die Planung für die Medtech-Innovation Bone-Anchored Port. Das neuartige einmal implantierte Ventil erspart Diabetikern das tägliche Stechen und die Katheter. Bisher wurde es allerdings erst an fünf Patienten getestet. Nun sollen breiter angelegte Tests in mehreren Kliniken folgen. Mit der CE-Zertifizierung ist nach Aussagen des Managements jedoch frühesten Ende 2018 zu rechnen. Die Aktivität soll in eine eigene Gesellschaft mit Namen Diavantis ausgegliedert werden, an der sich dann die C+M-Aktionäre beteiligen können.

Liquidität und grösste Positionen

Nach den Transaktionen und der Gutschrift von 540 CHF Dividende von C+M stellt sich die Liquidität im Musterdepot auf 22’532 CHF oder 11.5% des Portfolio-Wertes. Grösste Position ist C+M mit 14.5%, gefolgt von Rapid Holding mit 13.3% und Thurella mit 11.5%. Kleinste Position mit 4.7% bleibt SSE. Die SSE-Aktie arbeitet sich nach erfolgter Kapitalerhöhung inzwischen wieder langsam nach oben. Insgesamt ist das Portfolio angesichts der auch auf OTC-X erhöhten Bewertungen unter Wahrung aller Chancen nun doch stärker nach Value-Kriterien ausgerichtet, auch um die erreichte Wertsteigerung nicht leichtfertig unnötigen Risiken auszusetzen.

| Unternehmen | Kaufkurs | aktueller Kurs | Stück | in CHF | Performance |

| Bondpartners | 916.67 | 900 | 15 | 13500 | -1.8% |

| Biella | 4075 | 4650 | 3 | 13950 | 14.1% |

| WWZ | 13800 | 14800 | 1 | 14800 | 7.3% |

| SSE Holding | 3100 | 3070 | 3 | 9210 | -1.0% |

| Thurella | 100.63 | 141 | 160 | 22560 | 40.1% |

| Weleda | 2950 | 3450 | 4 | 13800 | 17.0% |

| Holdigaz | 203 | 207 | 70 | 14490 | 2.0% |

| Espace Real Estate | 148.9 | 149 | 110 | 16390 | 0.0% |

| Rapid Holding | 437 | 522 | 50 | 26100 | 19.5% |

| Cendres+Métaux | 7166.7 | 9500 | 3 | 28500 | 32.6% |

| 173300 | |||||

| Cash | 22532 | ||||

| Performance gesamt | 195832 | 92.6% | |||

| BEKB Liquidity Index | 965.6 | 1189.07 | 23.1% | ||

| Start: 6.1.15, Start fiktiv mit 101’673 CHF; Stand: 5.01.18 | |||||