Das Ende März 2021 abgeschlossene Geschäftsjahr des Ostschweizer Kunststoffherstellers Plaston Holding war alles andere als durch die Corona-Pandemie verhagelt. Dabei hatte es im Frühjahr 2020 noch düster ausgesehen: Im ersten Lockdown brach die Nachfrage in beiden Geschäftsbereichen Plaston und Boneco ein. Doch schon wenige Wochen später zeichnete sich eine rasche Erholung ab, die auch in den Folgenmonaten anhielt. Zum Geschäftsjahresende konnte die Gruppe den Umsatz um beachtliche 12,9% auf 90.3 Mio. CHF steigern. Der Gewinn vervielfachte sich und erreichte mit 4.7 Mio. CHF den höchsten Wert der letzten zehn Jahre (siehe Grafik).

Boneco profitiert direkt von Corona

Besonders gefragt waren in der Berichtsperiode die Luftbehandlungsgeräte von Boneco, was zu einem Umsatzplus von 34,4% auf 32.7 Mio. CHF führte. «Corona hat uns geholfen, aber nicht überall», fasst Finanzchef Hansruedi Lanker auf Nachfrage von schweizeraktien.net zusammen. In verschiedenen Ländern, wo der stationäre Handel mehrere Wochen geschlossen war, verzeichnete Boneco einen Umsatzrückgang in diesem Kanal. Die Übernahme von Envion in den USA im Jahr 2019 war allerdings nicht der einzige Grund für das Umsatzplus. Auch bereinigt um den Übernahmeeffekt wuchs das Boneco-Geschäft 2020/21 mit 29,4%, dies mitunter auch dank neuer Produkte wie z.B. der neuen Fan-Linie. Lanker ist zuversichtlich, dass es sich bei der guten Umsatzentwicklung nicht um einen temporären Effekt aufgrund der Corona-Pandemie handelt. «Saubere Luft und Gesundheit beeinflussen das Geschäft von Boneco nachhaltig positiv», so der Finanzchef.

Kunststoffteile für Elektroladestationen

Der Geschäftsbereich Plaston konnte 2020/21 nur um 3,5% wachsen, was vor allem auf die schwache Entwicklung in den ersten fünf Monaten des Geschäftsjahres zurückzuführen ist. «Wir lagen hier 17% hinter dem Vorjahr», berichtet Lanker. Seit September verzeichnet auch Plaston Monat für Monat Rekordumsätze, besonders in China und in Tschechien. Auch in diesem Jahr setzt sich die positive Entwicklung fort. Im Bereich der Elektromobilität - hier produziert Plaston in China Kunststoffteile für Ladestationen im Spritzgussverfahren - habe man sogar neue Kunden gewonnen. Mittlerweile steuert dieser Bereich rund ein Drittel zu Plastons Gesamtumsatz in China bei. Lanker ist überzeugt, dass in zwei bis drei Jahren auch Aufträge für den europäischen Markt hinzukommen.

Hohe Reisespesen fallen weg

Das gute Konzernergebnis in 2020/21 ist auch auf Einsparungen auf der Kostenseite zurückzuführen. Ins Auge fallen hier der niedrigere Personalaufwand und die geringeren Marketingkosten. Nach Auskunft von Lanker wurde allein durch den Wegfall von Reisespesen und sistierten Mitarbeiteranlässen rund eine halbe Millionen Franken eingespart. Die Anzahl Mitarbeitende blieb mit 401 nahezu konstant, wobei der durchschnittliche Personalbestand im Jahr 2020/21 klar tiefer als noch im Vorjahr war. Teilweise wurde im ersten Lockdown auch Kurzarbeit eingeführt.

Im Marketingbereich bei Boneco sind die Aufwendungen ebenfalls niedrigerer ausgefallen, was insbesondere auf fehlende Messen zurückzuführen ist. Dass der Aufwand überall wieder auf das frühere Niveau steigen wird, glaubt Lanker nicht. «Die aussergewöhnliche Situation war ein Digitalisierungstreiber. Wir haben gelernt, Online-Tools einzusetzen». Dies sei effizienter, auch in der Zusammenarbeit mit Kunden und Lieferanten. Ganz ersetzen könne eine Online-Präsentation den Kundenbesuch allerdings nicht.

Unter dem Strich verblieb für die Plaston Gruppe ein operativer Gewinn auf Stufe EBITDA von 11.5 Mio. CHF. Mit einem EBIT von 7.6 Mio. CHF bei einer Marge von 8,8% war das Geschäftsjahr 2020/21 rekordverdächtig. Auch die Eigenkapitalquote ist mit 63,4% stabil.

Nachfrage bleibt 2021 auf hohem Niveau

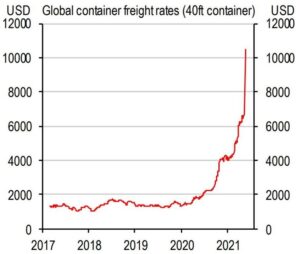

Im gleichen Tempo wird es wohl in diesem Jahr nicht weitergehen. Hansruedi Lanker machen derzeit die Schwierigkeiten in der Lieferkette Sorgen. «Wir sind auf der Nachfrageseite gut unterwegs», so der Finanzchef der Unternehmensgruppe. Doch die gute Nachfragesituation werde gebremst. Die Transportkosten seien in den letzten Wochen «durch die Decke» gegangen. Statt wie normalerweise 2'000 bis 3'000 USD koste ein Container von China in die USA aktuell bis zu 25'000 USD, sofern er überhaupt verfügbar sei, berichtet Lanker. Da ein grosser Teil der Produkte von Boneco in China produziert und von dort aus in die USA und nach Europa verschifft werden muss, wird Plaston mit höheren Transportkosten direkt belastet. Auch im Bereich der Verpackungen machen sich die höheren Frachtraten bemerkbar: Ein Teil der Kunststoffkoffer für Elektrogeräte wird in China produziert, da auch die Plaston-Kunden ihre Geräte in China produzieren. Die fertig verpackten Geräte gehen dann auf den Seeweg nach Europa.

Zölle, Frachtraten und Rohmaterialpreise dämpfen

Wie lange es dauern wird, bis sich die Frachtpreise wieder normalisieren, kann Lanker nicht sagen. Ihn beschäftigen derzeit zudem die Importzölle für chinesische Produkte in den USA, die 25% betragen. Hinzu kommen höhere Rohmaterialpreise insbesondere für Kunststoffgranulat und auch Lieferengpässe bei Elektronikkomponenten für die Luftbehandlungsgeräte.

Angesichts dieser Vielzahl an Unsicherheiten möchte Lanker auch keine Angaben zu den Zielen für das aktuelle Geschäftsjahr machen. Ein Umsatzwachstum im einstelligen Prozentbereich erachtet er allerdings als realistisch. Bei der EBIT-Marge gibt er sich jedoch bedeckt: «Wenn die Importzölle in den USA wegfallen und wir sogar Rückzahlungen erhalten, hat dies einen direkten Einfluss auf das EBIT», erklärt er.

Zumindest in Sachen Dividende müssen sich die Aktionäre keine grossen Sorgen machen. Für 2020/21 sollen nun 150 CHF je Aktie ausgeschüttet werden. Die Generalversammlung findet am 18. August statt. Gemäss der Dividendenpolitik von Plaston wird jeweils ein Drittel des Reingewinns ausgeschüttet.

Fazit

Die Plaston Gruppe hat eines der bestens Geschäftsjahre in ihrer Firmengeschichte hinter sich. Ganz überraschend kam dies allerdings nicht, da das Management schon Ende 2020 auf die gute Auftragslage hingewiesen hat. Für die Plaston-Aktionäre ist dies erfreulich, denn in den vergangenen Jahren sorgten immer wieder Sondersituationen, wie beispielsweise der starke Schweizerfranken oder ein drastischer Anstieg der Rohmaterialpreise, für negative Effekte. Letztere können heute zeitnah an die Kunden weitergegeben werden. Erfreulich ist auch, dass Boneco nicht zuletzt dank der Akquisition in den USA wieder den Wachstumspfad eingeschlagen hat.

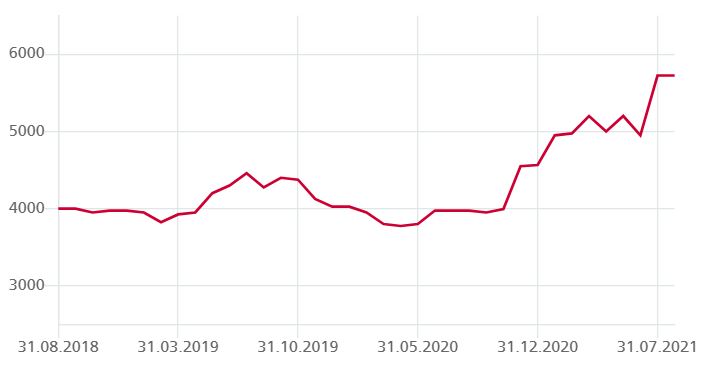

Der Aktienkurs auf OTC-X hat bereits auf den guten Jahresabschluss reagiert und seit Jahresbeginn um 25,4% auf 5750 CHF zugelegt. Gemessen an den 2020/21er Zahlen sind die Aktien mit einem Kurs-/Gewinnverhältnis von knapp 12 und einem Kurs/Buchwert-Verhältnis von 1 nicht zu teuer. Auch die Dividendenrendite von 2,6% stimmt, wobei es Plaston schaffen muss, im laufenden Geschäftsjahr das Ergebnis zu egalisieren und wiederum eine Ausschüttung in gleicher Höhe vornehmen zu können. Dies wird angesichts der Herausforderungen im Zusammenhang mit den Transportkosten und den aktuellen Schwierigkeiten in der Lieferkette nicht leicht. Sofern sich diese Situation ändert, dürfte sich das positiv in den Zahlen niederschlagen. Mittelfristig ist daher durchaus ein weiterer moderater Kursanstieg zu erwarten.