Der Albin Kistler Aktien Small & Mid Cap Schweiz verfolgt das Ziel, den SPI Extra Index (SPIEX) über einen ganzen Börsenzyklus hinweg zu übertreffen. Der Fonds wurde 2016 aufgelegt, investiert aktiv und mit langem Anlagehorizont. Er verfolgt dabei die Philosophie, nur in Firmen zu investieren, die eine hohe Qualität im Management, in der Bilanz und im Geschäftsmodell aufweisen und deren Aktien angemessen bewertet sind. Im Unterschied zu vielen Anlagefonds werden die Investitionsentscheide im Team gefällt. Das 6-köpfige SMC-Anlagegremium wird dabei von insgesamt 20 Analysten unterstützt.

Tobias Hochstrasser (35) und Raffael Frauenfelder (31) verantworten als Portfoliomanager den Albin Kistler Aktien Small & Mid Cap Schweiz Fonds. Hochstrasser war Anlagestratege bei der UBS, bevor er 2017 bei Albin Kistler einstieg. Frauenfelder war als Finanzanalyst bei der VZ Asset Management tätig und stiess ebenfalls 2017 zu Albin Kistler.

Herr Frauenfelder, Herr Hochstrasser, Ihre Benchmark ist der SPIEX. Jetzt liegt Ihr Fonds drei Jahren nach Lancierung Ende Juli 2019 um 7 Prozentpunkte unter der Benchmark. Was sind die Gründe für diese Performance?

Tobias Hochstrasser: Die ersten 6 Monate waren herausfordernd. In dieser Phase entstand auch die erwähnte Underperformance. Albin Kistler verfolgt in seinen Vermögensverwaltungsmandaten traditionell einen langfristig orientierten Anlageansatz. Unser Small und Mid Cap Fonds hingegen wird relativ gemessen. Kurz, wir mussten uns zu Beginn noch etwas an die den Index dominierenden Unternehmen gewöhnen. Klammert man die ersten 6 Monate dieser Aufbauphase mit einem sehr hohen Active Share im Fonds aus, liegen wir nach Kosten auf der Benchmark. Wir sind auf Kurs.

Das Jahr 2018 hat Ihnen, wie auch den meisten anderen Anlegern, gründlich die Performance verhagelt. Haben Sie im Rückblick alles richtig gemacht? Oder gibt es Positionen, von denen Sie sich früher getrennt hätten oder die Sie besser gehalten hätten, wenn Sie vorausgesehen hätten, was da am Ende des Jahres 2018 auf Sie zukommt?

Tobias Hochstrasser: Alles richtig zu machen, ist beinahe unmöglich. Und im Rückspiegel betrachtet findet man immer etwas, das man hätte anders machen können. Da wir qualitativ hochwertige Firmen mit grosser Innovationskraft und marktführenden Produkten bevorzugen, haben wir beispielsweise in der Industrie ein höheres Gewicht als unsere Benchmark. Dieses hätte man bestimmt etwas reduziert, hätte man die Marktschwankungen Ende 2018 vorausgesehen. Nichtsdestotrotz, wir verfolgen einen langfristigen Ansatz, und darum lassen wir uns von temporären Rückschlägen nicht aus der Ruhe bringen. Unser wertorientierter Anlageansatz hat uns letztes Jahr eine markante Outperformance zum Benchmark beschert. Wir sind zufrieden mit dem Resultat.

Der Fonds ist mit 21 Mio. CHF eher klein. Sind in 2018 Anteile abgeflossen und konnten Sie die in 2019 wieder reinholen?

Raffael Frauenfelder: Die Grösse des Fonds stand für uns bisher nicht im Zentrum. Es handelt sich um einen Fonds für qualifizierte Investoren, und wir haben diesen bis anhin nicht aktiv vermarktet. Es sollten erst ein Leistungsausweis aufgebaut und Erfahrungen gesammelt werden, wie sich unsere Analyseexpertise im Bereich klein- und mittelkapitalisierter Firmen in einem solchen Gefäss umsetzen lässt. Wir denken hierbei sehr langfristig. In 2018 hatten wir rund CHF 2.5 Mio. und in 2019 (Stand 30.07.2019) rund CHF 1.5 Mio. positive Nettomittelflüsse.

Sie schreiben, dass die Analystenabdeckung gerade bei Small Caps ungenügend sei und Sie daher einen eigenen Research verfolgen. Wie gehen Sie da vor?

Raffael Frauenfelder: Albin Kistler investiert viel in die Analysetätigkeit. Mit der Analyse von Unternehmen beschäftigen sich 20 Mitarbeiter, die jeweils eine Sektorverantwortung haben. Basierend auf unserer Anlagephilosophie durchforsten wir das Universum, vornehmlich Firmen in Industriestaaten, auf der Suche nach Branchenführern mit hoher Innovationskraft, soliden Bilanzen, gutem Wachstumspotenzial und starkem Management. Neben der Bewertung von quantitativen Kriterien spielen diese qualitativen Kriterien bei uns eine sehr wichtige Rolle. Nur wenn die Qualität eines Unternehmens stimmt und die Bewertung angemessen ist, wird investiert.

Research ist eine relativ kostenintensive Tätigkeit. Inwiefern können Sie Ihre Ergebnisse auch Dritten zur Verfügung stellen?

Raffael Frauenfelder: Das von Albin Kistler erstellte Research ist nur für unsere Kunden in Form unserer Vermögensverwaltungsmandate und unserer Fonds inklusive dem Small- und Mid-Cap-Fonds zugänglich. Wir stellen die Ergebnisse unserer Finanzanalyse keinen Dritten zur Verfügung, weder kostenlos noch gegen Bezahlung.

Kommen wir zu einzelnen Titeln: Eines Ihrer Schwergewichte ist Lindt & Sprüngli mit über 7,5% Fondsanteil. Vor einigen Monaten lag der Fondsanteil noch bei 6,7%. Die Aktie verlor um über 17% im zweiten Halbjahr 2018, mittlerweilen hat sie sich wieder auf über 80‘000 CHF erholt. Wie gross ist Ihr Vertrauen in dieses Unternehmen? Von welchem Kursverlauf gehen Sie in 2019 aus?

Tobias Hochstrasser: Lindt & Sprüngli wurde nach der Übernahme von Russell Stover im Jahr 2014 von strukturellen Veränderungen im US-amerikanischen Schokolademarkt negativ überrascht. Aufgrund der Wichtigkeit dieser Region für das Unternehmen entwickelte sich eine gewisse Verwundbarkeit am Aktienmarkt, wie im turbulenten zweiten Halbjahr 2018 beobachtet werden konnte. Dass wir aufgrund der herausragenden Qualität von Lindt & Sprüngli auch in dieser Zeit weiterhin an der Investition festgehalten haben, sollte sich nun auszahlen, nachdem für das erste Halbjahr 2019 erstmals wieder stark positiv überraschende Ergebnisse für die USA rapportiert wurden. Dieser Impuls lässt uns auf einen weiteren positiven Kursverlauf im Vergleich zum Gesamtmarkt hoffen. Kurz, unser Vertrauen ins Management sowie in das Geschäftsmodell ist ungebrochen hoch.

Sonova, Schindler, Partners Group – Schwergewichte im Index SPIEX haben Sie im Fonds übergewichtet. Was schätzen Sie an diesen drei Werten?

Raffael Frauenfelder: Bei Sonova hatten wir lange eine deutliche Übergewichtung, welche wir aber aufgrund der sehr positiven Kursentwicklung vor kurzem reduziert haben. Die Qualität der Firma ist unverändert erstklassig. Wir schätzen die Arbeit des neuen CEO sehr, und die Ertragskraft ist hoch. Wir sind der Meinung, dass die neue Produkteplattform einen technologischen Vorsprung gegenüber der Konkurrenz darstellt und damit das Wachstum beschleunigen dürfte. Wir glauben aber, dass die aktuelle Bewertung bereits vieles vorwegnimmt.

Schindler finden wir aufgrund des hohen Anteils an Servicegeschäft sowie der globalen Präsenz attraktiv. Der Trend der Urbanisierung und des verdichteten Bauens stützt den Geschäftsverlauf. Auch die vielerorts nötigen Investitionen in den Ausbau resp. die Erneuerung von Infrastruktur lässt auf einen guten Geschäftsgang schliessen. Wir sind gegenüber der Benchmark neutral positioniert, wenn man das Gewicht des PS und der Namenaktie addiert. Für eine klare Übergewichtung ist uns die Bewertung noch zu hoch. Die hohe Qualität der Firma veranlasste uns jedoch früh, eine neutrale Gewichtung einzunehmen.

Partners Group mögen wir sehr. Das Geschäftsmodell sowie die Unternehmensführung sind herausragend. Wir sehen, dass die Anlageklassen Private Equity, Private Infrastructure etc. aufgrund des Anlagenotstandes und dem Tiefstzinsumfeld weiterhin stark gesucht sind. Und wir glauben, dies wird sich in absehbarer Zeit nicht ändern. Partners Group profitiert von diesem Umfeld. Dass die Erträge auf längere Frist äusserst planbar sind, ist dabei ein entscheidender Faktor, der stark zur Attraktivität der Aktie beiträgt. Zudem gibt es im Finanzsektor für uns nur wenige Alternativen.

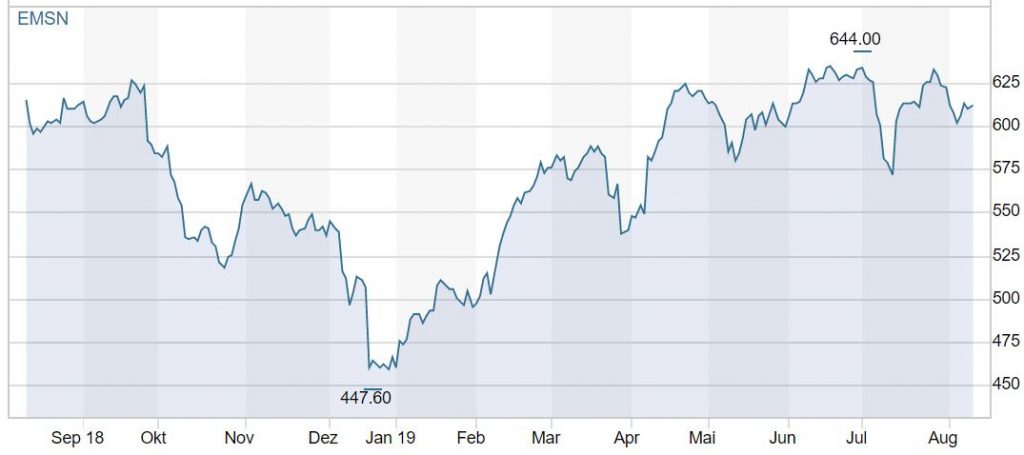

Im Gegensatz zu anderen Fonds und auch zur Benchmark haben Sie EMS-Chemie deutlich übergewichtet. Was ist das Interessante an diesem Unternehmen? Welche Perspektiven sehen Sie hier?

Tobias Hochstrasser: Unseres Erachtens bietet die Firma eine fast beispiellose Qualität. Obschon die Abnehmerbranchen von EMS als nicht einfach einzustufen sind, schafft es die Firma immer wieder, nicht nur die Volumen, sondern auch die Preise zu steigern. Dies liegt an der hohen Innovationskraft und der klaren Strategie, welche das Management um CEO Martullo-Blocher minutiös verfolgt. Der Ersatz von Metallteilen durch leichtere Kunststoffe wird durch die Elektromobilität und die ambitiösen Emissionsziele für die Autoindustrie weiter andauern. EMS ist ein grosser Profiteur dieser Entwicklung.

Freude dürfte Ihnen das Engagement bei Belimo bereiten. Der Weltmarktführer in Antriebs- und Ventiltechnologie für Heizung, Lüftung und Klima aus Hinwil hat steile Kursavancen im ersten Halbjahr 2019 hinter sich. Sind wir hier auf einem Level, wo Sie an Gewinnmitnahmen denken?

Raffael Frauenfelder: Wir haben Gewinnmitnahmen getätigt, aber eine markante Reduktion der Übergewichtung oder gar einen Verkauf der Position schliessen wir auf diesen Kurslevels aus. Wie in der Frage schon erwähnt, ist Belimo Weltmarktführer in einem Bereich, der ebenfalls von globalen Megatrends – der Gebäudeautomatisierung und der Reduktion des Energieverbrauchs in Gebäuden – profitiert. Kurz, Belimo kombiniert eine hohe Qualität mit überdurchschnittlichen Wachstumsperspektiven und bleibt damit eine Kernanlage.

Wie halten Sie es mit Stadler Rail? Konnten Sie sich wie gewünscht beim IPO eindecken?

Raffael Frauenfelder: Natürlich haben wir uns diesen Börsengang genau angeschaut. Wie von uns erwartet war er jedoch um ein Vielfaches überzeichnet, und die Zuteilung an die Investoren war mit 8-12% sehr tief. Wir haben Zweifel, dass die abgegebenen Umsatzziele langfristig eingehalten werden können. Über die Aufträge zu verfügen ist das eine, die Kapazitäten aber so rasch auszubauen, um diese auch fristgerecht abzuschliessen und dabei die Margen zu halten oder sogar auszubauen, ist keine einfache Aufgabe. Die Stimmung um die Kotierung war zudem sehr euphorisch. Wir haben daher bewusst auf eine Partizipation verzichtet.

Könnten Sie sich als Investor in Small und Mid Caps auch vorstellen, in Werte zu investieren, die auf OTC-X gehandelt werden, wenn die entsprechende Liquidität vorhanden ist? Oder wäre das vom Research her zu aufwendig?

Tobias Hochstrasser: Aktuell halten wir mit WWZ eine solche Position. Wie Sie andeuten, ist die Liquidität entscheidend. Mit unserem aktuellen Fondsvolumen sind solche Engagements denkbar, sollten wir attraktive Aktien in diesem Segment finden, so werden wir in einem überschaubaren Ausmass investieren.

Von welcher Performance Ihres Fonds gehen Sie in 2019 aus?

Tobias Hochstrasser: Prognosen zur Performance sind sehr schwierig. Wir gehen davon aus, dass der weitere Jahresverlauf nicht mehr so ruhig bleiben wird wie bis anhin. Die Ergebnissaison zeigt, dass einige Branchen vermehrt mit der sich abkühlenden Wirtschaft zu kämpfen haben. Zudem lässt sich nicht abschätzen, welche Auswirkungen die Verschärfung des Handelskonflikts auf die Gesamtwirtschaft haben wird.

Herr Frauenfelder, Herr Hochstrasser, vielen Dank für dieses Gespräch.