Das Walliser Sprengstoff- und Feinchemieunternehmen SSE Group erzielte im Jahr seines 125. Jubiläums einen konsolidierten Umsatz von 130 Mio. CHF. Auch wenn der Umsatz währungsbedingt um 2,2% unter dem Vorjahreswert lag, konnte der Reingewinn um über 70% auf 1.8 Mio. CHF gesteigert werden. Die Aktionäre sollen daran in Form einer Dividende von 70 CHF pro Aktie partizipieren. Gleichzeitig zeigte sich die SSE Group in einer Medienmitteilung für das laufende Geschäftsjahr trotz der Corona-Krise zuversichtlich.

Sprengstoffgeschäft in Mitteleuropa erfreulich

Die Geschäftstätigkeit der SSE Group ist in die Sparten «zivile Sprengstoffe» und «Feinchemie» unterteilt. Das Sprengstoffgeschäft macht mit rund 90% den Mammutanteil an den Geschäftsaktivitäten aus. 2019 habe sich die Dienstleistung «Bohren und Sprengen» vor allem in Deutschland, Polen und in der Tschechischen Republik erfreulich entwickelt, heisst es in der Mitteilung. Diese Märkte generierten über 60% des Umsatzes. Während sich auch die Produktion und der Export von zivilem Sprengstoff am Standort Gamsen im Oberwallis und im deutschen Würgendorf positiv entwickelt hätten, seien die Märkte Skandinavien und Balkan weniger erfolgreich gewesen. «Unsere Positionierung als Dienstleister erlaubt es unserer Gruppe heute, ein Hauptakteur in unseren Märkten zu sein», wird Geschäftsführer Gilles de Preux in der Mitteilung zitiert. Somit sei die SSE Group im Hinblick auf eine mögliche Konsolidierung des Marktes gut positioniert, so de Preux weiter.

Investitionen in die Feinchemie geplant

Stabil geblieben sei 2019 auch der Absatz bei Valsynthese, der Feinchemie-Sparte des Unternehmens. Konkrete Angaben zum Umsatz dieser Sparte machte das Unternehmen nicht. Allerdings weist die SSE Group darauf hin, dass in den kommenden drei Jahren 6 Mio. CHF in die Valsynthese investiert werden sollen. Zusätzlich zu den Kompetenzen Nitrierung und Phosgenierung wolle sich das Unternehmen auch in der Hydrierung profilieren, so SSE weiter. Ein neues Projekt soll dabei den Standort Gamsen stärken.

EBITDA-Marge steigt auf 7,7% an

2019 gelang es der Unternehmensgruppe, das Betriebsergebnis vor Abschreibungen (EBITDA) weiter auf 10.0 Mio. CHF oder 7,7% des Umsatzes zu steigern. Im Vorjahr lag die Marge nur bei 7,3%. Das Nettoergebnis legte 2019 um rund 70% auf 1.8 Mio. CHF zu. «Die SSE Group profitiert von ihren strategischen Entscheidungen», so kommentiert Daniel Antille, Delegierter des Verwaltungsrats, die Geschäftsentwicklung in 2019.

An der Generalversammlung vom 26. Juni, die ohne physische Präsenz der Aktionäre stattfinden wird, sollen die Aktionäre der Ausschüttung einer Dividende von 70 CHF je Aktie (Vorjahr: 70 CHF zzgl. 12.50 CHF Jubiläumsdividende) zustimmen. Ausserdem soll Dr. Markus Scheller als Nachfolger für Rebecca Guntern Flückiger in den Verwaltungsrat gewählt werden.

Abschwächung der Exporte wegen Krise erwartet

Für das laufend Geschäftsjahr kündigte das Unternehmen eine «gewisse Stabilität» der Aktivitäten an. Dies trotz der Unsicherheiten im Zusammenhang mit der Gesundheits- und Wirtschaftskrise. «Wir erwarten eine gewisse Abschwächung unserer Exporte, welche jedoch ohne grosse Schwierigkeiten absorbiert werden können», heisst es in der Medienmitteilung. Das erste Quartal sei nur leicht durch die Krise belastet worden.

Fazit

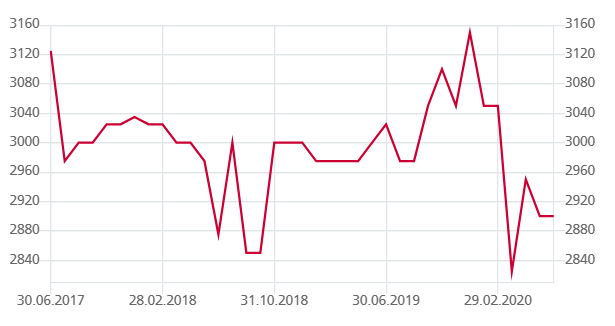

Die SSE Gruppe konnte im letzten Jahr ihren Turnaround nicht nur bestätigen, sondern nochmals die Margen verbessern. Mit einer EBITDA-Marge von 7,7% kann sie nun fast an frühere Jahre anknüpfen. Offenbar zahlt sich die Vorwärtsstrategie des Unternehmens mit den Zukäufen im Ausland aus. Bei Kursen um die 2’900 CHF, die zuletzt auf OTC-X für eine Aktie bezahlt wurden, sind die Titel mit einem Kurs-/Gewinn-Verhältnis von 38 und einem Kurs-/Buchwert-Verhältnis von 1,7 auf den ersten Blick nicht günstig bewertet. Allerdings dürften in der Bilanz einige stille Reserven stecken, welche im Anlagevermögen der Gesellschaft und auch bei den Rückstellungen zu finden sind. Die Dividendenrendite ist mit 2,4% zwar nicht üppig, aber im aktuellen Tiefzinsumfeld als attraktiv zu bezeichnen.

Für das laufende Geschäftsjahr ist allein schon aufgrund der Corona-Krise im besten Fall mit einer stabilen Entwicklung zu rechnen. Sofern sich die Wachstumspläne in der Feinchemie umsetzen lassen, könnte dieser Bereich eines Tages verselbständigt werden. Grosse Kurssprünge sind kurzfristig nicht zu erwarten. Dennoch erscheint die Aktie bei Kursen um die 2’900 CHF gerade für Value Investoren mit Blick auf die starke Substanz des Unternehmens nicht zu teuer.