„Jene, die sich nicht an die Vergangenheit erinnern, sind dazu verdammt, sie zu wiederholen.“ Benjamin Graham, 1894-1976, Ökonom und Begründer der wissenschaftlichen Wertpapieranalyse.

Es ist kein Geheimnis, die US-Börse boomt und boomt. Doch an den anderen Kapitalmärkten, in Europa, Asien und insbesondere in den Emerging Markets, sehen wir bestenfalls Stagnation, wenn nicht Korrekturen oder gar regelrechte Krisen. Das ist der Kern von Trumponomics und bleibt der Anlegerschaft somit zumindest vorläufig erhalten. Ein vertiefter Blick auf die Gewinner und Verlierer in einer globalen „Relative Stärke“-Analyse offenbart Erstaunliches und gibt Indikationen für das weitere Kurs- und Preisgeschehen an den internationalen Finanzmärkten.

US- und Schweizer Aktien steigen, alle anderen nicht

Wenn auch bei den global aktiven Investoren weiterhin das Gefühl überwiegt, dass sich die Hausse fortsetzt, so ist dies, nüchtern betrachtet, ein Trugschluss – von den Aktienmärkten in den USA und der Schweiz einmal abgesehen. Ob DAX, FTSE 100, Straits Times Index in Singapur oder Shanghai Composite, die Vorzeichen der Performancezahlen sind rot bis tiefrot. Bei den Währungen ist das Bild ähnlich: Nur USD und Schweizer Franken steigen, alle anderen verlieren. Bei den Rohstoffen gibt es dagegen nur einen Gewinner: Öl. Die Industriemetalle und auch die Edelmetalle fallen.

Relative Stärke als Indikator

Während die meisten Analysemethoden im Grunde ein Blick nach hinten sind, vermag die Betrachtung von relativer Stärke und Schwäche in den Märkten Trendwenden und -persistenzen anzuzeigen sowie laufende Favoritenwechsel früh aufzuspüren. Mit Stichtag 12. September hat das Analyseteam von Bank of America Merrill Lynch die globalen Anlageklassen, wichtige Börsen und Sektoren daraufhin untersucht, wie weit die aktuellen Preise bzw. Kurse von ihrer eigenen gleitenden 200-Tages-Linie entfernt sind.

Demnach liegen US-Aktien um 6% über ihrem 200-Tages-Durchschnitt. Auf zweiter Position folgen Schweizer Aktien mit 2,4%, vor Mexiko-Aktien mit 1,5%. Eine deutliche relative Schwäche weisen dagegen deutsche Aktien mit -6,3%, italienische mit -7,7% und koreanische mit -9,6% auf. Tiefrot wird es in China mit -15,4%, Brasilien mit -18,9%, Südafrika mit -20% und Türkei mit -40,5%.

Auch bei der Betrachtung nach Anlageklassen ist das Bild klar: Öl liegt um 7% über dem gleitenden 200-Tages Durchschnitt, gefolgt von US-Aktien mit 6% und dem USD mit 2,4%. Bonds liegen mit zu 3% unter ihrer jeweiligen Durchschnittslinie, danach beginnt es kritisch zu werden: europäische Aktien -3,2%, japanische Aktien -4,3%, Gold -6,3%, Industriemetalle -9,5% und Emerging Market Aktien -10,4%.

Eine US-zentrische Hausse

Wie man es auch betrachten will, die Hausse ist auf die amerikanischen Märkte konzentriert, und was sonst an den globalen Börsen geschieht, ist davon oder von der amerikanischen Politik bestimmt. Die Schweiz als ungleich kleinerer sicherer Hafen profitiert ebenfalls durch Zuflüsse und hebt sich bei der Performance wohltuend von den anderen europäischen Märkten ab.

„America first“ weckt „animal spirits“

Der Trump-Slogan „America first“ trifft bei der Relative-Stärke-Betrachtung und auch bei den nackten Performancezahlen vollumfänglich zu. Und ja, die Wirtschaft brummt mit aktuellen Wachstumsraten von über 4%. Die Steuern wurden gesenkt, die Regulierung gelockert. Laut Robert Shiller sind dadurch die „animal spirits“ geweckt worden, was die psychologische Komponente der Hausse erklären kann. Daher könnten die Bewertungen der Aktien noch weiter steigen, wenn auch die CAPE-Ratio mit über 30x schon hoch liege. Im Jahr 2000 habe der Wert erst 45x erreicht, bevor er danach kollabiert sei.

Trendpersistenz bis auf Weiteres

Wie die Dinge nun liegen, mit einem eskalierenden Handels- und Zollstreit, vor allem zwischen den USA und China, ist zunächst von einer Fortsetzung der Trends, wie sie sich in der Relative-Stärke-Analyse sogar mit Beschleunigungstendenzen abzeichnet, auszugehen. Vielleicht nicht in jedem einzelnen Fall, aber mit Blick auf das grosse Ganze. Man muss als Investor schon so risikofreudig und -erfahren sein wie Mark Möbius, der lange den Templeton Growth Fund gemanaged hat, um nun türkische Aktien zu kaufen, denn ein Ende der Krise ist nicht in Sicht. Mit sehr langem Horizont kann dennoch der Value-Aspekt in Einzelfällen gerechtfertigt sein.

Das grosse Kapital wird nichtsdestotrotz trendfolgend in die USA fliessen. Anlage- und Fluchtkapital. Dazu kommen die Deckungskäufe von USD von allen, die in USD verschuldet sind, um ihre Zins- und Tilgungszahlungen leisten zu können. Die Währungsreserven der Staaten sind nach den Erfahrungen mit früheren Krisen meist ausreichend, doch die Unternehmen, die hohe USD-Verbindlichkeiten aufweisen und nur lokale Einnahmen haben, stehen nackt und ohne Schirm im Regen.

Zombie-Banken und -Unternehmen

Der so entstehende Gegenwind und die von den USA ausgehende Zinswende werden zunehmend die Zombie-Banken und -Unternehmen exponieren, die nur aufgrund des künstlich langfristig tiefen Zinsumfeldes noch nicht insolvent sind. Die relevanten Staaten stehen allerdings wie Italien mit seiner Verschuldung in Höhe von 130% des BSP mit dem Rücken zur Wand und sind kaum in der Lage, die Zombie-Banken umfassend zu rekapitalisieren.

In China geht es jedoch um mehr. Die weltpolitischen Ambitionen sind gross, und ein Scheitern des ökonomischen „grossen Sprungs nach vorn“, wie er sich in der jüngeren Geschichte manifestiert, wird um jeden Preis vermieden werden. Dabei ist nicht zu erwarten, dass der Handelskonflikt, den Trump zugespitzt hat, dazu führt, dass die chinesische Führung klein beigibt. In der Konsequenz bedeutet das, dass Trump Zölle auf alle chinesische Importe einführen wird, was Waren und Dienstleistungen in Höhe von ca. 500 Mrd. USD betrifft.

Wie schlägt China zurück?

Die Möglichkeiten, die USA zu schwächen, sind indes nicht zu unterschätzen. China ist neben Japan der grösste ausländische Eigner von US-Staatsanleihen. Ein ungeordneter Verkauf wäre zwar dumm und auch für den Verkäufer schädlich, doch mit geeignetem Timing und strategisch eingesetzt könnten solche Anleiheverkäufe durchaus beträchtlichen Schaden anrichten.

Staatsverschuldung eskaliert

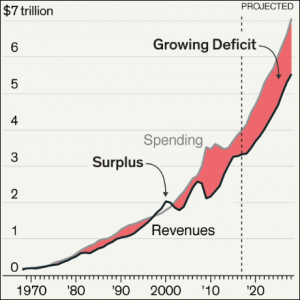

Denn, was den meisten Marktbeobachtern und -kommentatoren scheinbar entgeht, die exorbitante Steigerung der US-Staatsverschuldung unter Trump, haben die Chinesen bestimmt fest im Blick. Da in den USA Staatsanleihen auch von anderen Institutionen gehalten werden, wie beispielsweise der Fed, geht in die übliche Berechnung der Staatsverschuldung nur „debt held by the public“ ein. Die Quote im Verhältnis zum BSP hatte 1945 bei über 100% ihren Gipfel erreicht. Das Tief wurde 1973 vor dem ersten Ölschock im niedrigen 20er Bereich markiert. Bill Clinton gelang erstmals eine Reduktion. Noch 2010 lag die Quote komfortabel bei 61%, doch im September 2018 liegt sie bei 78%! Und das Schlimmste kommt erst noch.

Budgetdefizite explodieren

Die Steuergeschenke von Trump sind nicht gegenfinanziert und mit Kostensenkungen und Einsparungen nicht wettzumachen. Folge: Das Defizit steigt. Beschleunigt wird die mittelfristige Entwicklung durch demografische Faktoren. Die geburtenstarke Babyboomer-Generation steht am Beginn des Pensionsalters, wodurch die Einnahmen weiter abbrechen und die Ausgaben steigen. Es ist ziemlich dramatisch. Nach realistischen Projektionen des Congressional Budget Office (CBO) wird die Quote bis in 10 Jahren 96% erreichen. Dabei sind noch nicht einmal die erforderlichen und von Trump bei der Wahl versprochenen Investitionen in die amerikanische Infrastruktur berücksichtigt, die nach Ansicht der US-Ingenieursvereinigung mindestens 1’400 Mrd. USD ausmachen sollen. Auch Naturkatastrophen, Kriege und manches mehr ist nicht berücksichtigt. Auf den einzelnen Steuerzahler umgerechnet beträgt die aktuelle Staatsverschuldung 164’000 USD. In 10 Jahren werden es nach der Projektion 250’000 USD sein.

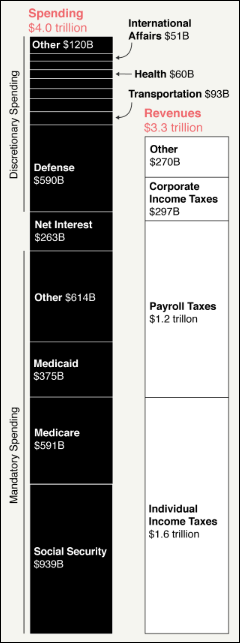

Das heisst, dass die USA langfristig davon abhängig sind, ihre Schuldtitel auch verkaufen zu können. Wenn wichtige Käufer wie China und die Länder der Einflusssphäre keine US-Bonds mehr kaufen und sogar verkaufen – wenn es am meisten schmerzt –, wird es Probleme geben. 2017 lag das US-Defizit bei 650 Mrd. USD, 4 Billionen USD Ausgaben und 3.3 Billionen USD Einnahmen.

2018 könnte das Defizit bereits bei 1 Bio. USD liegen. Für die nächsten 10 Jahre rechnet das CBO mit einem nominalen Wachstum von 4% und einem realen von 1,7% pro Jahr, was 2,3% Inflation impliziert. Doch die Budgetdefizite werden jährlich um 4,9% zunehmen, so die CBO-Prognose, so dass sich das Defizit kontinuierlich ausweitet – eine Zeitbombe. Andere Prognosen sind weniger optimistisch.

Es spricht nicht gerade für die Intelligenz der Investment Industrie, solche längerfristigen Entwicklungen einfach auszublenden. Welcher Käufer von US-Staatsanleihen bedenkt heute schon, dass die weniger als 3% Anleihe-Rendite kaum die Hälfte dessen ausmacht, was über das letzte halbe Jahrhundert der Durchschnitt war? Das gilt fast noch mehr für die Aktienkäufer, denn wenn die Anleiherenditen höher klettern, wird auch die Konkurrenz vs. Dividendentitel zunehmend zugunsten der Anleihen entschieden, zudem muss bei der Aktienbewertung ein höherer Diskontsatz angesetzt werden, was den Gegenwartswert zukünftiger Cashflows reduziert.

Kritische Faktoren für die Fortsetzung des Bullenmarktes

Dennoch, der Aufwärtstrend an den US-Börsen ist intakt, und solange mehr Käufer als Verkäufer am Markt sind, wird sich nichts ändern. Allerdings könnten Störfeuer aus ganz verschiedenen Richtungen kommen. Das Approval Rating von Trump ist nach 20 Monaten im Amt bei einem schlechten Wert von unter 40% angekommen. Wenn im November die Mid-Term-Wahlen so ausgehen, wie es sich aktuell abzeichnet, werden die Demokraten die Mehrheit im Kongress erhalten. Das wird zu einer Situation führen, in der Trump seine Politik nicht mehr ohne Weiteres umsetzen kann, vor allem, was budgetäre Entscheidungen anbelangt. Die Chancen für ein Amtsenthebungsverfahren steigen dann ebenfalls.

Denn es wird allmählich brisanter für Trump. Mit Paul Manafort ist nun der fünfte ehemalige Trump-Mitarbeiter umgefallen, nachdem er angeklagt wurde, und kooperiert jetzt mit Sonderermittler Mueller. Trotz Trumps Schmutzkampagne gegen Mueller findet der mit 55% eine hohe Zustimmung in der US-Bevölkerung.

Neue Bucherscheinungen über Trump

Das mag auch damit zusammenhängen, dass der Mythos Trump inzwischen durch zahlreiche Bücher und Enthüllungen schwer leidet. Wie von Trump selbst initiiert und praktiziert werden dabei allerlei Niederungen ausgelotet, die bisher nur schwerlich mit einem US-Präsidenten assoziiert wurden. Das fängt schon bei der Sprache an: der Nuklear-Deal mit Iran war „shitty“, praktisch täglich kommen „bullshit“ und „horseshit“ in Trumps Tweets oder Ausführungen zur Verwendung, gelegentlich auch „ripshit“, ein Wort, für das Dictionaries lieber keinen Eintrag vornehmen. Ganze Länder werden öffentlich als „shithole countries“ diffamiert, ein Wort, für das in vielen Sprachen keine geeignete Übersetzung gefunden werden konnte. Amtsvorgänger Obama wird von Trump dagegen als „weak dick“ bezeichnet.

Eine ähnliche Bezeichnung für Trump findet Stormy Daniels, die mit Trump eine längere Affäre hatte und nun ebenfalls ein Buch veröffentlicht hat. „It may have been the least impressive sex I’d ever had, but clearly, he didn’t share that opinion“, lautet ein bezeichnendes Zitat aus den Memoiren. Hervorzuheben unter den Buchpublikationen ist „Fear“ von Bob Woodward, der Anfang der 70er Jahre den „Watergate“-Fall aufdeckte.

Is the trend really your friend?

Mit den steigenden Notierungen bei US-Aktien und Bonds steigen auch die entsprechenden Risiken. Dennoch sieht es im Moment immer noch so aus, als ob die amerikanischen Kapitalmärkte „the best game in town“ bleiben, schon weil die Wirtschaftsdaten die Hausse untermauern, das Momentum stark ist und die meisten anderen Regionen mit beträchtlichen akuten Problemen behaftet sind. Diese Probleme werden durch Trumponomics blossgelegt und gezielt im Rahmen der „America first“-Politik zum eigenen Vorteil genutzt. Während Trump praktisch allein regiert, ist die EU zersplittert und weitgehend überfordert mit den ständigen Forderungen und Kurswechseln Trumps. Zusätzlich erweist sich der NATO-Schutzschirm aufgrund der divergierenden Interessen als fragwürdig. Der Streit mit China eskaliert zunehmend mit der aktuellen Entscheidung, weitere Produkte mit Zöllen zu belegen und die Rate zum Jahreswechsel von 10% auf 25% anzuheben. Kleinere Länder wie die US-Nachbarn Kanada und Mexiko haben dem schieren Gewicht der grössten Volkswirtschaft der Welt noch weniger entgegenzusetzen.

Wenn auch für den Moment alles dafür spricht, dass die US-Märkte weiter besser laufen als alle anderen, so sollten Investoren doch im Hinterkopf behalten, was Benjamin Graham über das Wesen der Börse sagte:

„Der Markt ist ein Pendel, das ewig zwischen übertriebenen Optimismus (was Aktien zu teuer macht) und unbegründetem Pessimismus (was Aktien zu billig macht) hin- und herschwingt. Der intelligente Investor ist ein Realist, der an Optimisten verkauft und von Pessimisten kauft.“