Die Zur-Rose-Gruppe hat ihre Bezugsrechtsemission abgeschlossen. Nach Abschluss des Bookbuilding-Verfahrens sei der Angebotspreis auf 93 CHF je Aktie festgelegt worden, teilte das Unternehmen am Donnerstag mit. Die Gruppe erwarte einen Bruttoertrag von 200 Mio. CHF und einen geschätzten Nettoertrag von rund 190 Mio. CHF. Mit der erfolgten Kapitalerhöhung sollen die Übernahme von Medpex sowie weitere organische Wachstumsinitiativen finanziert werden.

Insgesamt wurden über die Ausübung der Bezugsrechte 889’239 neue Aktien von bestehenden Aktionären gezeichnet. 1,26 Millionen neue Aktien wurden im Rahmen des öffentlichen Angebotes bei Investoren platziert. Dies entspricht einem Total von 2,15 Millionen Aktien.

Um die Bezugsrechtsemission erfolgreich abzuschliessen, musste die Zur-Rose-Gruppe nämlich den Kreis der Investoren über ein öffentliches Angebot sowie private Platzierungen erweitern. Die bestehenden Aktionäre hatten nur rund einen Drittel der angebotenen Aktien gezeichnet.

Das Aktienkapital werde sich durch die Kapitalerhöhung um 12.37 Mio. auf rund 48.13 Mio. CHF erhöhen, ging aus der Mitteilung weiter hervor. Eingeteilt ist es in 8,37 Millionen Namenaktien mit einem Nennwert von je 5.75 CHF.

Die Kotierung und der erste Handelstag der neuen Namenaktien an der Schweizer Börse SIX wurde auf den 3. Dezember 2018 angesetzt. Die Lieferung der neuen Namenaktien erfolge voraussichtlich am 4. Dezember, so das Unternehmen.

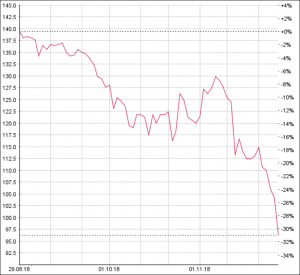

Die Aktie der Zur Rose Group ist an der SIX Swiss Exchange kotiert und notierte zuletzt bei 104.20 CHF.

ab/tt