Börsengänge sind ein ambivalentes Thema. Erst werden sie herbeigesehnt, dann gefeiert und oft auch verteufelt, wenn die Performance enttäuscht. Derzeit ist das IPO-Fenster in der Schweiz noch geschlossen. Seit Mai 2022 gab es nur den unkonventionellen Börsengang via SPAC der R&S Group. Auch 2020 gab es kein IPO in der Schweiz. Dennoch sind in der untersuchten 7-Jahresperiode insgesamt 21 IPOs erfolgt. Zeit für eine kritische Bilanz.

Die Primärfunktion der Börse ist die Kapitalbeschaffung für Unternehmen. Lebhafte Primärmärkte signalisieren auch eine gesunde Wirtschaft, Investitionsfreudigkeit und Innovationsgeist. Nicht zuletzt tragen sie auch ganz wesentlich zur Vermögensbildung der Bevölkerung bei. Wer frühzeitig in Coca-Cola, Nestlé, Amgen oder VAT investiert hat, braucht sich heute keine Sorgen über Kaufkraftverlust zu machen. Die Kunst besteht darin, die langfristig wirklich erfolgreichen Unternehmen auszuwählen und die mittelmässigen und schlechten zu ignorieren. Jede langfristige IPO-Statistik zeigt, dass nur die besten 10% bis 20% überdurchschnittliche Renditen bringen. Auf der anderen Seite verschwinden Börsenneulinge mitunter schnell wieder vom Kurszettel, beispielsweise durch Missmanagement, Regelverstösse oder Übernahmen.

21 Börsengänge in sieben Jahren

Das alles findet sich unter den 21 Börsengängen an der SIX während der Jahre 2017 bis 2023. Nicht berücksichtigt sind Listings ohne Kapitalerhöhung wie Wisekey sowie Zweitlistings oder GDRs wie die der chinesischen Emittenten. Die Zahlen in der Tabelle stammen aus dem ZKB IPO-Monitor QIV 2023. Die ZKB berechnet die «Rendite» als Summe der Kursperformance zum Emissionspreis plus zwischenzeitlich gezahlten Dividenden (Total Shareholder Return TSR) bereinigt um Kapitalmassnahmen. Vorneweg gesagt: 11 der 21 Börsengänge in der Zeitspanne seit 2017 weisen per Ende 2023 eine positive Rendite inklusive der Dividendenrückflüsse auf, 10 jedoch eine negative.

Galenica und Sensirion mit über 100% Rendite

Demnach erreichen zwei der IPOs seit 2017 eine Rendite von über 100%. Dies sind Galenica aus 2017 mit 121,8% sowie Sensirion aus 2018 mit 131,7%. Die Kursentwicklung zeigt bei Galenica nach oben. Die Dividende wurde stetig von 1.65 CHF auf 2.20 CHF erhöht. Bei Sensirion dagegen bewegt sich der aktuelle Kurs nur bei der Hälfte des Ende 2021 verzeichneten Hochs bei nahe 140 CHF. Die Market Cap beträgt 650 Mio. CHF. Die Zeichnung bei Sensirion war in der IPO-Analyse auf schweizeraktien.net empfohlen worden.

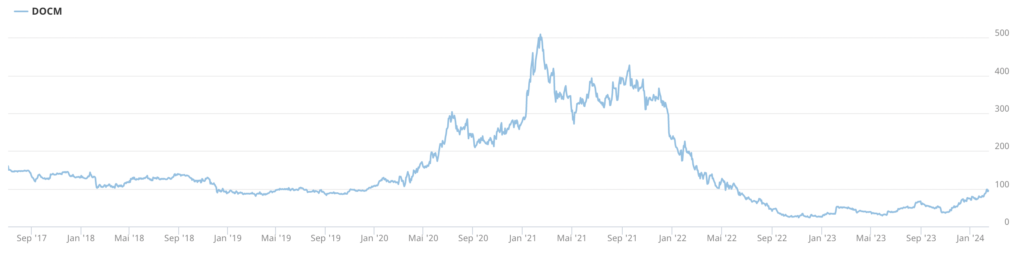

DocMorris mit Achterbahnfahrt

Ebenfalls dem Jahrgang 2017 entstammen Landis+Gyr sowie DocMorris, vormals Zur Rose. Diese Aktie zeigt überdeutlich, wie launisch und unberechenbar die Börse sein kann. Es handelt sich allerdings um einen Sonderfall, da die Aktie vor dem IPO an der SIX bereits lange Zeit auf OTC-X gehandelt wurde. Nach Jahren des Schattendaseins lebte die Zur-Rose-Aktie auf, als ein mögliches IPO die Fantasie beflügelte. Von 20 CHF kletterte die Aktie im Vorfeld des IPO bis in den Bereich 140 CHF. Das war dann auch der Emissionspreis. Zur Zeichnung war nicht geraten worden. Am ersten Handelstag poppte die Aktie noch auf 159.90 CHF, doch das war dann das Hoch bis zur Wiederentdeckung im Frühjahr des ersten Pandemie-Jahres 2020. Bis Februar 2021 wurden Kurse über 500 CHF erklommen, Banken überboten sich mit Kurszielanhebungen. Bis zum Jahreswechsel 2021/2022 ging es dann um 95% abwärts. Nach dem Verkauf des profitablen Schweiz-Geschäfts und dem letztlich doch noch gelungenen Start des E-Rezeptes in Deutschland hat sich der Kurs zuletzt wieder der 100 CHF-Marke angenähert. Die Performance zum Stichtag Ende 2023 fällt mit -47,3% für die Erstzeichner ernüchternd aus.

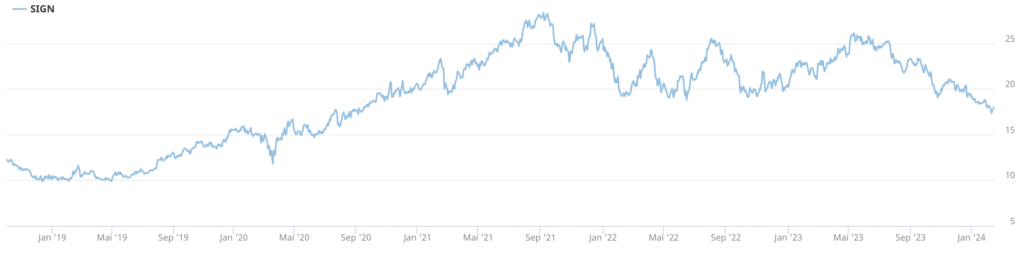

Landis+Gyr unter den Erwartungen

Landis+Gyr erreichte kurzzeitig ein Hoch bei über 100 CHF um den Jahreswechsel 2019/2020, dann jedoch sackte die Aktie ab und bewegt sich seit Jahren seitwärts. Der Kurs liegt leicht unter dem Emissionspreis, doch dank der konstant bezahlten, wenn auch fluktuierenden Dividende errechnet sich dennoch eine positive Gesamtrendite von immerhin 19,4%

IPO-Jahrgang 2018

Ausser Sensirion gingen 2018 auch Medartis, Spexis, SIG Combibloc, Klingelnberg und Fundamenta Real Estate an die Börse. Mit sechs IPOs war es der beste Jahrgang der jüngeren Geschichte. Das gilt auch für die Performance der Börsendebütanten. Medartis liegt per Ende 2023 mit 75% vorne, SIG Combibloc sogar mit 93,3%. Beide Aktien liegen deutlich unter ihren zwischenzeitlich verzeichneten Hochs, wobei der Geschäftsverlauf stetiges Wachstum zeigt. Die IPOs von Sensirion und SIG Combibloc waren auf schweizeraktien.net zur Zeichnung empfohlen worden. Medartis dagegen erschien beim IPO zu hoch bewertet.

Klingelnberg mit roter Laterne

Akzeptabel ist die Rendite mit 36,4% noch für Fundamenta-Real-Estate-Aktionäre, doch Klingelnberg liegt mit -67,4% deutlich im negativen Bereich. Schon beim IPO war auf schweizeraktienaktien.net darauf hingewiesen worden, dass traditionelle Maschinenbauer immer gerne am Ende eines Zyklus an die Börse gehen, weil sie dann auf eine Gewinnhistorie und eine positive Geschäftsentwicklung verweisen können, was sich in einer hohen IPO-Bewertung niederschlägt.

Spexis – Implosion auf Raten

Spexis ist mit -99,9% das mit Abstand schlechteste IPO. Zum Zeitpunkt des Börsengangs hatte der massgebende Nasdaq Biotech Index (NBI) eine starke zweijährige Kletterpartie hinter sich. Die Anleger wollten Biotech. Spexis präsentierte sich als aussichtsreichen Player im Bereich der Seltenen Krankheiten und Onkologie. Die Aktie wurde im oberen Bereich der Bookbuilding-Spanne zugeteilt. Es ging ab dem ersten Handelstag abwärts. 2019 kostete die Aktie weniger als 10 CHF, jetzt nur noch 17 Rappen.

IPO-Jahrgang 2019

2019 entwickelte sich mit fünf Börsengängen ebenfalls als vitaler Jahrgang. Medacta, ein Medizinunternehmen aus dem Tessin, zeigt mit 32,1% die beste Rendite. Bei Novavest Real Estate ist zwar der Kurs um rund 10% gesunken, aufgrund der Ausschüttungen beläuft sich jedoch die Gesamtrendite auf 5,3%. Der Börsengang des Jahres war zweifellos Stadler Rail. Hier haben sich die Erwartungen der Erstzeichner nicht erfüllt. Stand Ende 2023 lag der Kurs mehr als 20% unter dem Emissionspreis. Die Gesamtrendite beträgt -12,1%. Nach einem kurzen Flirt mit der 50-CHF-Marke Anfang 2020 bewegt sich der Kurs aktuell im Bereich 27 CHF.

Software One – public oder doch lieber wieder private?

Software One ist ein Fall für sich. Die Aktie des Microsoft-Partners wurde mit 18 CHF zugeteilt. Die Bandbreite wurde nicht ausgereizt. Inzwischen bewegt sich der Kurs unter 17 CHF. Per Ende 2023 lag die Rendite für Erstzeichner bei -1,4%. Die Gründer und Mehrheitsaktionäre wollen seit einiger Zeit wieder weg von der Börse und hatten die Beteiligungsgesellschaft Bain für das Taking Private gewonnen, doch der Verwaltungsrat lehnte ab. Der soll nun an der ao GV vor der HV ausgetauscht werden. Ungeachtet der durchaus validen strategischen Vorteile des Rückzugs von der Börse wird zugleich sichtbar, dass Börsengänge ohne Kapitalerhöhung respektive Kapitalbedarf des Unternehmens letztlich nur von den hohen Cash-out-Fantasien der Altaktionäre geleitet sind und dass die freien Aktionäre wenig zu sagen haben. Umplatzierungen der Altaktionäre speisten übrigens auch die IPOs von Stadler Rail sowie Medacta im selben Jahr.

Schwache Performance von Aluflexpack

Zum Desaster entwickelte sich Aluflexpack mit einer Rendite für Erstzeichner von -57,4%. Die Aktie war nahe dem unteren Ende der Bookbuildingspanne zugeteilt worden. Nach einem Höhenflug bis Januar 2021 stürzte die Aktie um 80% ab. Auf schweizeraktien.net war die Zeichnung nicht empfohlen worden.

Nach Redaktionsschluss für diesen Beitrag gab die Wiener Constantia Flexibles am 16.2.24 ein Übernahmeangebote für Aluflexpack bekannt. Demnach sollen die Aktionäre zwischen 15 und 18.75 CHF für eine Aluflexpack-Aktie erhalten. Der Aluflexpack-Hauptaktionär Montana Tech Components, dessen Aktien ausserbörslich auf OTC-X gehandelt werden, hat mit Contantia eine Vereinbarung getroffen, welche die Übernahme von 57% der Aluflexpack-Aktien vorsieht.

Sinkflug von Montana Aerospace

Das gilt auch für Montana Aerospace. Das IPO erfolgte 2021 und stammt ebenfalls aus dem Beteiligungsumfeld von Montana Tech Components, deren Aktie ausserbörslich auf OTC-X gehandelt wird. Montana Aerospace wurde am oberen Ende der Bookbuildingspanne zugeteilt und stieg am ersten Handelstag deutlich. 2022 folgte schon der Absturz, seitdem bewegt sich die Aktie zwischen 10 CHF und 20 CHF seitwärts. Die Rendite für Erstzeichner beträgt -31,2%. Ähnlich sieht es auch bei der dritten Beteiligung von Montana Tech, Varta, aus, die 2019 in Frankfurt an die Börse ging. Der erste Handelstag schloss mit 34.80 Euro, der Höchstkurs lag 2021 bei über 180 Euro. Aktuell liegt der Kurs bei 17 Euro.

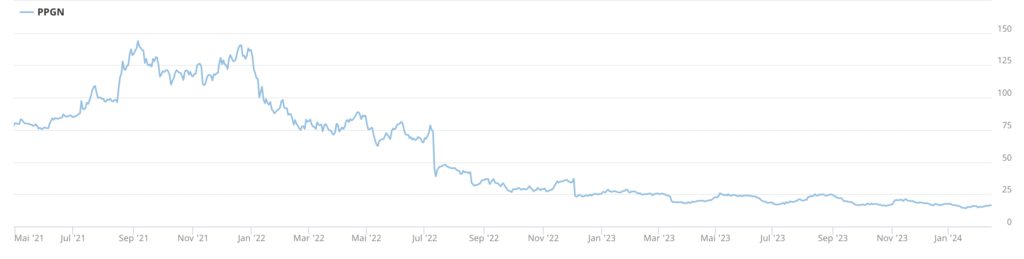

IPO-Jahrgang 2021

Es gab insgesamt fünf IPOs in 2021. Die Primärmarktaktivität nahm zu, weil die Börse seit April 2020 eine Hausse erlebte. Vier der fünf IPOs weisen bis Ende 2023 eine negative Bilanz auf. Am schlimmsten traf es die Erstzeichner von PolyPeptide mit einer Rendite von -72,5%. Nicht sehr viel besser lief es bei medmix, der Abspaltung von Sulzer, mit einer Rendite von -56,1%. Nach dem IPO ging es zunächst aufwärts, doch der Kriegsbeginn in der Ukraine löste eine anhaltende Korrektur aus. Grossaktionär ist der russische Oligarch Vekselberg, der schon bald auf der Sanktionsliste der USA gesetzt wurde.

SKAN – bestes IPO 2021

Kursaal Bern wechselte aus dem ausserbörslichen Handel via IPO an die BX Swiss und erhöhte das Kapital durch ein IPO. Bis Ende 2023 beläuft sich die Rendite auf -10%. Der einzige positiv performende Börsendebütant aus 2021 ist SKAN mit einer Gesamtrendite von 50,7%. SKAN ging aus der vormals an der BX Swiss gehandelten BV Beteiligungen hervor und erhöhte beim IPO das Kapital zur Wachstumsfinanzierung. Bei SKAN war die Zeichnung in der IPO-Analyse empfohlen worden.

Wenig Primärmarktaktivität 2022/2023

2022 fand mit EPIC Suisse nur ein Börsengang statt. Die Aktie des Real-Estate-Unternehmens liegt aktuell unter dem Emissionspreis, doch dank der Ausschüttungen errechnet sich per Ende 2023 dennoch eine positive Rendite von 1%. Einen Sonderfall bildet das erste und einzige SPAC an der SIX mit Namen VT5. Nachdem die regulatorischen Hürden genommen waren, kam VT5 Mitte Dezember 2021 an die SIX. Ziel war die Übernahme eines Unternehmens nach definierten Kriterien und die Einbringung in den Börsenmantel, das sogenannte De-SPACing. Erst Ende 2023 war mit der R&S Group ein passendes Target-Unternehmen gefunden worden, das zwischenzeitlich unter dem Kürzel RSGN an der SIX kotiert ist. Die Rendite liegt bei 6% zum Jahresende 2023 und bei 9% bis 14. Februar.

Fazit

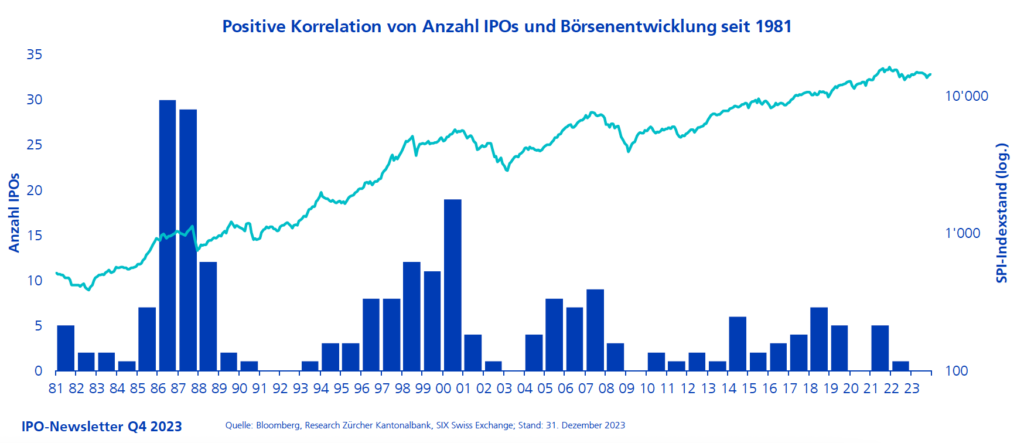

Die Anzahl der Börsengänge während der vergangenen sieben Jahre bleibt übersichtlich. Hier zeigt sich im Vergleich zu früheren Zeitspannen und anderen Börsenplätzen, dass die Intensität am Schweizer Primärmarkt nachlässt. Das mag an höheren Kosten liegen. Aber auch die Aufnahmefähigkeit spielt eine Rolle. Wenig ausgeprägt ist die Akzeptanz für junge innovative Unternehmen, die erst einmal Entwicklungs- und Wachstumskapital benötigen, um dann die Gewinnzone zu erreichen. Beliebt sind dagegen IPOs mit namhaften Hauptaktionären wie Stadler Rail, PolyPeptide oder Klingelnberg. Meist halten die wohlklingenden Namen nicht, was sie zu versprechen scheinen. Oft sind die Kapitalerhöhungen zum IPO nur kosmetisch oder sie fehlen ganz. Tatsächlich geht es um die Monetarisierung des im Unternehmen gebundenen Vermögens, weshalb die Altaktionäre beim IPO ihre Beteiligung reduzieren. Der Zeitpunkt des IPOs wird dann opportunistisch gewählt – möglichst zur höchsten vorstellbaren Bewertung. Ähnlich agieren auch Beteiligungsgesellschaften. Beide IPOs aus dem Haus Montana Tech Components sind unterdurchschnittliche Performer. Fokussierte Private-Equity-Gesellschaften machen einen besseren Job. SIG Combibloc ist ein gutes Beispiel. SKAN ein weiteres. Gut angenommen werden auch Abspaltungen wie Galenica und medmix. Während Galenica zum Starperformer wurde, kam medmix durch die seit 2022 problematische Russland-Connection unter die Räder. Drei IPOs sind dem Immobilien-Sektor zuzurechnen, immerhin sieben dem Healthcare-Sektor und acht sind Industrieunternehmen.

Trotz der moderaten Emissionstätigkeit schrumpft die Kursliste an der Züricher Börse, denn mehr Unternehmen verlassen die Börse als neue dazukommen. Fusionen und Akquisitionen spielen die Hauptrolle, aber auch Taking-Private-Transaktionen gewinnen an Bedeutung. Schaffner, Datacolor, Von Roll, Crealogix … die Liste wird länger. Das kann sich natürlich auch schnell wieder ändern. Für 2024 stellen die SIX und weiter Protagonisten des Primärmarktes bis zu 15 IPOs in Aussicht, die Pipeline sei prall gefüllt. Das wäre die höchste Anzahl an Börsengängen seit dem Jahr 2000. Überhaupt hat es seit Beginn der 1980er Jahre in der Schweiz nur drei Jahre gegeben mit 15 oder mehr Börsengängen. Die Spannung ist also hoch.