Momentan werden die Schlagzeilen auch in den Finanzmedien vom Ausbruch und der rapiden Ausbreitung der Coronavirus-Pandemie geprägt. Seit dem 20. Januar ist die Anzahl der Toten von sechs auf nun 170 angestiegen. Dies führte zwar an der Börse nur zeitweise für Panik, aber nicht wenige Anleger sicherten Kursgewinne und verkauften erstmal. Was sagen die Fakten, und wie sehen plausible Wahrscheinlichkeitsrechnungen aus?

Die Virus-Pandemie hat aufgrund der gleichgerichteten Berichterstattung andere Themen verdrängt, die nicht minder wichtig für die weitere Entwicklung der Börsen sind und auch von China ausgehen. Sehr wahrscheinlich sind der Fortgang des Handelskrieges zwischen den USA und China ebenso wie der ungelöste Konflikt in Hongkong sogar für Wachstum und Börsenperspektiven viel gewichtiger einzustufen als das Problem mit dem neuartigen Coronavirus.

Fakten vs. Hysterie

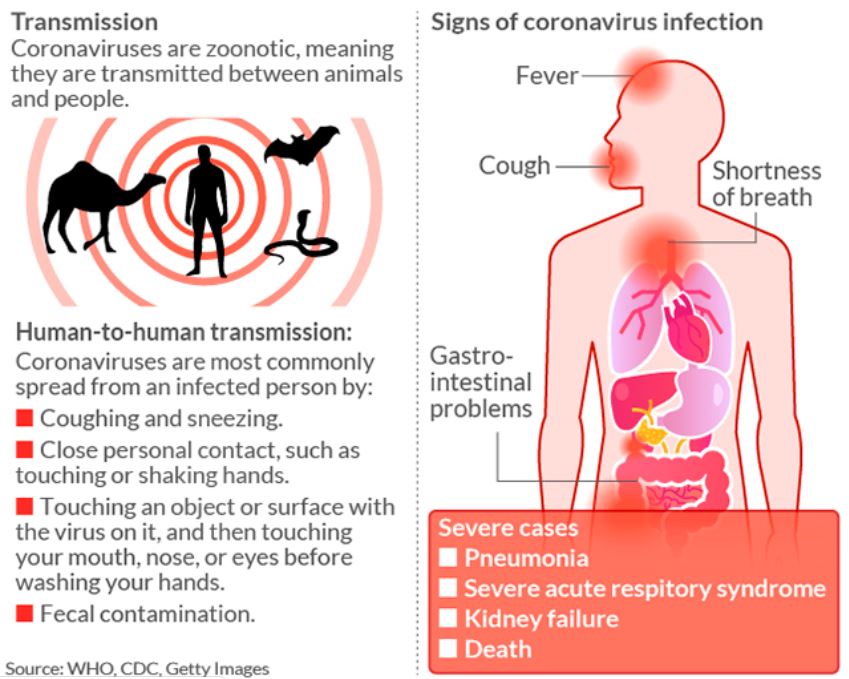

Es legt in der Natur der Sache, dass gefährliche und tödliche Ansteckungskrankheiten die Menschen zunächst in Angst und Schrecken versetzen. Rationales Handeln wird dann vorübergehend durch mächtige Urängste, Hysterie und Abwehr ersetzt. Da dieses Reaktionsschema auch die Akteure bei den zuständigen Behörden und die Medienvertreter erfasst, sorgt die schlechte Informationslage oder gar Desinformation häufig sogar für eine unangemessen übersteigerte Wahrnehmung und damit für eine Verschlimmerung der Lage. Aufklärung tut not. Diese Lektion haben die Chinesen seit der ähnlich gelagerten SARS-Infektionswelle 2003 gelernt. Nachdem in Bayern vier Fälle bekannt geworden sind, hielt das Gesundheitsamt der Stadt Frankfurt am Main eine informative Pressekonferenz mit zahlreichen Experten ab. Nur keine Panik, so lautet die Botschaft in Kürze.

Best Case

Tatsächlich liegt durch die rasche Sequenzierung des Erreger-Genoms bereits ein zuverlässiger Test vor. Ein Impfstoff, so die Schätzungen der damit befassten Wissenschaftler, könnte in 3-4 Monaten vorliegen. Für den Moment ist mit weiter steigenden Zahlen bei den Infizierten und Todesfällen zu rechnen. Die weitere Ausbreitung ist durch die Gegenmassnahmen und die Einschränkung der Transportmöglichkeiten in China und international begrenzt. Allerdings haben 5 Mio. Menschen die Stadt Wuhan verlassen, bevor diese Massnahmen ergriffen wurden. Aus jetziger Sicht ist angesichts der Inkubationszeit von 2 Wochen zwar der Höhepunkt der neuen Fälle noch nicht ganz erreicht, dürfte im Verlauf der nächsten zwei Wochen jedoch überschritten sein. Einstweilen sorgen strenge Quarantänemassnahmen für Heimkehrer aus China in Australien, Neuseeland, Südkorea und Singapur für eine Eindämmung der Ausbreitung. Noch sind die Quarantänebestimmungen in Europa und Nordamerika weniger streng, da die WHO noch keinen internationalen Notfall ausgerufen hat.

Negativprognose

Nichtsdestotrotz gibt es auch Kritik von Epidemiologen. So sei es ein Fehler der WHO, bislang keinen internationalen Notfall zu erklären, obwohl auch zahlreiche Fälle in den USA, Frankreich, Japan, Saudi-Arabien und Südostasien bekannt geworden sind. Sollte keine wirksame Impfung entwickelt werden können oder das Virus mutieren, könnte es unter für den Virus günstigen Bedingungen zu bis zu 65 Millionen Toten innerhalb der nächsten 18 Monate kommen. Dies könnte die Weltwirtschaft, so eine erste Schätzung, bis zu 0,7% Prozentpunkte Wachstum p.a. kosten oder 570 Mrd. USD. Viele Unternehmen in der betroffenen Provinz Hubei wie Toyota, Tesla und McDonalds haben inzwischen ihre Produktion reduziert oder eingestellt.

Basierend auf den Fällen der verwandten Coronaviren SARS und MERS ist die Wahrscheinlichkeit für eine weit um sich greifende Pandemie jedoch eher gering einzuschätzen. Am anderen Ende des Prognosespektrums lautet die Einschätzung daher, dass die Gefahr in 2-3 Monaten überwunden sein wird.

Buy the Dip, oder doch nicht?

An den Börsen waren die Reaktionen in den ersten Tagen der rapiden Ausbreitung teilweise heftig. Betroffen waren vor allem die Börsen in China sowie international Aktien von Fluglinien, Hotels und Tourismusunternehmen. Daneben trifft es auch Flughäfen, Airport-Einzelhändler wie Dufry und Aktien von Unternehmen im Bereich frische Nahrungsmittel wie Restaurantketten. Ausgestanden ist die Phase der Unsicherheit an den Börsen noch nicht, denn trotz der ersten Gegenbewegung zur anfänglichen Korrektur könnte sich die Welle von Gewinnmitnahmen noch verstärken. Markttechnisch betrachtet sind die Aktienbörsen nach wie vor übergekauft. Daher sollten die vielleicht vorschnellen Empfehlungen – „Buy the Dip“ – nicht unbedingt befolgt werden. Auswertungen von ähnlichen Börsenepisoden zeigen, dass Pharma, Versorger und Telekom als Sektoren nach Ausbruch der Krise am besten performen. Erst wenn klar erkennbar ist, dass der Virus und seine Ausbreitung effektiv ihren Höhepunkt überschritten haben, ist mit neuen Rekordanläufen der Indizes zu rechnen.

Ein Land, zwei Systeme

Eine weit grössere und im Charakter langfristige Auswirkung auf die Börsen nicht nur in China dürfte dagegen der Konflikt zwischen der demokratischen Bürgerbewegung und der chinesischen Kommunistischen Partei in Hongkong haben. Obwohl es erste Studentenproteste bereits 2014 in Hongkong gab, hat sich der Konflikt erst in den letzten Jahren verschärft. Inzwischen unterstützen 60% der Bevölkerung von 7.5 Mio. die Bewegung für demokratische Bürgerrechte. Ausgangspunkt waren seit 2013 zahlreiche Fälle von Entführung aus Hongkong in die Volksrepublik, darunter Buchhändler und der Milliardär Xiao. In Ermangelung eines Auslieferungsverfahrens in die Volksrepublik versuchen die Chinesen seit langem, eine Gesetzesänderung durchzuführen, jedoch ohne Erfolg. Mit dem Aufmarsch von Militär im Sommer 2019 ist die Krise weiter eskaliert. U-Bahnen stellten teilweise den Verkehr ein, Läden und Schulen blieben geschlossen. Auch wenn die Chefadministratorin Carrie Lam inzwischen ihr Gesetzesvorhaben zurückgezogen hat und Anfang Januar überraschend ein neuer chinesischer „Liaison Officer“ ernannt wurde, der nun Hongkong auf den richtigen Weg bringen will – die unterschiedlichen Interessen lassen sich nicht unter den chinesischen Hut bringen. Die Bürger von Hongkong wollen auf ihre seit der Rückgabe der ehemaligen britischen Kronkolonie an China 1997 vertraglich gesicherten demokratischen Rechte nicht verzichten. „Ein Land, zwei Systeme“ war das Versprechen der Volksrepublik, und die bürgerlichen Rechte in Hongkong waren für 50 Jahre garantiert worden. Xi Jinping, der auch Staatsoberhaupt von Hongkong ist, und das Politbüro werden jedoch kaum von ihrer Absicht ablassen, die aufrührerische Sonderverwaltungszone politisch vollständig in die Volksrepublik zu integrieren.

Fragezeichen über Hongkong

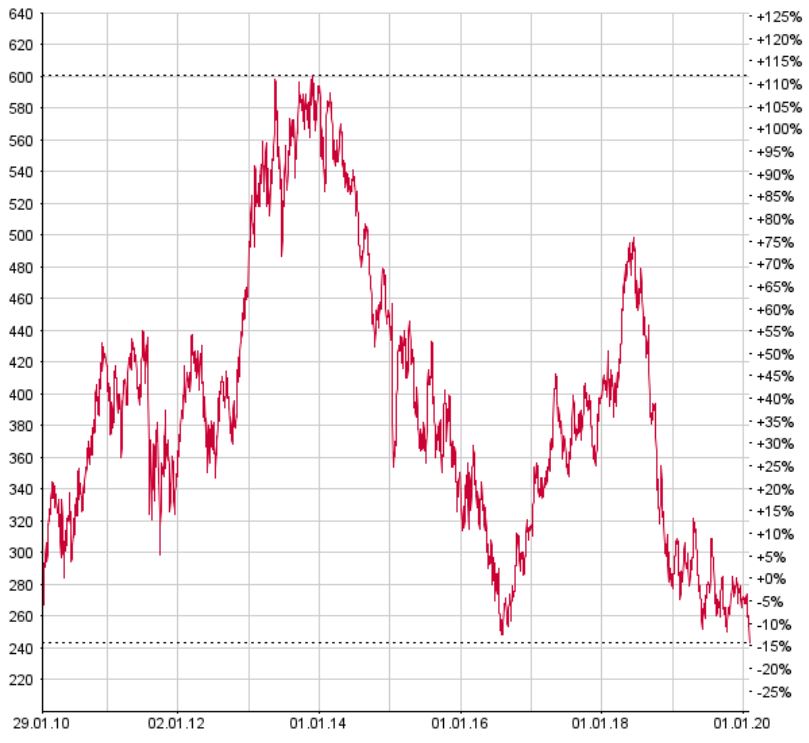

Solange sich das Wirtschaftswachstum in China abkühlt und der Handelskrieg mit den USA durch die hohen Zölle seinen Tribut fordert, wird die rote Linie – Einsatz von Gewalt – in Hongkong wohl nicht von den Rotchinesen überschritten. Eine bessere Gelegenheit dürfte bestimmt nicht lange auf sich warten lassen. Die Bedeutung hat sich auch an der Börse gezeigt. Der Hang Seng Index sah sein historisches Hoch bereits Anfang 2018 bei über 33’000 Punkten. Das Zwischenhoch in 2019 lag bei 30’000 Punkten, das Tief im August bei 26’000 Punkten. Die Wirtschaft ist in der Rezession, u.a. haben sich Luxus-Unternehmen mit ihren Mono-Stores aus Hongkong zurückgezogen. Dass die Swatch-Aktie 2019 unter den höher kapitalisierten an der SIX ein Schlusslicht bildet und aktuell auf dem tiefsten Kursniveau seit 2009 liegt, kommt nicht von ungefähr. Die Prognose für Hongkong fällt angesichts des kaum lösbaren Konflikts negativ aus. Eine Eskalation könnte aufgrund der Signalwirkung weltweit zu Verwerfungen führen und womöglich ein Vorläufer militärischer Auseinandersetzungen sein.

Der Trade-Deal – eine Nullnummer?

Der Trade-Deal zwischen Trump und Xi Jinping, der Mitte Januar bekannt gemacht wurde, muss schon genauer unter die Lupe genommen werden, um die möglichen Effekte und die Motive zu verstehen. Es ist ein typisches Trump-Manöver, bei dem es vorrangig um die Erhöhung der Chancen bei der Präsidentenwahl im November geht. Die meisten Zölle der USA auf chinesische Güter bleiben bestehen, ein Volumen von 360 Mrd. USD p.a., ebenso weitgehend die chinesischen Zölle auf US-Importe. Eine zweite Stufe des Trade-Deals mit der Senkung oder Abschaffung von Zöllen soll es laut Trump erst geben, wenn die Chinesen bis 2021 insgesamt 200 Mrd. USD an zusätzlichen Importen aus den USA realisieren. Praktisch ändert sich also für den Moment gar nichts, ausser dass die Chinesen mehr amerikanische Produkte kaufen sollen. Das Kalkül ist dabei, dass sich das Wachstum in den USA im Wahljahr beschleunigt und so die Chancen einer Wiederwahl Trumps erhöht. Unterschlagen wird hierbei, dass die bisherigen Massnahmen Trumps zum Nachteil vieler US-Unternehmen wie Deere und Caterpillar waren und auch die Konsumenten litten, beispielsweise durch Preiserhöhungen bei Stahl- oder Aluprodukten, so dass u.a. Coca-Cola die Preise von Dosengetränken spürbar erhöht hat.

Der Konflikt dauert also fort und wird nun lediglich instrumentalisiert, um die Wahlchancen Trumps zu erhöhen. Nutzniesser dieser fragwürdigen Wirtschaftspolitik sind u.a. Boeing und Qualcomm sowie Finanzunternehmen wie Blackstone, Citadel und Citigroup, denn die Öffnung der chinesischen Finanzmärkte steht für die Finanzierer Trumps, Milliardäre wie Stephen Schwarzmann und Kenneth Griffin, neben weiteren Steuersenkungen auf der Wunschliste ganz oben.

Unsicherheitsfaktor Trump

Die Situation um Trump ist und bleibt unsicher. So könnte das Impeachment-Verfahren neues kompromittierendes Material ans Tageslicht bringen und der Popularität Trumps weiter zusetzen. Dann könnte entsprechend dem bisherigen Verhaltensmuster erneutes China-Bashing opportun erscheinen, um abzulenken. Ein anderer Punkt ist die exponentiell steigende Staatsverschuldung der USA unter Trump. Ein kompetenter Gegenkandidat der Demokraten könnte die Wähler durchaus von der unsoliden Haushaltsführung des Amtsinhabers überzeugen.

Fazit

Für den Moment erscheint jedenfalls an der Börse Vorsicht geboten, zu viele unbekannte Variablen sind im Spiel. Wären die Kurse tief und die Stimmung schlecht, so wäre es eine Einstiegschance, doch bei maximal bullisher Stimmung und Liquidität im Übermass kann das Pendel auch schnell in die Gegenrichtung ausschlagen.