Der schweizerische Immobilienmarkt bietet den Investoren zahlreiche attraktive Anlagemöglichkeiten. Denn insgesamt gesehen ist die Immobilienbranche mit einem Anteil von 18% an der gesamten Wirtschaftsleistung die Branche mit der höchsten landesweiten Leistung. Bereinigt um Tätigkeiten wie beispielsweise die Leistungen von Bauämtern, Bauanwälten oder der Zementherstellung beträgt der Anteil der reinen Immobilienwirtschaft an der Wirtschaftsleistung immer noch beachtliche 11%. Diese Zahlen wurden in einer vom schweizerischen Hauseigentümerverband in Auftrag gegebenen Studie im 2014 ermittelt.

UBS Immobilienblasenindex stabilisiert sich

Ebenfalls sehr bedeutend ist die Immobilienbranche für die Finanzindustrie. Trotz der anhaltenden mahnenden Stimmen der Schweizerischen Nationalbank sowie dem von der UBS publizierten Immobilienblasenindex, der jüngst besorgniserregend angestiegen ist, gilt die Branche als solide. So sind derzeit weltweit die Immobilien in Grossstädten den Experten der UBS zufolge überbewertet. Die im Mai 2015 publizierte Studie, die nur in Englisch verfügbar ist, kann hier eingesehen werden. Der von der UBS weiter errechnete Immobilienblasenindex in der Schweiz stabilisierte sich im dritten Quartal 2015 auf einem Wert von 1.38, nachdem er im zweiten Quartal nochmals deutlich zulegte. Die Experten verweisen darauf, dass die nominell stagnierenden Eigenheimpreise und der Rückgang der Investitionsnachfrage den Blasenindex dämpfen. Die Immobilienfachleute des Beratungsunternehmens Wüest & Partner publizieren regelmässig Studien über den Schweizer Immobilienmarkt. In der jüngsten Ausgabe des Immo-Monitorings, dessen wichtigste Aussagen hier nachgelesen werden können, zeigen die Experten auf, dass der Grossteil der Preisanstiege der letzten Jahre fundamental erklärbar ist und deswegen nur partiell besorgniserregend ausfällt. Allerdings wird bei den Miet- und Eigentumswohnungen von einer Trendwende gesprochen. Die Marktliquidität habe deutlich zugenommen. Strukturelle Überkapazitäten seien dennoch keine zu erwarten. Als beendet angesehen wird vorläufig die langanhaltende Phase der Preisanstiege.

Anlagegelder fliessen weiter in den Immobilienmarkt

Diese Aussagen der Experten untermauern die Solidität des Immobilienmarktes. So dürften auch die institutionellen Anleger wie Versicherungen und Pensionskassen wegen der gut kalkulierbaren Erträge nicht nur mangels Anlagealternativen weiterhin in Immobilien investieren. Diese Anleger investieren sowohl direkt in den Immobilienmarkt durch den Kauf von Liegenschaften oder beteiligen sich an Immobilienfonds und Immobiliengesellschaften. Neben den institutionellen Anlegern sind bei den Käufern von Fondsanteilen und Beteiligungspapieren von Immobiliengesellschaften auch zahlreiche Privatanleger zu finden. Während im Ausland nicht zuletzt wegen der Finanzkrise zahlreiche Immobilien unter Preisdruck gerieten, erfreut sich der Schweizer Markt seit langem einer positiven Entwicklung.

Starker Franken hat nur geringen Einfluss auf die Immobilienbranche

Ebenfalls bislang keinen messbaren Einfluss hat die Aufgabe der Unterstützung des Wechselkurses des Frankens gegenüber dem Euro. Lediglich die Baubranche vermeldet erste Anzeichen einer Abschwächung der Nachfrage, die allerdings bislang nicht dramatisch ausfällt. Dies deckt sich auch mit den vorerwähnten Aussagen der Branchenexperten. Genauer beachtet werden sollte allerdings die Entwicklung der Industriebetriebe, die unter der Wechselkursveränderung leiden. Betroffen von dieser Entwicklung werden vor allem die gewerblichen Immobilien, während die Wohngebäude allenfalls zu einem deutlich späteren Zeitpunkt wegen eines möglichen Rückgangs der Kaufkraft der natürlichen Personen infolge der Abschwächung der Wirtschaft getroffen werden könnten.

Positive Performance der Schweizer Immobilienaktien

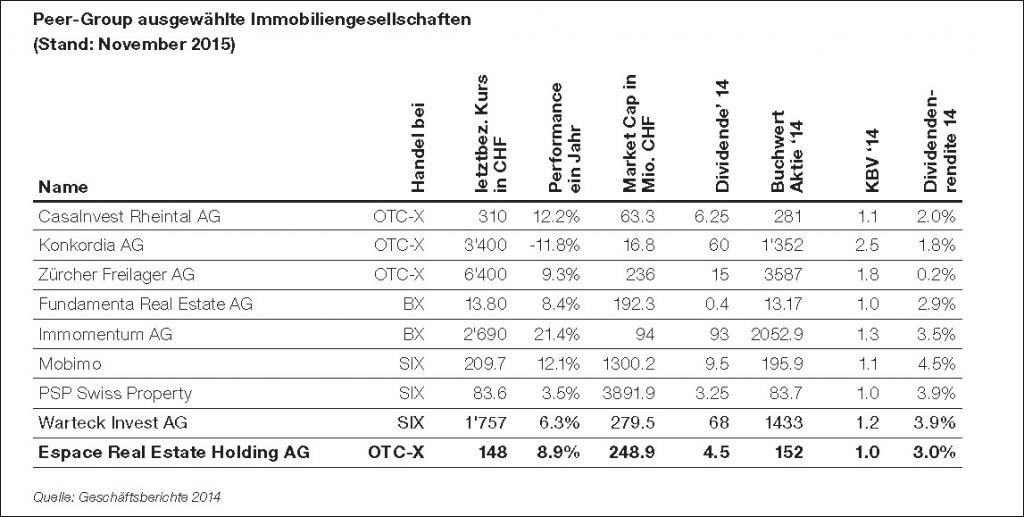

Die Entwicklung der schweizerischen Immobiliengesellschaften fiel nicht zuletzt dank der anhaltend guten Marktverfassung in den letzten Jahren grossmehrheitlich positiv aus. Ein Vergleich der Kursentwicklung der Aktien in den letzten zwölf Monaten (siehe Tabelle) zeigt mit Ausnahme der Konkordia AG, die allerdings ein Spezialfall einer Immobiliengesellschaft ist, da sie keinen inneren Wert ausweist, eine durchwegs positive Entwicklung auf. Auch die Nachfrage von Investoren nach Immobilienpapieren ist weiterhin sehr hoch, wie etwa die im November durchgeführte Kapitalerhöhung der Basler Immobiliengesellschaft Warteck Invest aufzeigt. Wie das Unternehmen mitteilt, wurden von den bestehenden Anteilseignern 99.8% aller Bezugsrechte ausgeübt. Hieraus flossen der Gesellschaft Bruttogelder von 76.7 Mio. CHF zu. Die stets sehr solide agierende Gesellschaft sichert sich mit dieser Massnahme die Flexibilität zum Ausbau des Portfolios. Die Gesellschaft gehört mit einer Portfoliogrösse von 580 Mio. CHF (Stand 30. Juni 2015) zu den kleineren an der Schweizer Börse kotierten Immobiliengesellschaften. Deutlich macht dies auch ein Blick auf die Marktkapitalisierung von aktuell knapp 350 Mio. CHF (nach der Kapitalerhöhung). Überhastete Zukäufe suchen Investoren bei Warteck vergeblich. Stattdessen weisst die Firma eine seit Jahren kontinuierlich positive Entwicklung der Geschäftszahlen aus.

Mobimo übernimmt Dual Real Estate

In einer anderen Liga spielen die Mobimo und die PSP Swiss Property, die ebenfalls an der Schweizer Börse kotiert sind. Mit einer Portfoliogrösse von 6.1 Mrd. CHF und über 160 Liegenschaften gehört PSP zu den grössten der Schweizer Immobilienbranche. Nicht mit dieser Grösse mithalten kann Mobimo, die allerdings mit einem Volumen von knapp 2.5 Mrd. CHF (Stand 30. Juni 2015) ebenfalls zu den grösseren Branchenvertretern gehört. Die Gesellschaft hat zudem in den letzten Tagen die Übernahme einer Mehrheitsbeteiligung an der Dual Real Estate Investment AG, einer kleineren Gesellschaft mit einem Portfolio von knapp 230 Mio. CHF, bekannt gegeben. Ein Vergleich der Kursentwicklung der beiden Titel zeigt auf, dass gerade bei den ganz grossen Firmen das weitere Wachstumspotenzial begrenzt ist. So legte die Aktie der PSP innerhalb der letzten 12 Monate um vergleichsweise tiefe 3.5% zu, während die Papiere von Mobimo um 12.1% avancierten. Die PSP erwartet zudem für das laufende Jahr einen Rückgang der Gewinne, was sich ebenfalls kursbelastend auswirkte.

Espace in der Leader-Position bei den nicht kotierten Immobilien AGs

Unter den ausserbörslich gehandelten Immobilienaktien weist die Espace Real Estate Holding AG (Espace) mit einem Portfolio von 608 Mio. CHF (Stand 30. Juni 2015) eine vergleichsweise grosse Grösse auf. Bei der Gesellschaft stehen die Zeichen auf einem weiteren Ausbau des Portfolios durch die gezielte Entwicklung der eigenen Landreserven (siehe auch OTC-X Research vom 13. November 2015). Hingegen finden wegen der sehr hohen Transaktionspreise kaum Zukäufe von Immobilien statt. Aktuell befinden sich weitere 165 Wohnungen in der Bauphase. In den kommenden Jahren sollen jeweils ein bis drei Gebäude pro Jahr fertiggestellt werden. Erst nach dem Ende der Expansionsphase sind deutlich steigende Erträge zu erwarten.

Zu den kleineren Firmen gehört die CasaInvest Rheintal AG, die über ein Portfolio von 170 Mio. CHF (Stand 30. Juni 2015) verfügt. Die Gesellschaft ist noch in der Wachstumsphase und strebt einen Ausbau des Portfolios auf eine Zielgrösse von rund 250 Mio. CHF an. Um keine unnötig hohen Risiken einzugehen, setzt das Unternehmen auf ein langsames Wachstum. Neben der aktiven Bewirtschaftung der bestehenden Gebäude sind Neubauprojekte, die allerdings nicht von der Gesellschaft selbst durchgeführt werden, Teil der Firmenstrategie.

Ein Sonderfall ist die Zürcher Freilager AG. Mit der derzeit laufenden Erstellung einer neuen Überbauung auf dem Areal des ehemaligen Zollfreilagers in Zürich stehen die Zeichen auf Expansion. Die Firma generiert daher aktuell nur sehr tiefe Mieterträge und schüttet dementsprechend nur eine sehr geringe Dividende aus. Die gesamten Baukosten des neuen Areals liegen bei rund 360 Mio. CHF. Ab dem nächsten Jahr wird ein Teil der neuen Gebäude fertiggestellt werden und dementsprechend in den Folgejahren Erträge generieren.

Zusammenfassend lässt sich festhalten, dass der schweizerische Immobilienmarkt nach wie vor solide ist. Das Risiko von deutlichen Einbrüchen ist derzeit nicht ersichtlich. An einzelnen Lagen besteht allerdings durchaus das Risiko rückläufiger Preise. Dies betrifft insbesondere Wohnungen und Luxusimmobilien an den sogenannten Hot Spots (Zürich, Genf, Zug) sowie Büroliegenschaften insbesondere in einzelnen Regionen. Beim Gros der Immobilien hängt allerdings die weitere Wertentwicklung stark von der zukünftigen Zinsentwicklung ab. Im Fall eines deutlichen Zinsanstiegs sind grössere Korrekturen zu erwarten. Derzeit bestehen keinerlei Anzeichen für eine deutliche Erhöhung der Zinsen, so dass dieses Risiko als sehr klein angesehen werden kann. Bei einem leichten Zinsanstieg sind allenfalls kleinere Preiskorrekturen im unteren einstelligen Prozentbereich zu erwarten.

Nicht mehr erwarten sollten die Investoren indessen Wachstumsraten im zweistelligen Prozentbereich. Ein Wertzuwachs der Immobilienaktien in der Grössenordnung von rund 5% jährlich erscheint auf der Basis der Bestandesliegenschaften die obere Grenze zu sein. Zudem werden die Anteilseigner auch zukünftig mit kontinuierlichen Ausschüttungen rechnen können. Unter der Annahme einer stabilen Kursentwicklung sollten die Aktionäre eine Rendite von rund 4% erwarten können. Dies gilt allerdings nicht für die Gesellschaften, die grössere Investitionen in den Ausbau des Portfolios durchführen. Zu nennen sind hier im Bereich der auf der ausserbörslichen Handelsplattform OTC-X der Berner Kantonalbank (BEKB) gehandelten Titel der CasaInvest Rheintal AG, Espace Real Estate Holding AG und Zürcher Freilager AG. Mit einem Kurs in Höhe des inneren Werts und einer Dividendenrendite von 3% bieten hier die Papiere der Espace Real Estate interessante Chancen für den langfristig agierenden Anleger. Für Investoren, die sich mit einer zumindest temporär tiefen Ausschüttung anfreunden können, erscheinen auch die Aktien der CasaInvest Rheintal, die mit einem im Branchenvergleich geringen Agio von 10% gehandelt werden, interessant. Bei den an der Schweizer Börse SIX gehandelten Aktien bieten die Papiere von Mobimo mit einem Agio von 10% und einer Rendite von 4.5% gute Chancen.