„Geld verloren, nichts verloren. Vertrauen verloren, alles verloren.“ Robert Bosch, 1861-1942, Erfinder und Industrieller

„Geld verloren, nichts verloren. Vertrauen verloren, alles verloren.“ Robert Bosch, 1861-1942, Erfinder und Industrieller

Die ersten Gewinnmeldungen aus dem Kreis der S&P-500-Unternehmen sind da und vielfach enttäuschend. Die Analysten hatten schon im Vorfeld ihre Schätzungen mehrheitlich abgesenkt. Etwa die Hälfte der elf Industriegruppen dürfte rückläufige Quartalsgewinne verzeichnen, darunter Energie und Infotech. Kann die Hausse an der Wall Street trotzdem weiterlaufen?

Möglich ist alles, denn neuerliche Liquiditätsspritzen der Notenbanken und der bei den Kapitalmarktteilnehmern zunehmend losgelöste psychologische Faktor bewirken ja auch, dass Anleihekäufer nun nicht mehr nur Staatsanleihen, sondern sogar Unternehmensanleihen von fragwürdiger Qualität erwerben, die bei Tilgung weniger bringen als sie jetzt kosten. Auch am Aktienmarkt werden allerlei Gründe genannt, warum Aktien billig und ohne Alternative sind. Die Gewinndiskontierung ist dabei die beliebteste Argumentationslinie.

Extrapolation und Ernüchterung

Es ist natürlich nach dieser Methodik richtig, dass zukünftige Unternehmensgewinne bei tieferen Diskontierungssätzen heute einen höheren Barwert mit sich bringen. Der kritische Punkt ist, ob die Annahmen über die Gewinnentwicklung realistisch sind. Analysten sind auch nur Menschen und haben in der Vergangenheit meist die zyklischen und strukturellen Wendepunkte nicht im Vorfeld erkannt. Dies gilt insbesondere dann, wenn eine allgemeine Euphorie herrscht und von fundamentalen technologisch getriebenen Veränderungen die Rede ist, wie beispielsweise 1999/2000. Die Tendenz ist dann regelmässig, die aktuellen Trends zu extrapolieren und dadurch zu teilweise fantastischen Prognosen zu gelangen – die aber dennoch durch ihre gebetsmühlenartigen Wiederholungen schliesslich zum Gemeingut werden.

Zinsänderungsrisiko bleibt ausgeblendet

Der andere Faktor, der zu Überraschungen führen kann, ist das Zinsänderungsrisiko. Das bleibt weithin ausgeblendet, denn die Anleger hängen mit fast religiöser Inbrunst an den Lippen der Notenbanker. Die haben über die Jahre die Marktteilnehmer mit ihren Mantras hypnotisiert und konditioniert. Trotz der disinflationären Tendenzen könnten jedoch allerlei Externalitäten schnelle Trendwenden auslösen. Der politisierte Ölpreis, ein neuerlicher Aufrüstungswettlauf oder eine Serie gravierender Naturkatastrophen …

Frühindikator BASF

Es zeigt sich aber auch in den Zahlen aus der Weltwirtschaft und von Unternehmen und Industrien, dass das Extrapolierungsspiel an seine Grenzen stösst. Ein auch für die Schweiz relevanter Frühindikator ist die geänderte Einschätzung bei dem breit diversifizierten Chemie-Konzern BASF. Statt 10% Plus beim Betriebsergebnis erwartet das Unternehmen nun ein Minus von 30%! Kurz hinterher kam schon Daimler mit einer Gewinnwarnung! Die Zulieferer und Abnehmer werden folgen.

Schwache Tendenz an den Rohstoffmärkten

Ein wichtiger Grund für den weniger rosigen Ausblick ist die schwache Tendenz an den Rohstoffmärkten. Trotz der seit langer Zeit von Strategen und Analysten unterstellten ungebrochenen Nachfrage aus China, Indien usw. ist die globale Nachfrage eben doch schwächer und schwächer geworden, was sich in der Preisentwicklung der Erze und Metalle zeigt. In den letzten 12 Monaten ist der 20 physische Rohstoffe umfassende Bloomberg Commodity Index um über 10% gefallen. Darin drückt sich eine zurückhaltende Einschätzung der Nachfrageentwicklung aus, aber auch die Erwartung einer Rezession. Auf Unternehmensebene sind die Auswirkungen auf die Gewinne überproportional, denn niedrigere Preise für Rohstoffe führen zu Preissenkungen und einer komprimierten Marge. Das zeigt BASF als Industrie-Barometer deutlich.

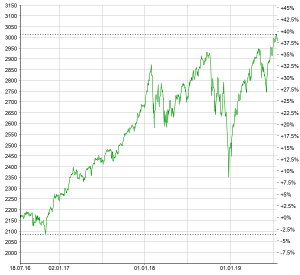

S&P 500 über 3’000 Punkte

Doch die US-Börsen geben den Takt vor. Der S&P 500 Index ist in den letzten Tagen mit Leichtigkeit erstmals über die 3’000-Punkte-Marke gesprungen und macht noch nicht den Eindruck einer beginnenden Schwäche. Dabei ist jetzt schon klar, dass die aggregierten Gewinne der S&P-500-Unternehmen das zweite Quartal in Folge negative Wachstumsraten zeigen werden, was dann technisch gesprochen eine Gewinnrezession ist. Im ersten Quartal war das negative Wachstum allerdings mit -0,3% im kaum wahrnehmbaren Bereich verblieben, was nicht dramatisch ist. Für das zweite Quartal liegen die Konsensschätzungen im Bereich -3% bis -4%. Auch das klingt nicht dramatisch, allerdings könnte es negative Überraschungen geben.

Gedämpfter Ausblick auf das zweite Halbjahr

Worauf es ankommen wird, ist der Ausblick auf das zweite Halbjahr. Viele Unternehmen machen sich Sorgen wegen des starken USD. Gegenüber dem zweiten Quartal 2018 liegen die Durchschnittswerte gemessen am DXY-Index, der sechs Währungen gegen USD beinhaltet, um gut 5% höher. Es ist zwar richtig, dass die US-Wirtschaft hauptsächlich von der Binnenkonjunktur bestimmt wird, doch ebenso richtig ist, dass 40% der Gewinne der S&P-500-Unternehmen ausserhalb des Heimatmarktes und in fremder Währung anfallen. Die Sorgen sind also durchaus begründet. Der Multi Pepsico hat bereits berichtet und sagte, dass Wechselkursveränderungen im zweiten Quartal den Umsatz um 3% gedrückt haben und den Gewinn um 2%.

Inflation fällt

Wirklich kritisch erscheint die Entwicklung der Konsumentenpreise. Zeigte der CPI vor einem Jahr noch ein Steigerungstempo von knapp unter 3% an, so sind es jetzt nur 1,6% – Tendenz sinkend. Und dies, obwohl die Arbeitsmärkte leergefegt scheinen und sich die offizielle Arbeitslosenrate mit 3,7% auf einem historisch niedrigen Niveau bewegt. Während die Löhne erstmals seit langem wieder steigen, können doch die Unternehmen die Preise kaum erhöhen, um Marktanteilsverluste zu vermeiden. Ein weiterer Kostentreiber sind die Zölle auf chinesische Importe. Beide Entwicklungen zusammen werden zwangsläufig auf die Gewinnmargen drücken.

Rendite der Staatsanleihen fällt

Auch am Bondmarkt schlagen sich die die skizzierten Entwicklungen nieder. Kurzzeitig sank die Rendite der 10-jährigen US-Staatsanleihen sogar wieder unter 2% und liegt aktuell knapp darüber. Noch im dritten Quartal 2018 lag der Wert bei 3,2%. So sieht kein erwarteter Boom aus.

Zölle und Sorgenfalten

Das grösste Problem sind offensichtlich die Zölle, die zwar die Kosten bei den US-Unternehmen steigern, aber die Nachfrage dämpfen und somit auch zu einem eher zurückhaltenden Investitionsverhalten führen. Zusammengenommen hinterlassen die genannten Faktoren eine zunehmend sichtbar werdende Bremsspur. Ausländische Immobilienkäufer lassen den US-Markt mehr und mehr links liegen, das Volumen ging zwischen April 2018 und März 2019 um 36% zurück. Ob Japan, China, Australien oder Europa, die Exporte, die Bestellungen und die Konjunkturdynamik lassen seit längerem kontinuierlich nach.

FAANG-Aktien weniger populär

Selbst die FAANG-Aktien scheinen zunehmend angeschlagen. Die Netflix Aktie verlor um über 10%, weil weniger neue Abonnenten gewonnen wurden als angenommen bzw. extrapoliert. Facebook erleidet breite Opposition. Zum einen wurde von der FTC (Federal Trade Commission) eine Busse von 5 Mrd. USD verhängt, die höchste in den USA je gegen ein Technologieunternehmen verhängte, weil das Geklüngel mit Cambridge Analytica die Privatsphäre der Nutzer (zum wiederholten Mal) verletzt habe. Das Libra-Projekt stösst inzwischen auf harte Kritik, selbst Trump kommentierte abweisend. Ganz aktuell ist eine weitere Kontroverse um die sogenannte FaceApp entbrannt, die geeignet ist, um Missbrauch zu ermöglichen, zumal diese von der kleinen und unbekannten russischen Firma Wireless App OOO aus St. Petersburg entwickelt wurde.

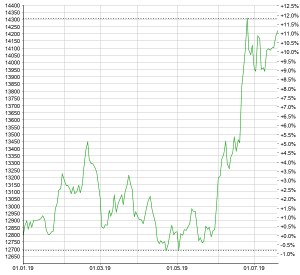

Goldpreis steigt wieder

Kaum noch beachtet ist unterdessen der Goldpreis seit Jahresanfang um beachtliche 11% (in USD) gestiegen. Der S&P 500, zum Vergleich, um 17%. Auch diese Entwicklung ist aussagekräftig. Im Gegensatz zur landläufigen Meinung ist Gold nicht so sehr ein gutes Investment in inflationärem Umfeld, sondern vor allem ein Hedge gegen Deflation. Wie übrigens auch Aktien – bis zu einem gewissen Grad. Wenn Notenbanken, wie jetzt schon wieder, Billion um Billion neues Geld schöpfen, das den Investoren ohne Kosten, wenn nicht sogar mit einem Zuschlag, für Investments zur Verfügung gestellt wird, die damit schon hoch bewertete Vermögenswerte noch teurer machen, ist zwangsläufig Gold, das nicht beliebig vervielfältigbar ist, eben doch der stabile Aufbewahrungsort für Vermögen, die angesichts überbewerteter Aktien, Anleihen, Immobilien und sonstiger Vermögenswerte, vor einem Minsky Moment stehen – einem plötzlichen Kollaps der Kapitalmärkte.

Gold vs. andere Assets

Goldbesitz bringt zwar kein Einkommen, dafür ist das Edelmetall limitiert. Es ist eine Frage der Zeit, wann die Investoren schliesslich erkennen, dass die rund 13 Billionen USD an Anleihen, die sie halten und die keinen Zins abwerfen, tatsächlich eine schlechtere Qualität aufweisen als Gold – eben weil Gold nicht vervielfältigt werden kann. Das könnte dann der Zeitpunkt des kollektiven Erwachens sein und zu massiven Verwerfungen führen.

Gefahren kollektiver Irrtümer

Die Anleger orientieren sich immer gerne an dem, was in der jüngeren Vergangenheit geschehen ist und investieren bevorzugt in die Aktien oder sonstigen Vermögenswerte, die im Rückspiegel betrachtet eine gute Performance zeigen – also aus heutiger Sicht Aktien generell und Technologietitel im Besonderen. Seit dem Tief 2009 haben der S&P 500 sowie der Dow-Jones um die 220% zugelegt und der Nasdaq sogar um 340%. Die Stars an der Börse waren in den letzten Jahren insbesondere die FAANG-Aktien. Jetzt auf eine Fortsetzung dieser Trends zu setzen, kann nur in katastrophalen Anlageergebnissen münden. Es ist etwa so wie 1989, nachdem sich japanische Aktien verdoppelt und wieder verdoppelt haben, zu investieren – und dann nach 30 Jahren immer noch auf neue Höchstkurse zu warten. Oder 1999 in die Internet Highflyer der ersten Stunde ….

100 Jahre Anlageergebnisse im Überblick

Eine ganz hervorragende historische Abhandlung über Anlage-Paradigmen und deren Wandel über die letzten 100 Jahre veröffentlichte Ray Dalio, der Hedge Fund Manager. Der Zugriff auf umfassende Daten zeigt en Detail, wie sich Zinssätze, Staatsverschuldung, Produktivität und andere Parameter in Abhängigkeit voneinander bewegen und ändern – und was das jeweils, nach Dekaden betrachtet, für Anlageergebnisse in den einzelnen Asset-Klassen gebracht hat.

Die beschleunigte Vermögenskonzentration durch künstlich niedrige Zinsen, tiefe Steuersätze für Unternehmen und Vermögende sowie kreditfinanzierte Aktienrückkäufe und Übernahmen haben ein Vermögensgefälle wie zuletzt in den 1920er Jahren erzeugt. Ohne Kaufkraft der Massen kann aber die Wirtschaft nicht florieren, was Robert Bosch prägnant so ausdrückte: „Ich zahle nicht gute Löhne, weil ich viel Geld habe, sondern ich habe viel Geld, weil ich gute Löhne zahle.“