Die Hochstimmung am IPO-Markt setzte sich nahtlos im ersten Quartal 2021 fort, und das sogar in gesteigertem Ausmass. 391 IPOs oder 68% mehr Börsengänge und ein um 223% gesteigertes Volumen lassen die Hoffnungen für den Rest des Jahres in den Himmel wachsen. Der Schweizer Primärmarkt blieb allerdings bislang in Deckung. Nun kündigte jedoch das schwedische Life-Sciences-Unternehmen PolyPeptide das erste IPO des Jahres an der SIX an.

Trotz dem internationalen Überschwang an den IPO-Märkten verzeichnete die SIX auch im ersten Quartal keinen einzigen Neuzugang. Über die Gründe lässt sich nur spekulieren, denn der Primärmarkt ist nicht nur wegen der strengen Regulierung extrem geheimniskrämerisch. Vollmundige Ankündigungen, wenngleich meist recht unspezifisch, sind die Ausnahme. In der Regel enttarnt sich der IPO-Kandidat sehr kurzfristig, oft beginnt die Zeichnungsfrist sogar zeitgleich.

PolyPeptide vor dem IPO an der SIX

Konkret wird es mit dem Börsengang nun bei PolyPeptide, die am 12. April ihre Absicht, im zweiten Quartal das IPO zu vollziehen, mitteilten. Da auch die emissionsbegleitenden Banken bereits benannt sind, dürfte der Startschuss in Form der Festlegung der Bookbuilding-Spanne und der Öffnung der Zeichnungsfrist wohl bald fallen. Das Unternehmen ist Contract Manufacturer und Zulieferer für 250 Kunden aus der Life-Sciences-Industrie. Die Wachstumsraten erreichen auch in der langfristigen Betrachtung über 10% bei gleichzeitig hoher Profitabilität. Das IPO wird auf schweizeraktien.net in Kürze kritisch durchleuchtet.

Weitere IPO-Kandidaten in der Schweiz

Glaubwürdig erscheint auch der angekündigte Spin-off der Turboladersparte von ABB. Als realistisch einzustufen ist ebenfalls der avisierte Börsengang des Sportschuherstellers On, allerdings wohl eher in den USA. Die Schweizer Marktteilnehmer warten auch weiterhin auf das erste IPO einer SPAC-Gesellschaft, obwohl schon seit Monaten darüber gemunkelt wird. Vielleicht ist der regulatorische Prozess doch nicht ganz so einfach, wie sich das die Initiatoren und deren Banken wünschen.

Europäischer Primärmarkt mit starker Erholung

In Europa verlief der Anstieg der Primärmarktaktivität steil, allerdings von sehr niedriger Basis aus. Das Emissionsvolumen schoss von 1.2 Mrd. USD im Vorjahresquartal auf 20.1 Mrd. USD an, so EY in ihrem IPO-Quartalsbericht. Im Nachbarland Deutschland fanden fünf Emissionen statt, darunter zwei der weltweit grössten. Vantage Towers, ein Spin-off von Vodafone, sammelte 2.3 Mrd. Euro ein, Auto1 immerhin 1.8 Mrd. Euro. Das reichte für die Ränge fünf und sechs im globalen Ranking.

Ungebremster IPO-Boom in China

Spitzenreiter im Emissionsranking war Kuaishou Technology mit 6.2 Mrd. USD an der Börse Hongkong. In China stiegen die Emissionen um 52% auf 134, das Volumen kletterte um 73% auf 22.7 Mrd. USD. Spitzenreiter unter den Ländern waren die US-Börsen, die ein gemeinsames Emissionsvolumen von 37 Mrd. USD verzeichneten. Der Vorjahreswert hatte bei 7.2 Mrd. USD gelegen. Die Anzahl der IPOs stieg von 24 auf 82.

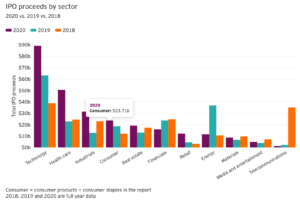

Tech-Aktien mit 41% der Emissionsvolumina

Nicht nur in den USA erfreuten sich Technologie-IPOs der höchsten Nachfrage. Laut EY stellte die Industrie 25% der IPOs im ersten Quartal. Nach Emissionsvolumen entfielen sogar 41% auf Technologie.

SPAC-Manie

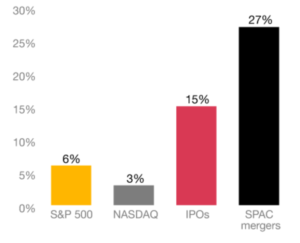

Laut EY sammelten 267 SPACs im ersten Quartal 83 Mrd. USD ein, hauptsächlich in den USA. Das ist mehr als im gesamten Vorjahr – und auch fast so viel wie die IPOs im selben Zeitraum global erzielten. Kaum ein Tag vergeht, an dem nicht neue SPACs lanciert und Übernahmen bekannt gegeben werden. Dazu passt, dass in den letzten fünf Monaten, wie die Bank of America ermittelte, mit 576 Mrd. USD mehr Kapital in Aktien-Fonds geflossen ist als in den letzten 12 Jahren zusammen! Der Anlagedruck ermöglicht die Rekordzahl von klassischen IPOs wie SPAC-Emissionen. Die Stimmung der Anleger ist super-bullish wie historisch nur vor markanten Trendwenden wie 2000/2001, was Contrarians skeptisch stimmen muss.

Kaum SPAC-Emissionen in Europa

In den USA gab es nach Informationen von Reuters 2020 und 2021 insgesamt 522 SPAC-Emissionen, die über 300 Mrd. USD an Kapital aufnahmen. Doch in Europa gab es „nur“ 10 SPACs, die vergleichsweise bescheidene 1.3 Mrd. USD einsammelten. An den Grössenverhältnissen dürfte sich so schnell nichts ändern. Was aber wohl zunehmen wird, ist die Jagd der amerikanischen SPAC-Initiatoren auf günstig bewertete europäische Zielgesellschaften. Das dürfte auch den europäischen M&A-Markt mit neuen Impulsen versorgen.

IPO-Flop in London: Deliveroo

Ein Beispiel dafür, dass nicht jedes IPO zu jeder Bewertung akzeptiert wird, ist Deliveroo, der international aktive Essensauslieferer. Das Unternehmen war u.a. von Amazon finanziert worden. Trotz hoher Verluste stieg die Pre-IPO Bewertung deutlich, weil die Wachstumsraten während der Pandemie es möglich machten. Am ersten Handelstag stürzte die Aktie jedoch um 30%. Es war das grösste IPO in London seit mehreren Jahren und der einzige nennenswerte Flop unter den Börsendebütanten der jüngeren Vergangenheit.

Ist Coinbase 100 Mrd. USD wert?

Aktuell sorgt das Direct Listing von Coinbase für Aufsehen. Am 14. April war der erste Handelstag. Bei zeitweilig erreichten Kursen von über 400 USD errechnet sich eine Market Cap von 100 Mrd. USD, am Handelsschluss waren es immerhin 85 Mrd. USD. Damit ist Coinbase der höchstbewertete Börsenhandelsplatz und somit teurer als die Nasdaq oder die Muttergesellschaft der NYSE. Noch im letzten Jahr lag die Bewertung bei einer vorbörslichen Finanzierungsrunde bei gerade 5.8 Mrd. USD. Allerdings sind die Umsätze und Gewinne explosionsartig mit dem Anstieg des Bitcoinpreises gestiegen. Der Umsatz kletterte um 800% zum Vorjahresquartal auf 1.8 Mrd. USD, der Gewinn liegt bei etwas weniger als der Hälfte.

Wettbewerbsintensivierung dämpft Gewinnaussichten

Es ist jedoch zu erwarten, dass die fetten Handelscourtagen bis auf null sinken können, denn die Wettbewerber wie Binance und Kraken sowie herkömmliche Börsenplätze werden sich ihren Teil des Kuchens abschneiden wollen. Um Marktanteile zu gewinnen, wird der Kampf über die Gebührenhöhe ausgetragen. Zudem wird das Wachstumspotenzial wohl im aktuellen Hype überschätzt. 9% der Erwachsenen in den USA haben bereits sogenannte Krypto-Währungen gehandelt. Doch 66% der Bevölkerung hat hat nach einer aktuellen Umfrage kein Interesse am Krypto-Markt.