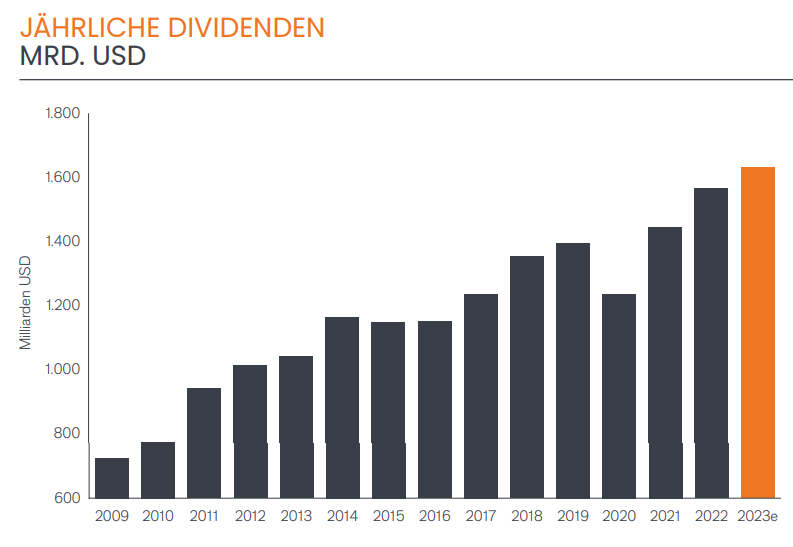

Nach drei vollen Quartalen zeichnet sich wiederum ein Rekordwert bei den Ausschüttungen für das Gesamtjahr 2023 ab. Die bisherigen Prognosen müssen ein wenig nach unten angepasst werden. Die Gründe sind der starke Dollar und Kürzungen insbesondere im Rohstoff- und Bergbau-Sektor. Fast alle anderen Wirtschafts-Sektoren legten aber zu.

Wie schon in den vergangenen Jahren führen zahlreiche Sonderfaktoren- und -effekte zu einem uneinheitlichen Bild. Erst bei genauerer Betrachtung wird klar, dass die zugrundeliegende Dynamik steigender Unternehmensgewinne und Dividenden intakt bleibt. Janus Henderson rechnet im aktuellen «Dividend Report“» mit einem Wachstum der globalen Ausschüttungen von 4,4% für 2023. Unter Berücksichtigung von Sonderdividenden, Währungs-, Index- und Kalendereffekten wird die bereinigte Wachstumsrate für 2023 von bisher 5% auf 5,3% angehoben.

Sonderdividenden und Sonderfaktoren

Im grossen Bild ist zu berücksichtigen, dass Sonderdividenden seit der Pandemie ein grösseres Gewicht erhielten als zuvor. Sie waren vor allem im Finanzsektor eine Form, wie Gewinne an die Aktionäre transferiert werden konnten, nachdem zeitweise Dividendenverbote oder -beschränkungen verhängt worden waren. Doch im Finanzwesen haben sich mittlerweile die Dividendenströme wieder normalisiert – und das auf deutlich höherem Niveau. Hohe Sonderdividenden gab es in den vergangenen Jahren aber auch insbesondere im zyklischen Bergbau. Die Ausschüttungen fielen zuletzt deutlich zurück, mehr als die Hälfte der Minen-Unternehmen kürzte oder strich die Dividende. Das Volumen der Sonderdividenden ging im dritten Quartal insgesamt um 10 Mrd. USD auf 8.4 Mrd. USD zurück und liegt damit wieder in dem Rahmen, der vor der Pandemie üblich war.

Dividendensumme im dritten Quartal fällt

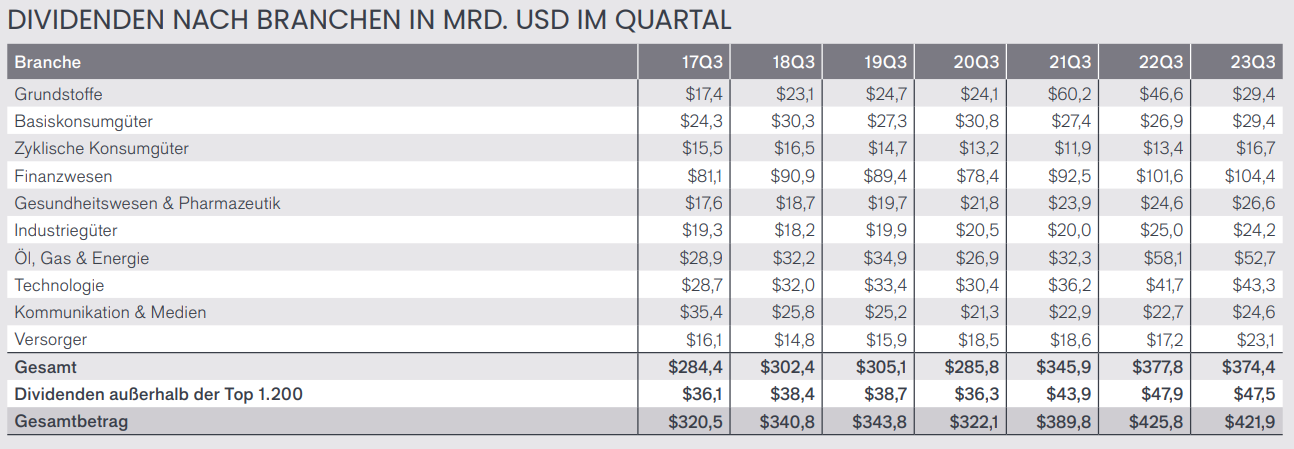

Im dritten Quartal sank die globale Dividendensumme gegenüber der Vorjahresperiode um 0,9% auf 421.9 Mrd. USD. Auf bereinigter Basis zeigt sich jedoch ein Wachstum von 0,3%. Welchen Einfluss wenige Unternehmen haben können, zeigen die Beispiele BHP und Petrobras. Beide waren in den Vorjahren unter den Top-Dividendenzahlern, kürzten nun jedoch stark. Werden sie herausgerechnet, läge das Wachstum im dritten Quartal bei 5,3%. Auf das gesamte Jahr hochgerechnet vermindern diese beide Unternehmen die Jahreswachstumsrate der globalen Ausschüttungen um zwei volle Prozentpunkte. Und unter Herausrechnung der Dollarstärke würde sich das Bild nochmals verbessern.

Solide Basis für Dividendenkontinuität

Aber auch inklusive der tatsächlich wirksamen technischen Effekte zeigt sich ein gesundes Gesamtbild. 89% der im 1200 Aktien umfassenden Dividenden-Index enthaltenen Unternehmen hielten im dritten Quartal ihre Dividenden konstant oder erhöhten sie. In den USA, dem wichtigsten Dividendenzahler, waren es sogar 98%. Hier schwächte sich die Wachstumsrate der Dividenden auf 4,5% ab. Es war allerdings das achte Quartal mit rückläufigen Zuwachsraten. Die USA, Kanada, Frankreich, China sowie die Schweiz steuern 2023 laut Janus Henderson auf Rekordausschüttungen zu. Rückläufige Ausschüttungen gab es dagegen in Brasilien, Australien und Taiwan. In Europa ist ein starker Anstieg im dritten Quartal zu verzeichnen, jedoch bei relativ wenigen Unternehmen. In der Schweiz zahlten nur Richemont und EMS-Chemie eine Dividende, wobei letztere das einzige Unternehmen unter den europäischen Dividendenzahlern ist, welches die Ausschüttung leicht kürzte. In Deutschland zahlte im dritten Quartal nur der Börsenneuling Porsche eine Dividende, immerhin 1 Mrd. USD. In Dänemark erhöhte Novo-Nordisk die Ausschüttung um 40%. In Spanien und Italien zahlten die Versorger höhere Dividenden. Alle Versorger im Dividenden-Index erhöhten die Ausschüttung, am stärksten der tschechische Versorger CEZ.

Veränderungen der Top-20

Die Veränderungen in den einzelnen Sektoren spiegeln sich auch in der Liste der Top-10 und Top-20 der globalen Dividendenzahler wider. An der Spitze finden sich im dritten Quartal gleich drei chinesische Unternehmen. Aggregiert stiegen die Ausschüttungen in der Volksrepublik um 7,8% auf 32.8 Mrd. USD. China Construction Bank, PetroChina und China Mobile führen die Liste an. Es folgen BHP und Microsoft, danach Evergreen Marine aus Taiwan. Der chinesische Öl-Konzern Cnooc liegt an siebter Position, das taiwanesische Tech-Unternehmen Media Tek auf der achten, Apple auf Rang neun und der Kohleriese Glencore auf Rang 10. Auf den Positionen 11 bis 20 finden sich mit der Commonwealth Bank of Australia, der Industrial & Commercial Bank of China sowie JP Morgan Chase drei weitere Banken. Abgesehen von Johnson & Johnson sind die anderen Top-Dividendenzahler allesamt Rohstoff- und Energieunternehmen: Exxon Mobil, CEZ, Woodside Energy, Rio Tinto, Petrobras und Fortescue Metals.

Divergierende Trends

Was die Top-20-Liste jedoch nicht offenbart, ist, dass die Ausschüttungssumme in Brasilien um zwei Drittel auf 5.8 Mrd. USD gefallen ist oder dass das Dividendenwachstum in Indien mit 10,1% auf 10.5 Mrd. USD ungebrochen ist. In Singapur erhöhten sich die Ausschüttungen vor allem wegen der Banken um 31,3% auf den Rekordwert von 4.5 Mrd. USD. In Taiwan dagegen sank das Volumen um 17,1% vor allem wegen der petrochemischen Industrie auf 22.7 Mrd. USD. Stagnierend war das Volumen im UK.

Bergbau und Chemie senken Ausschüttungen

Besonders interessant ist die teilweise divergierende Entwicklung der Sektoren und ihrer Segmente in der annualisierten Betrachtung des dritten Quartals. Neun von 10 Öl-Unternehmen erhöhten die Dividende. Insgesamt sind 51 Öl-Produzenten im Dividend-Index enthalten. Die Kürzungen bei Petrobras und den taiwanesischen Öl-Verarbeitern sorgten jedoch gegenüber dem Vorjahresquartal für einen Rückgang der Dividendensumme um 9,2%. Nur zwei andere Sektoren verzeichneten ebenfalls Rückgänge der Dividendensumme. Der Sektor Industriegüter senkte die Ausschüttungen um 3,1%. Grundstoffe, also vor allem Erze und Metalle sowie Chemie, verloren jedoch 36,9% vom üppigen Vorjahresniveau. Allein im Chemie-Segment fielen die Ausschüttungen um 3.5 Mrd. USD auf 6.6 Mrd. USD. Im Bergbau sanken die Dividenden um 13.7 Mrd. USD auf 22 Mrd. USD. Inzwischen wird das Phänomen des einmaligen Gewinnbuckels als «Zufallsgewinne» bezeichnet, ein Äquivalent zu den nachgelagerten «Übergewinnen» der Energieversorger.

Versorger überraschend an der Spitze

An der Spitze der Dividendensteigerungen steht folglich, und trotzdem überraschend, der Sektor Versorger mit einem Plus von 34,2%. Das stellt eine Anomalie dar. Man muss wohl ziemlich weit in der Geschichte zurückgehen, um eine vergleichbare Dividenden-Outperformance des als stetig und langweilig geltenden Sektors zu finden. Die Dividenden im Sektor Zyklische Konsumgüter nahmen um 24,5% zu. Alle anderen Sektoren zeigen annualisierte Zuwachsraten zwischen 2,7% und 9,3%. Healthcare und Technologie zeigen weiterhin in der längerfristigen Betrachtung stetiges überdurchschnittliches Wachstum.

Basiskonsumgüter stark, Versicherungen schwach

Bemerkenswert ist das starke Comeback im Segment der Basiskonsumgüter. Die Dividenden stiegen kräftig bei Lebensmitteln, Getränken, Distributoren, Haushalt & Körperpflege sowie Tabak. Allerdings liessen die kräftigen Preiserhöhungen der letzten zwei Jahre auch nichts anderes erwarten. Während im Finanz-Sektor bei Banken und Diensteistern die Dividenden stiegen, fielen sie bei Versicherungen und Grundbesitz jeweils um etwa 10% zurück.

Portfolio-Check

Ein langfristig angelegtes Portfolio, das Dividendenkontinuität und -steigerungen als Ziel hat, muss zwangsläufig mehr oder weniger langweilig erscheinen. In früheren Zeiten sprach man in solchen Fällen von Witwen- und Waisen-Anlagen oder mündelsicheren Papieren. Der Vorteil ist, dass die Wahrscheinlichkeit von Ausfällen und Renditeschmälerungen allgemein gering ist. Die meisten der mittlerweile 12 Aktien weisen eine Historie stetig steigender Dividenden auf. Die Ausnahme bilden die beiden Beteiligungsgesellschaften BB Biotech und HBM Healthcare. Nach jahrelangen Anhebungen wurden die Dividenden zuletzt gekürzt, wenngleich sie in Relation zu den aktuellen Kursen attraktiv bleiben.

Biotech-Zyklus

Der Unterschied zu den anderen Aktien ist, dass der Investment-Horizont im Bereich der Beteiligungen an jungen innovativen Life-Sciences-Unternehmen dem branchenspezifischen Bewertungszyklus folgen muss. Gegenwärtig weist HBM Healthcare einen NAV von 225 CHF auf, der Börsenkurs liegt mit 166 CHF deutlich darunter. Wenn innovative Life-Sciences-Unternehmen an der Börse wieder in sind, wird der Discount sich sukzessive in eine Prämie verwandelt haben, und auch die Bewertungen der Portfolio-Unternehmen werden höher liegen. Die Aktie hat dieses Jahr 13% verloren. Die zuletzt rückläufigen Zinsen könnten bei einer Fortsetzung des Trends entscheidende Impulse für eine Trendwende im Biotech-Sektor bieten. Am meisten profitieren die Beteiligungsgesellschaften von IPOs ihrer Portfoliogesellschaften oder Übernahmen. IPO- und M&A-Märkte im early-stage-Bereich florieren in einem Umfeld nachhaltig sinkender Zinsen. Dann werden auch die Dividenden der Beteiligungsgesellschaften wieder angehoben werden. In der Vergangenheit gab es bei BB Biotech auch schon Dividenden von 7 CHF und sogar 12.25 CHF. Für 2023 ist allerdings entsprechend der jeweiligen Dividend Policy bei beiden Beteiligungsgesellschaften nochmals mit einer tieferen Dividende zu rechnen.

Rückversicherungs-Zyklus

Auch Swiss Re folgt einem eigenen Zyklus, dem der Rückversicherer. Obwohl die dividendenstarke Aktie jetzt jahrelang unter dem Kurs vom Start der «Dividendenstrategie» im November 2018 gelegen hatte, war immer klar, dass ein nachhaltiger Gewinnschub und damit auch Dividendenerhöhungsfantasie kommen würden, wenn sich die marginalen Player aus dem lukrativen, doch hochriskanten Rückversicherungsgeschäft zurückziehen würden. Die Schadenssummen, insbesondere durch Naturkatastrophen, steigen explosionsartig. Nur die stärksten Player wie Munich Re, Berkshire Hathaway und Swiss Re bleiben im Markt und erhöhen die Prämien entsprechend. Die Gewinnentwicklung ist vielversprechend, die Aktie liegt inzwischen im Plus, und die Perspektiven bleiben gut. Seit diesem Jahr wird die Dividende in USD bezahlt.

Big Pharma

Mit Novartis und Roche sind zwei der weltgrössten Pharma-Unternehmen im Dividenden-Portfolio enthalten. Beide zeichnen sich durch langfristig steigende Dividenden aus. Die Kursentwicklung von Roche und Novartis läuft jedoch seit Jahren auseinander. Seit 2018 war erst Roche ein Überflieger, stürzte dann jedoch ab. Novartis dagegen lief jahrelang seitwärts und gewann erst zuletzt etwas an Boden. Bei Novartis stehen die Zeichen auf Gewinnsteigerungen. Mit der Abspaltung von Sandoz, der Generikasparte, ist Novartis nun ein lupenreines Pure Play im Bereich der «innovative medicines». Diese geniessen Patentschutz und hohe Margen. Zwar sind rund 90% der verordneten Medikamente inzwischen Generika, doch die grössten Gewinne der Branche werden mit neuen Medikamenten erwirtschaftet. Der Gewinn je Aktie dürfte von 3.19 CHF in 2022 bis 2025 auf über 6 CHF klettern. Die Dividende wird von zuletzt 3.20 CHF je Aktie wohl deutlich angehoben werden. Die Ausschüttung wird nach der Sandoz-Abspaltung nicht re-basiert, was eine versteckte Dividendenerhöhung darstellt. Der Einstiegskurs wurde entsprechend der SIX-Berechnung um den Sandoz Spin-off ermässigt.

Roche

Roche mag derzeit unpopulär sein, weshalb der Kurs der Inhaberaktie heute sogar unter dem Einstiegskurs vor fünf Jahren liegt, dennoch handelt es sich um eine vielversprechende Dividendenaktie. Fehlschläge bei Studien, ein rückläufiges Diagnostika-Geschäft nach dem Pandemieboom und weitere Faktoren haben die Stimmung an der Börse offensichtlich eingetrübt. Umso mehr wird sich das Management bemühen, zurück auf den Erfolgspfad zu finden. Das Big-Pharma-Universum scheint zweigeteilt. Während Pfizer, Sanofi und Astra-Zeneca neben Roche u.a. unter den negativen Pandemiefolgen leiden, haben Eli Lilly und Novo-Nordisk den Sprung an die Spitze nach Marktkapitalisierung vollzogen. Den Hintergrund bilden neue Diabetes- und Adipositas-Therapeutika mit Multi-Milliarden-Märkten. Schade ist, dass Roche, der dritte globale Diabetes-Spezialist, bisher am Boom nicht partizipierte. Die Entwicklungs-Pipeline ist bei beiden Schweizer Pharma-Riesen gut gefüllt.

Stabiles Wachstum bei Galenica

Die Apothekenkette lieferte auch für das erste Halbjahr 2023 mit 5,5% Umsatzwachstum, was die Investoren erwarten. Der Umsatz des Semesters liegt bei 1.85 Mrd. CHF. Besonders stark lief es im Segment Products & Brands mit 19,8% Anstieg. Das ist deshalb relevant, weil die Gewinnmargen hier höher sind. Aufgrund zahlreicher Sonderfaktoren fiel das adjustierte EBIT um 5,1% auf 90.2 Mio. CHF, der Reingewinn aus fortgeführter Tätigkeit um 5,7% auf 74.5 Mio. CHF. Durch Einbringung einer Tochter in das Joint Venture mit Shop-Apotheke fiel jedoch ein a.o. Gewinn von 112.8 Mio. CHF an. Für das Gesamtjahr wird ein Umsatzwachstum von 3% bis 6% erwartet sowie ein zum Vorjahr unverändertes EBIT. Die Dividende soll mindestens auf Vorjahreshöhe liegen.

Nestlé

Anfang 2022 erreichte die Aktie des Multis fast 130 CHF, den historischen Höchststand. Seitdem geht es leicht abwärts, zuletzt auf unter 100 CHF. In den ersten neun Monaten des Jahres fiel der Umsatz um 0,4% auf 68.8 Mrd. CHF, nahm jedoch in Lokalwährungen um 7,8% zu. Wechselkursveränderungen schmälerten das Wachstum um 7,4%. Preiserhöhungen um 8,4% konnten gut durchgesetzt werden. Dies zeigt aber auch, dass sich die Volumina verringerten, um durchschnittlich 0,6%. Am besten lief es mit einem Zuwachs um 13,1% bei Tiernahrung. Kaffee legte ebenfalls deutlich zu. Damit ist Nestlé im Plan, der für 2023 ein organisches Wachstum von 7% bis 8% sowie eine operative Marge von mindestens 17% vorsieht. Die Aktie war in der jüngeren Vergangenheit selten wirklich günstig bewertet, wird aber zunehmend attraktiver. Ob die Auswirkungen der Abnehmspritze das Nestlé-Portfolio von Produkten wirklich negativ beeinflussen werden, wie in den letzten Wochen diskutiert, bleibt abzuwarten. Die starke Positionierung bei Health Food lässt eher einen gegenteiligen Effekt erwarten.

SIG Combibloc

Im ersten Semester kletterte der Umsatz um 35,1% auf 1.54 Mrd. Euro. Ohne Akquisitionen lag das organische Wachstum bei 6,6%. Das EBITDA stieg um 37%, der Reingewinn um mehr als 25%. Dies ist umso beachtlicher, als Steuern, Zinsen, Preissteigerungen und höhere Amortisationen zu Buche schlugen. Im dritten Quartal beschleunigte sich das organische Wachstum auf 8,1%, in der Bilanzierungswährung Euro waren es 3,7% auf 799.3 Mio. Euro. Trotz Preiserhöhungen wurden Marktanteile hinzugewonnen. Der CEO will die Dividende weiterhin jährlich erhöhen.

ABB

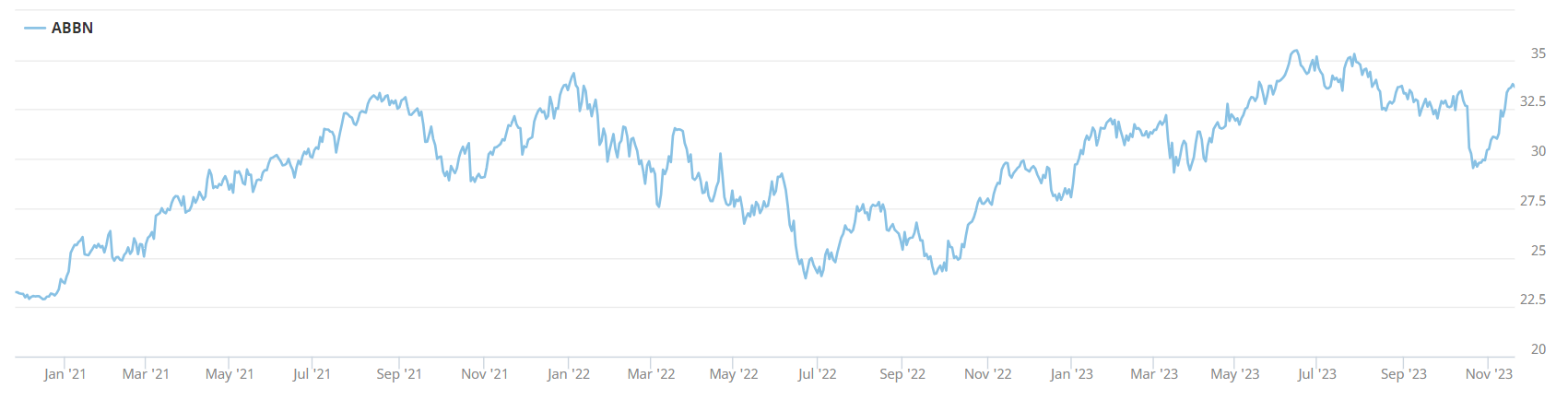

Die meisten Börsen erreichten im vierten Quartal 2021 ihr Hoch, fielen danach und erholten sich teilweise. Im November 2021 war die Liste der Dividendentitel um ABB und Sulzer erweitert worden. Die relevanten Schweizer Vergleichsindizes liegen heute zwischen 12% und 25% tiefer. Der Investment Case hat sich somit bestätigt. ABB liegt 11,8% höher. Das Geschäft läuft gut, der Spin-off von Accelleron hat sich als Erfolg erwiesen. Der Einstiegskurs wurde um die Accelleron-Transaktion bereinigt. Die Dividende hat ABB in beiden Jahren um je 2,5% erhöht.

Sulzer

Auch Sulzer hat mit Medmix eine Sparte verselbständigt, allerdings auf dem Weg des IPO. Mit der Invasion Russlands in der Ukraine brach jedoch ein wichtiger Markt weg. Sulzer zog sich aus dem russischen Markt zurück. Das Unternehmen hat sich jedoch gut erholt. Umsatz- und Gewinnentwicklung zeigen eine hohe Wachstumsdynamik in allen Geschäftsbereichen. Die Auftragseingänge zogen stark an, im ersten Halbjahr 2023 um 24,1%. Die Aktie hat sich deutlich von den Tiefständen entfernt und liegt aktuell 9,2% unter dem Einstiegskurs. Die Dividende blieb währenddessen stabil.

Belimo

Wenn auch der Kurs seit der Neuaufnahme Ende Juli etwas gesunken ist, die operative Entwicklung gibt dazu wenig Anlass. Im ersten Halbjahr 2023 stieg der Umsatz um 7,7% in CHF, jedoch um 12,4% in Lokalwährungen. Alle Regionen trugen dazu bei, insbesondere Amerika. Während Klappenantriebe auf hohem Niveau blieben, zeigten Sensoren & Zähler ein Wachstum von über 30% und Regelventile von 15%. Auch die Profitabilität nahm zu. Der Gewinn je Aktie kletterte im ersten Halbjahr um 6,1% auf 5.29 CHF. Als Marktführer für energieeffiziente HLK-Feldgeräte ist Belimo hauptsächlich im Bereich der Neubauten und der Sanierung tätig. Der Ausblick ist zuversichtlich, dennoch können Zinsanstieg und eine schwächere Baukonjunktur zeitweilige Spuren hinterlassen.

Phoenix-Mecano

Die Aktie von Phoenix-Mecano war ebenfalls erst Ende Juli in die Liste aufgenommen worden. Sie liegt inzwischen 9,4% höher. Im ersten Halbjahr 2023 blieb der Umsatz fast unverändert in CHF, legte jedoch nach Devisen- und Portfoliobereinigungen organisch um 4,6% zu. In Amerika lief das Geschäft besser als in Europa. Gehäuse und Industriekomponenten setzten ihren Wachstumskurs fort, die Sparte Antriebssysteme für Spitalbetten und Komfortmöbel beginnt sich zu erholen. Das operative EBIT nahm um 21,7% zu. Für das Gesamtjahr wird eine EBIT-Steigerung im zweistelligen Prozentbereich erwartet. Zwei kleinere Rückkaufprogramme reduzieren die Anzahl ausstehender Aktien und erhöhen gleichzeitig den Gewinn je Aktie, was wiederum gut für die Dividendenerhöhungsrate ist. In Kürze wird auf schweizeraktien.net ein Interview mit dem CEO von Phoenix-Mecano veröffentlicht.