In der «Höhle der Löwen» und bei weiteren Förderern konnte sich das Start-up Splint Invest erfolgreich mit Kapital eindecken. Nun möchte es seine Zukunft mit Stimmaktien sichern – denn gut 1 Mio. CHF fehlt noch. Das Interview mit CEO Aurelio Perucca.

Herr Perucca, Sie haben bereits eine gute Zahl an Förderern davon überzeugen können, in ein Start-up zu investieren, das edle Sammler-Weine, Whisky und andere Sachgüter «virtuell zerstückelt» und weiterverkauft. Wie geht es nun weiter?

Ja, unsere Idee, alternative Investments einer breiten Gruppe von Investoren näherzubringen, kommt an. In der Höhle der Löwen wurde mehr geboten, als wir erwartet hatten – und auch der Due-Diligence-Prozess ging in nur drei Wochen über die Bühne. Besonders gefreut hat uns aber das Crowd-Investment, wo eine überzeugte Basis an Kleinanlegern uns innerhalb von fünf Tagen eine weitere Million Franken liquide Mittel ermöglicht hat. Nun benötigen wir in den nächsten zwei bis drei Monaten weitere 1 bis 1.2 Mio. CHF, um unser Wachstum voranzutreiben. Einen Rückschlag hat es auch gegeben: Wir waren in sehr fortgeschrittenen Gesprächen mit einer internationalen Venture Capital-Gesellschaft, die Namenaktien gekauft hätte. Dieser Deal ist leider nicht zustande gekommen.

Warum nicht einfach mit einigen Angel-Investoren den Rest des Geldes auftreiben?

Das wäre in der Tat kein Problem. Aber es wäre auch kein Beleg für längerfristiges Denken. In einem Jahr werden wir vielleicht 7 bis 9 Mio. CHF an neuem Kapital benötigen. Wenn wir dann erst mit Investoren beginnen, die unsere Sache auch mit uns weiterziehen können, dürften wir in einen Engpass reinlaufen. Wir stehen aktuell nicht unter Zugzwang und möchten einen Partner finden, der auch eine Serie-A-Runde durchziehen kann, also typischerweise zwischen 500‘000 CHF bis 3 Mio. CHF Kapital einzubringen vermag.

Die Zeiten der Nullzins-Geldschwemme sind vorbei, 2022 hat selbst umsichtig diversifizierte Anleger das Fürchten gelehrt – und langsam, aber sicher kehren die Sparzinsen zurück. Was, wenn es mit der neuen Finanzierungsrunde nicht mehr so rasch klappt?

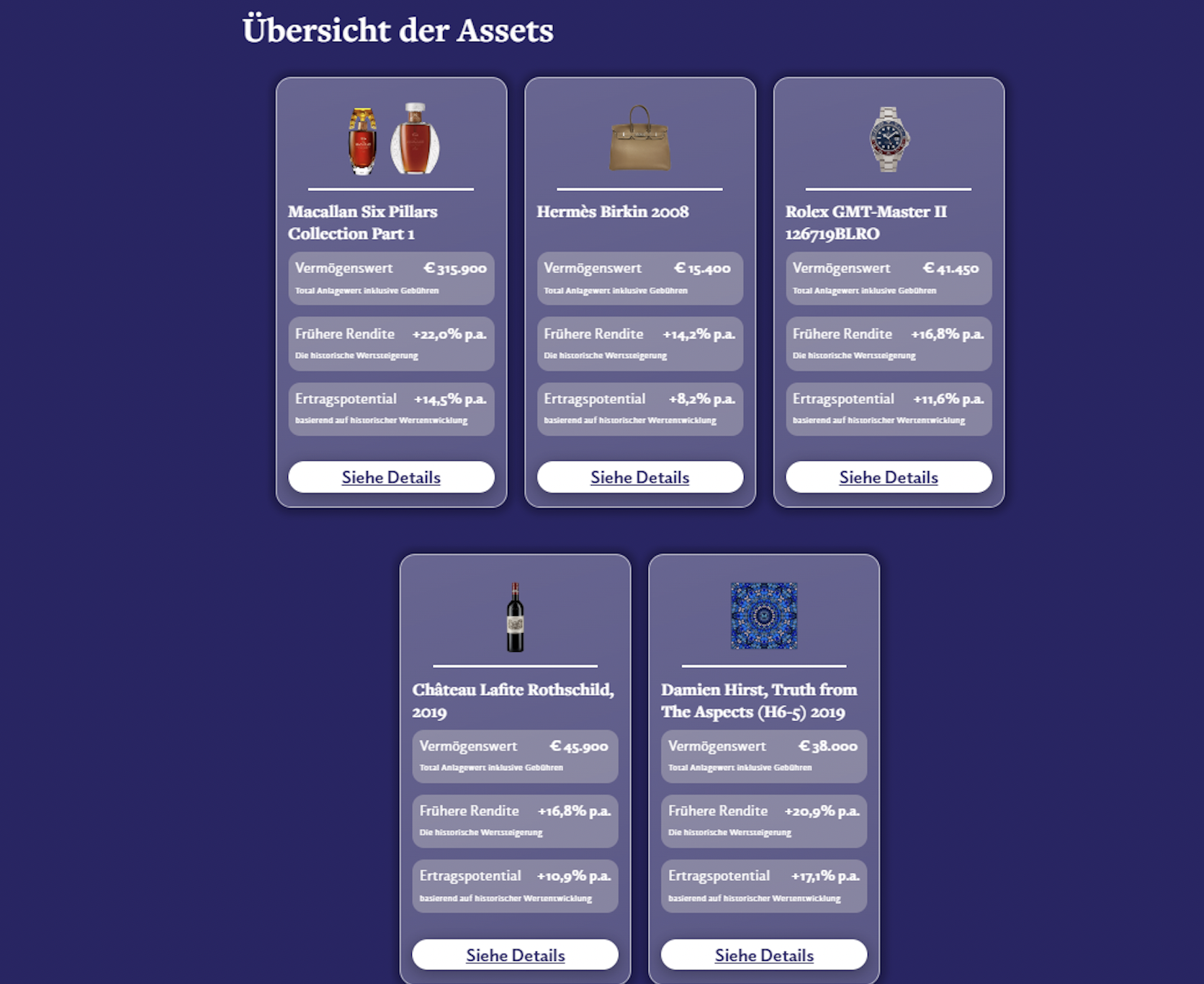

Ja, das Umfeld für Start-ups ist herausfordernder geworden. Das ändert aber nichts an der Tatsache, dass 5 bis 10% alternative Investments für jedes Portfolio eine gute Idee sind – und der Zugang dazu alles andere als einfach ist. Die Lösung dieses Problems ist unser Business Case. Splint Invest bietet einfachsten Zugang zu Investment-Grade-Assets wie Wein, Whisky, Uhren oder Kunst. Es ist auch keine Spekulationsbörse, sondern eine Plattform für Leute mit einem Anlagehorizont ab 3 Jahren. Die historischen Renditen bei solchen Assets sprechen oft für sich. Alternative Anlagen können aber auch einfach als Inflationsschutz fungieren. Ein Anspruch, den Anleger etwa an Gold stellen. Ein ebenso unproduktives, dividendenfreies Asset, das man besser längerfristig hält als kurzfristig damit spekuliert. Aber zurück zur eigentlichen Frage: Auch wenn wir die Million nicht sofort auftreiben können, haben wir aktuell genug Kapital für weitere 12, vielleicht auch 18 Monate Geschäftstätigkeit. Kostenintensiv sind derzeit vor allem die Wachstumsbemühungen.

Und falls alle Stricke reissen würden, was geschieht dann mit den Splint-Anlegern und ihren Sachanlagen? Stichwort Emittentenrisiko.

Für den unwahrscheinlichen Konkursfall arbeiten wir mit der Treuhandfirma Xellenz zusammen. Sie würde den Verkauf aller in Splints fraktionierten Anlagen und die Verteilung des Gewinns unter den Anlegern übernehmen. Dabei könnte Xellenz selbst entscheiden, ob die Assets sofort verkauft oder die jeweiligen Anlagefristen abgewartet werden. Was den möglichen Konkurs eines Unternehmens wie Rolex oder einer berühmten Whisky-Destillerie angeht, von denen wir die Produkte anbieten: Auch das ist möglich, es würde den besagten Sammlerstücken aber kaum preislich schaden, sondern wohl eher nützen. Wie schon früher einmal erwähnt: Splint-Anleger investieren in einen attraktiven Pool von alternativen Anlagen, die selten sind, für die global eine grosse Nachfrage besteht – und die nicht stark mit liquiden Anlagen, wie Aktien und Obligationen, korrelieren.

Wie geht die Reise weiter, was die Sachwerte angeht, in die man mittels Splint Invest diversifizieren kann? Oldtimer sieht man zum Beispiel noch keine auf Ihrer Plattform…

Oldtimer und Veteranenfahrzeuge sind eine andere beliebte Sachanlage, die sich gut fraktionieren lässt, ja. Wir werden sie, wenn alles klappt, ab Februar im Angebot haben. Zudem möchten wir unseren Anlegern in einem nächsten Schritt auch Zugang zu Private Equity bieten. Wir evaluieren noch, ob Direktinvestitionen oder Investitionen über einen Fund besser ankommen. Gleichzeitig arbeiten wir auch bereits auf rechtlicher Ebene an der Umsetzung und testen fleissig, wie wir weitere Neukunden durch diese Anlageklasse akquirieren können. Langfristig, also ab ca. 2025, können wir uns auch vorstellen, Anlagen im Bereich von Immobilien anzubieten – allerdings keine Residenzliegenschaften.

Es gibt viele Möglichkeiten, wie wir unsere Dienstleistungen und Produkte weiterentwickeln können. Als Orientierung dient uns dabei immer unsere Vision: Dank Splint Invest hat jeder Privatinvestor in Europa ein gut diversifiziertes Anlageportfolio.

Vielen Dank für das Gespräch.