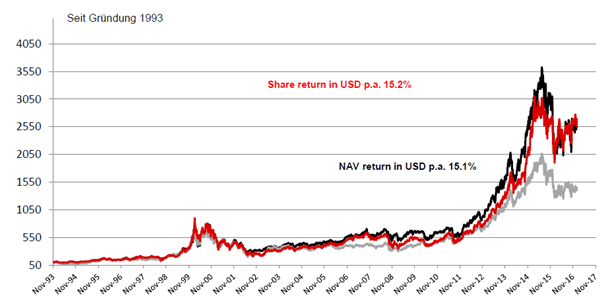

Seit nunmehr 23 Jahren ist die börsenkotierte Beteiligungsgesellschaft BB Biotech als Investor in der Wachstumsindustrie Biotechnologie aktiv. Die Performance mit 2560% seit Auflegung (inkl. Dividenden) kann sich wirklich sehen lassen. Nach einem jahrelangen Bullenmarkt ging der Sektor zwar 2016 in den Korrekturmodus über, doch nicht zuletzt wegen der Übernahme des Portfoliowertes Actelion schlug BB Biotech den Referenzindex deutlich. Die Aktionäre können einmal mehr zufrieden sein.

Konkret verlor der als Messlatte fungierende Nasdaq Biotech Index um 21.3% im Jahr 2016. In den Vorjahren hatte er sich mehr als verdreifacht. Die Korrektur kam nicht ganz überraschend. BB Biotech erzielte 2016 für die Aktionäre dagegen unter Einbeziehung der Ausschüttung mit 0.3% immerhin eine leicht positive Performance, laut Geschäftsbericht.

Discount zum NAV reduziert

Der Hauptgrund für das gute Abschneiden im schwierigen Jahr 2016 ist die Verringerung des Discounts zum Net Asset Value, also dem Inventarbestand zu Marktwerten. Während der Hausse zuvor lag der Discount zum NAV mehrere Jahre lang bei über 20%. Das Management erkannte die Unterbewertung und strebte u.a. durch Aktienrückkäufe an, den Discount abzubauen. 2015 lag er am Jahresende bei 17.6% und ein weiteres Jahr später bei nur noch 5.1%. Dazu trägt auch die veränderte Dividendenpolitik bei. Seit 2013 ist es das Ziel, rund 10% des Kapitals jährlich an die Aktionäre zurückzubezahlen – je zur Hälfte durch Dividendenausschüttungen und Aktienrückkäufe. In den letzten fünf Jahren beträgt der Total Shareholder Return von BB Biotech auf Frankenbasis herausragende 433%. Für das Geschäftsjahr 2016 soll der GV eine Dividende von 2.75 CHF je Aktie vorgeschlagen werden. Im vorigen Jahr hatte sie bei 2.90 CHF gelegen.

Hohe Schwankungsbreite der jährlichen Ergebnisse

Laut Geschäftsbericht weisen die konsolidierten und geprüften Zahlen für 2016 einen Nettoverlust von 802 Mio. CHF aus. Im Vorjahr war ein Nettogewinn von 653 Mio. CHF entstanden. Solche hohen Schwankungen und starke prozentuale Ausschläge sind typischer Bestandteil innovativer Technologieindustrien an der Börse. Die Langfristentwicklung zeigt mehrere Phasen explosiver Kursgewinne, gefolgt von teilweise dramatischen Korrekturen.

Biotechnologie ist gereift

Die hohe Volatilität, aber auch lange Durststrecken wie von 1993 bis 1999, schrecken von jeher konservative Anleger von der Biotechnologie ab. Das war auch ein Grund für die Lancierung von BB Biotech, den privaten und professionellen Anlegern die damals neue Industrie bei überschaubarem Risiko zugänglich zu machen. Inzwischen ist die Industrie jedoch längst erwachsen geworden. Mehr als die Hälfte der jährlich neu zugelassenen Wirkstoffe sind bio-pharmazeutischen Ursprungs.

M&A treibt Wachstum

Bei M&A-Transaktionen sind immer noch die meisten Fälle so gelagert, dass Pharma-Konzerne ihre Gewinne und Veräusserungserträge in Biotech-Übernahmen, Einlizensierungen oder Kombinationen hieraus investieren. Die aktuelle Übernahme der Schweizer Actelion durch den grössten Healthcare-Konzern der Welt, die amerikanische Johnson & Johnson, ist ein typisches Beispiel. J&J kauft sich für 30 Mrd. USD Wachstum zu. Patentabläufe, Wettbewerb durch Generika und Biosimilars sowie weitere Faktoren dämpfen das Wachstumspotenzial der Pharmariesen zunehmend.

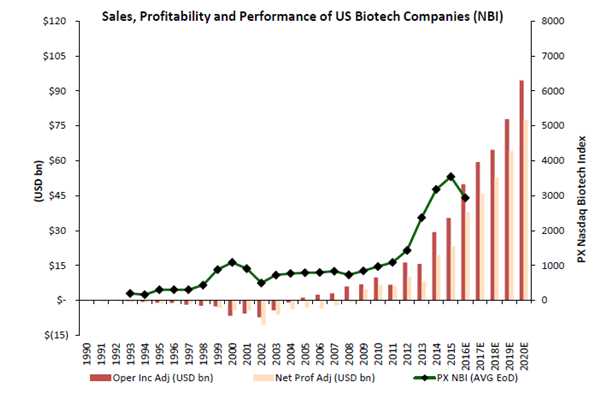

Biotech wächst stärker als Pharma

BB Biotech erwartet ein auf 10% p.a. beschleunigtes Umsatzwachstum für Biotech-Unternehmen im Zeitraum 2016 bis 2018 auf dann 157 Mrd. USD. Noch 2010 hatte der Biotech-Umsatz gerade bei 54 Mrd. USD gelegen. Auch 2016 wurden elf neue bio-pharmazeutische Wirkstoffe von der FDA zugelassen. Das Wachstum der chemisch-pharmazeutischen Industrie erwartet BB Biotech für denselben Zeitraum mit 5% auf 615 Mrd. USD Umsatz im Jahr 2018.

32 Mrd. Cash bei Portfolio-Beteiligung Gilead

Neu ist, dass die erfolgreichen Biotech Unternehmen der ersten und zweiten Generation wie Amgen und Portfolio-Wert Gilead beachtliche Cash-Positionen aufgebaut haben, die sie in die Lage versetzen, auch etablierte Pharma-Konzerne übernehmen zu können. Gilead hat 32 Mrd. USD an Liquidität zur Verfügung, ist hochprofitabel, hat aber eine dünne Pipeline neuer Wirkstoffe. Immer wieder taucht die Spekulation im Markt auf, wonach Bristol-Myers Squibb (BMY) das ideale Ziel wäre, um Cash und Free Cashflows der kommenden Jahre sinnvoll zu investieren. BMY wäre ausgesprochen komplementär – wenig Cash, niedrige Free Cashflows, aber mit 21 Onkologie-Wirkstoffen in der Pipeline absolut attraktiv. Beide Aktien sind 2016 um rund 30% gefallen, die Börsenbewertungen liegen jeweils bei knapp über 90 Mrd. USD.

Schwerpunkt Onkologie

Mit Onkologiemedikamenten wurden laut IMS Health 2015 rund 107 Mrd. USD umgesetzt. Bis 2020 soll das jährliche Wachstum bei 7.5% bis 10% liegen. Bei BB Biotech sind 39.2% des Portfolios, insgesamt 9 Beteiligungen, in diesem Segment investiert.

Seltene Krankheiten

Das heterogene Feld der „Seltenen Krankheiten“ bildet mit 23% Gewichtung den zweitgrössten Schwerpunkt. Während Krebserkrankungen ein Massenmarkt sind, sind „Seltene Krankheiten“ aus Sicht der Unternehmen und Investoren vor allem deshalb interessant, weil mangels Wettbewerb die hohen Forschungs- und Entwicklungskosten auch auf die Medikamentenpreise umgelegt werden können. Die jährlichen Behandlungskosten können so auch mehrere hunderttausend USD ausmachen. Zudem regelt ein eigenes Gesetz, der „Orphan Drug Act“, die beschleunigte Zulassung von Wirkstoffen gegen „Seltene Krankheiten“.

Weitere Indikationen

Etwas abgeschlagen folgen die Indikationsgebiete „Stoffwechselerkrankungen“ mit 11%, „Herz- und Kreislauferkrankungen“ mit 8.7%, „Neurologische Erkrankungen“ mit 8% sowie „Infektionskrankheiten“ mit 7.2%. Der Onkologiebereich erscheint zurecht hoch gewichtet, allerdings ist das Indikationsgebiet zunehmend wettbewerbsintensiv, da zahlreiche neue Medikamente in absehbarer Zeit die Zulassungen erhalten dürften.

Neurologie erstmals vor Onkologie bei Venture Capitalists

In den USA sind 2016 erstmals mehr Venture Capital Investitionen in den Bereich Neurologie als in Onkologie geflossen. Neben Krebs sind auch Alzheimer und Multiple Sklerose Volkskrankheiten, die rapide im Vormarsch sind. Dies gilt auch für die Stoffwechselkrankheit Diabetes, von der laut WHO 2014 bereits 422 Mio. Menschen weltweit betroffen waren, fast vier Mal mehr als 1980. Allein in China sind es über 100 Mio. Patienten, in Indien über 60 Mio. In beiden Ländern gab es die typisch westliche Zivilisationskrankheit bis vor wenigen Jahrzehnten praktisch gar nicht.

Emerging Markets im Fokus

Paradoxerweise hat die wirtschaftliche Entwicklung in vielen Emerging Markets dazu geführt, dass die entstandene Mittelschicht den westlichen Lebensstil mit all seinen ungesunden Praktiken übernommen hat. Fast Food, Limonaden, Snacks und dergleichen statt traditionell weitgehend vegetarischer Kost z.B. in Indien fordern ihren Tribut. Dank den Segnungen des Automobilismus kommt zudem die Bewegung buchstäblich immer mehr unter die Räder. Folgen sind u.a. kardiovaskuläre Erkrankungen und Stoffwechselstörungen.

Lebenserwartung steigt

So sind die Schäden, die mit der wirtschaftlichen Entwicklung einhergehen, zugleich auch die Wachstumstreiber für die Biotechnologie. Als Folge der wissenschaftlichen Erkenntnisse, der Frühdiagnostik und wirksamerer Therapien nimmt zudem die Lebenserwartung stetig zu. Lebten noch 1950 weltweit gerade 200 Mio. Menschen über 60 Jahre, so waren es 2000 schon 600 Mio. Bis 2025 dürften es nahe 1.2 Mrd. Menschen sein und bis 2050 fast 2 Mrd. Am extremsten fällt der Zuwachs in den Emerging Markets aus.

Alterskrankheiten gewinnen an Bedeutung

Da viele Krankheiten erst jenseits von 50 Jahren, 60 Jahren oder 80 Jahren gehäuft auftreten, insbesondere Krebs, Herzkrankheiten und Arthritis, weisen diese Märkte ein exponentielles Wachstumspotenzial auf. Die Ausgaben für Gesundheit als Prozentsatz des jeweiligen BIP sind in den USA mit 17.5% weltweit am höchsten. Dann folgt mit nahe 12% schon die Schweiz vor anderen europäischen Ländern mit 8% bis 11%. In China sind es noch unter 6%. Schon aus demografischen Gründen ist die Tendenz überall nach oben gerichtet.

Attraktive Bewertung bei Big Biotech

Trotz dieser vorteilhaften Rahmenbedingungen und Wachstumstreiber sind die Aktien der grossen Biotech-Unternehmen, gemessen am Kurs/Gewinn-Verhältnis, heute so günstig bewertet wie noch nie. Lagen die Multiples noch 2007 bei rund 30x, so sind es aktuell unter 15x, weil die Gewinne von Amgen, Celgene, Gilead & Co. stark zugelegt haben. Bis 2020 beträgt das Multiple rechnerisch nur noch 10x, weshalb die Kursperspektiven bei BB Biotech vor dem Hintergrund weiterhin steigender Unternehmensgewinne sehr positiv eingeschätzt werden. Seit 2014 liegen die Bewertungen der Big-Pharma-Aktien zum ersten Mal über denen von Big Biotech.