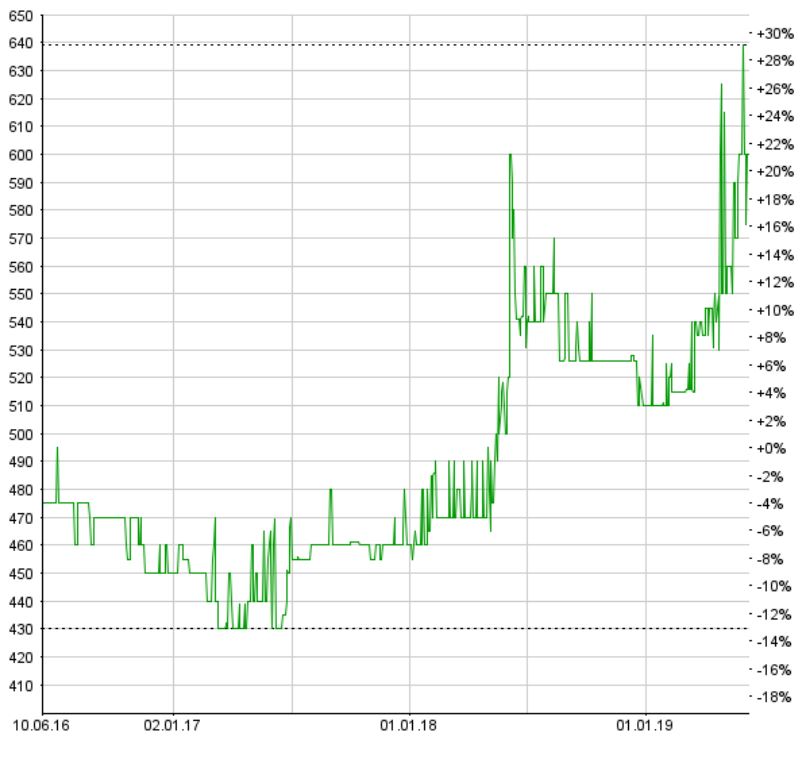

Es gab reichlich News bei den OTC-Aktien in den vergangenen Wochen. Am letzten Freitag erteilte der Bundesrat vier Spielbanken die Konzessionen für die beantragten Online-Casinos, darunter auch der Stadtcasino Baden AG, deren Aktie sich im OTC-Musterdepot befindet. Wenn auch der Schlusskurs am Tag der Bekanntgabe, der auch Stichtag für den monatlichen Bericht war, wieder unter 600 CHF schloss, der Trend der Aktie bleibt weiterhin steil nach oben gerichtet.

Der letzte Trade in Stadtcasino Baden vom 5. Juni fand zu 575 CHF statt, doch am Stichtag 7. Juni liegt der Geldkurs bei 600 CHF, die Briefseite bei 639 CHF. Etliche Trades in den letzten Wochen fanden über 600 CHF statt, das Hoch lag bei 639 CHF. Der Aktienhandel hat sich 2019 sichtlich belebt, nach fünf Monaten liegen die Aktienumsätze bereits bei über 500 Stück, mehr als in den meisten Vorjahren ausser 2018.

Stadtcasino Baden erhöht Dividende

Der operative Turnaround gelang im Geschäftsjahr 2018, erstmals seit drei Jahren stiegen die Bruttospielerträge wieder. Da die Kosten im Griff geblieben sind, schoss der Gewinn um 60,8% auf 7.5 Mio. CHF in die Höhe, wenn auch 1.4 Mio. CHF davon auf Sondererträge entfielen. Die Dividende wird um 25% auf 25 CHF je Aktie angehoben. Dies kontrastiert stark mit den Konkurrenten in Interlaken und Luzern, die keine Dividende ausschütten mit der Begründung, dass das Online-Geschäft Investitionen erfordert. Aus guten Gründen war ja im Musterdepot die Entscheidung klar für Stadtcasino Baden gefallen.

SSE schafft Trendwende

Gut und besser als aus den Vorjahren gewohnt lief das letzte Geschäftsjahr auch bei SSE, die einen Umsatzanstieg von 13% auf 132 Mio. CHF meldete. Das EBIT drehte von negativen 1.3 Mio. CHF in 2017 auf nun wieder positive 2.3 Mio. CHF. Im 125. Jahr des Bestehens schüttet die Gesellschaft zusätzlich zu den 70 CHF Dividende einen Jubiläumsbonus von 12.50 CHF je Aktie aus. Die GV findet am 28. Juni statt.

Weleda bleibt auf Wachstumskurs

Weleda veröffentlichte den Geschäftsbericht 2018 mit den relevanten Zahlen. Demnach stieg das EBIT um 11,6% auf 21.1 Mio. Euro. Das auf die Aktionäre und Partizipanten entfallende konsolidierte Jahresergebnis kletterte umgerechnet um 10,5% auf 16.1 Mio. CHF. Damit liegt das KGV der PS nun bei 6,5, womit Weleda weiterhin einer der attraktiv bewerteten Titel auf OTC-X ist.

Espace Real Estate trotzt schwierigen Marktbedingungen

An der GV von Espace Real Estate nahmen 100 Aktionäre teil. CEO Lars Egger blickte auf ein erfolgreiches Jahr zurück, in dem es gelungen ist, die Leerstandsquote von 9,9% auf 7,3% zu senken. Zahlreiche Sanierungen, Anbauten und Aufstockungen sollen die Schwerpunkte der weiteren Bauaktivitäten bilden. Der Markt für Neubauten wird zurückhaltender eingeschätzt. Die Dividende bleibt mit 4.75 CHF je Aktie unverändert, repräsentiert jedoch 70% des erzielten Gewinns.

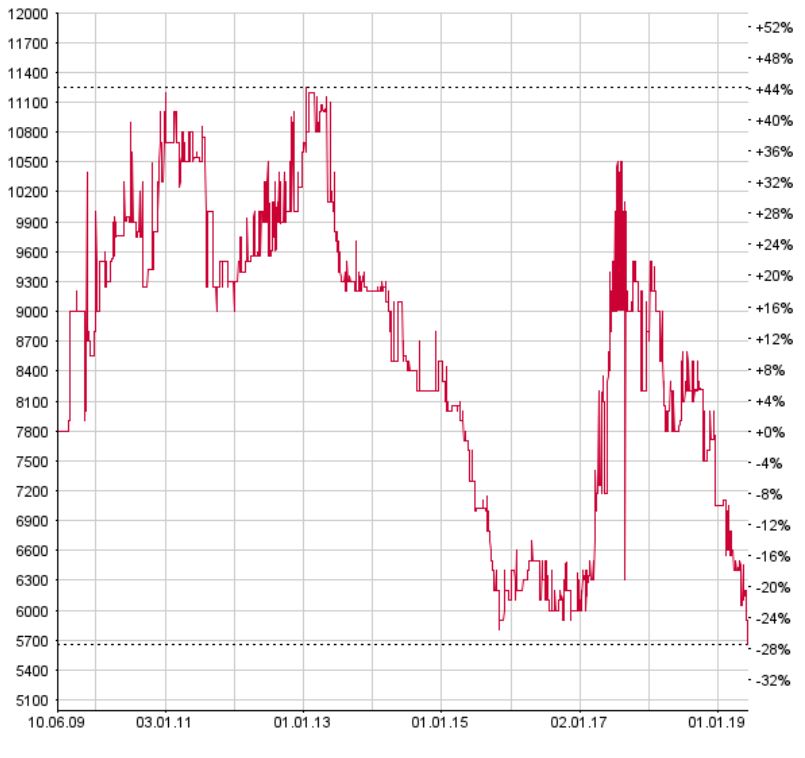

C+M-Aktie stürzt auf historisches Tief

Geradezu deprimierend ist dagegen die Entwicklung bei C+M. Nicht genug, dass auch das Langgeschäftsjahr 2017/2018 keine Trendwende zum Besseren gebracht hat, Ende Mai kam zudem völlig überraschend die Mitteilung an die Aktionäre, dass die beiden Verwaltungsräte Marco Zingg und Arne-Christian Faisst mit sofortiger Wirkung ihre Ämter niederlegen. Während Zingg gesundheitliche Gründe anführt, möchte sich sein Kollege Faisst auf eigene Aktivitäten konzentrieren! Nach langer Talfahrt fiel die Aktie weiter und erreicht zum Stichtag mit 5’800 CHF den tiefsten Stand der letzten 10 Jahre. Auf der Homepage von C+M ist auch fast zwei Wochen später keinerlei Information zu finden. Die Homepage wurde zwar in letzter Zeit neu gestaltet, doch transparenter und informativer ist die Selbstdarstellung für Investoren dadurch nicht geworden. Mit 19% minus ist C+M der mit Abstand schlechteste Performer im Musterdepot.

Eine Herkulesaufgabe wartet

Das einzig Gute am Schlechten ist die Tatsache, dass sich die Gesellschaft nach wie vor durch eine starke Bilanz und solide Vermögenswerte sowie eine teilweise immer noch gute Marktstellung auszeichnet und somit die berechtigte Hoffnung besteht, dass die Hauptaktionäre nun den erforderlichen Herkules-Manager zu finden vermögen, der den Augiasstall ausmistet, so dass die Gesellschaft endlich in die Lage kommt, ihr realistisches Potenzial ausschöpfen zu können. Dann könnte auch die Aktie besseren Zeiten entgegensehen, und die Gefahr eines Aufstands der freien Aktionäre wäre gebannt!

Liquidität und Performance

Die Liquidität ist durch die Dividendenzuflüsse von Weleda und Espace Real Estate, insgesamt 827.50 CHF auf knapp über 40’000 CHF angestiegen, die Liquiditätsquote beträgt 19,3%. Die Performance ist mit 104,9%, oder durchschnittlich 23,3% p.a., durchaus akzeptabel. Der OTC-X Liquidity Index hat im selben Zeitraum um 25,1% zugelegt.

| Unternehmen | Kaufkurs | aktueller Kurs | Stück | in CHF | Performance |

| Casino de Montreux (100) | 2975 | 3000 | 4 | 12000 | 1.70% |

| WWZ | 13800 | 13610 | 1 | 13610 | -1.40% |

| SSE Holding | 3100 | 3065 | 3 | 9195 | -1.10% |

| Weleda | 2950 | 3775 | 4 | 15100 | 28.00% |

| Holdigaz | 204.63 | 208 | 150 | 31200 | 1.70% |

| Espace Real Estate | 148.9 | 149 | 110 | 16390 | 0.00% |

| Rapid Holding | 437 | 655 | 35 | 22925 | 49.90% |

| Cendres+Métaux | 7166.7 | 5800 | 2 | 11600 | -19.10% |

| Stadtcasino Baden | 503.5 | 575 | 30 | 17250 | 14.20% |

| Bernexpo Holding | 455 | 475 | 40 | 19000 | 4.40% |

| 168270 | |||||

| Cash | 40024 | ||||

| Performance gesamt | 208294 | 104.90% | |||

| BEKB Liquidity Index | 965.6 | 1207.2 | 25.00% | ||

| Start: 6.1.15, Start fiktiv mit 101’673 CHF; Stand: 07.06.19 | |||||